关注经济热点

一起实现我们的中国梦

来源:油市小蓝莓

核心观点:中性偏空 产量维持稳定;印尼降水影响产量,进口到港数量略有降低;冷空气强度有限,日耗几乎没有同比增长,港口和终端库存较高,传统工业需求偏弱。综合来看,偏暖预期下,需求难有显著改善,进口量巨大压制煤价。

月差:中性 当前期货交易不活跃。

政策:中性 新集能源表示,电煤5000卡月度出矿价格=国家发改委确定电煤基准价675元/吨+[(上月最后一期全国煤炭交易中心价格指数NCEI+上月最后一期环渤海动力煤价格指数BSPI+上月最后一期CCTD秦皇岛综合5500大卡交易价格+上月最后一期CECI中国沿海电煤指数5500大卡综合采购价格)/4-675]/2;长协煤基准为5000卡/克。而实际结算以实际发运热值为准。

现货:偏空 煤矿生产维持正常,产量继续维持同比上升,产地煤价近期下跌加速,低卡煤市场价格已经低于长协价格,煤矿开始寻求大集团外购消化库存。

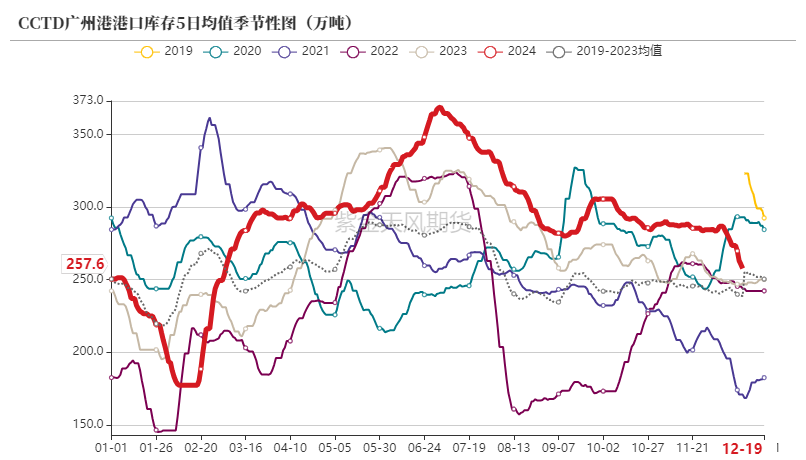

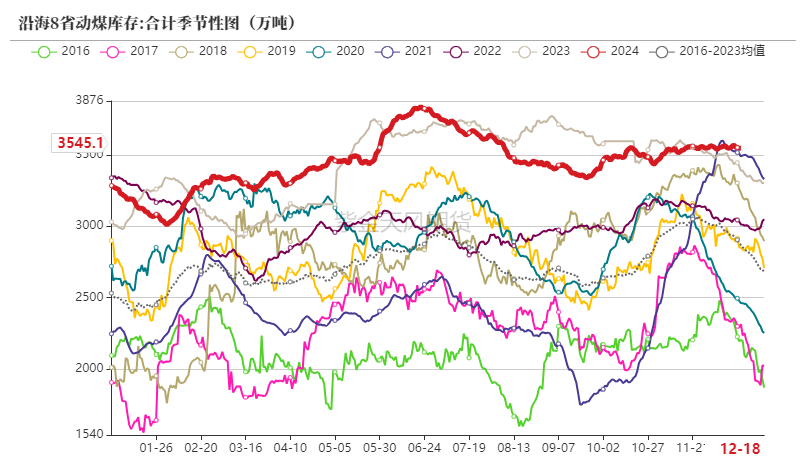

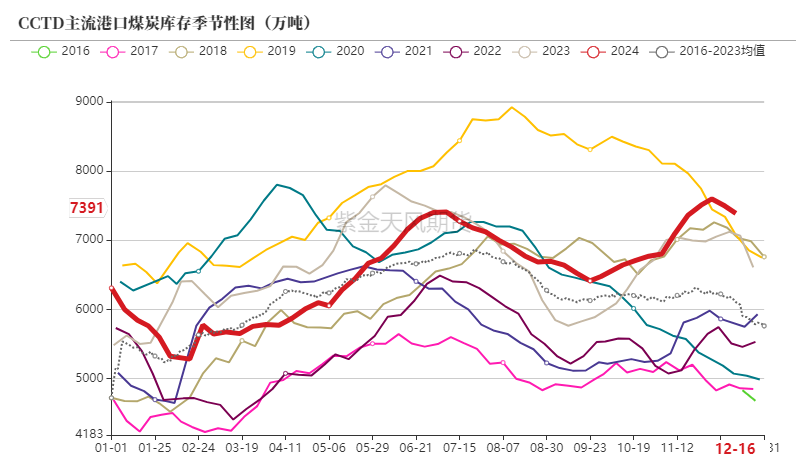

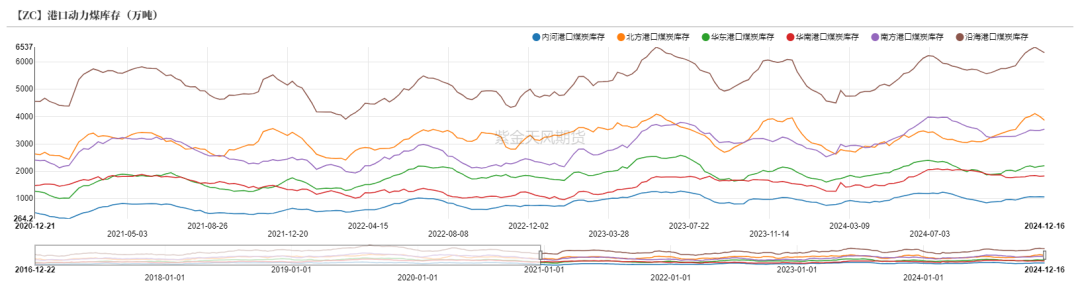

库存:偏空 北港库存持续维持高位,下游需求偏弱,产地销售困难,大秦线发运量因此降低,南方港口库存虽然下降,但整体库存仍较历史同期偏高。

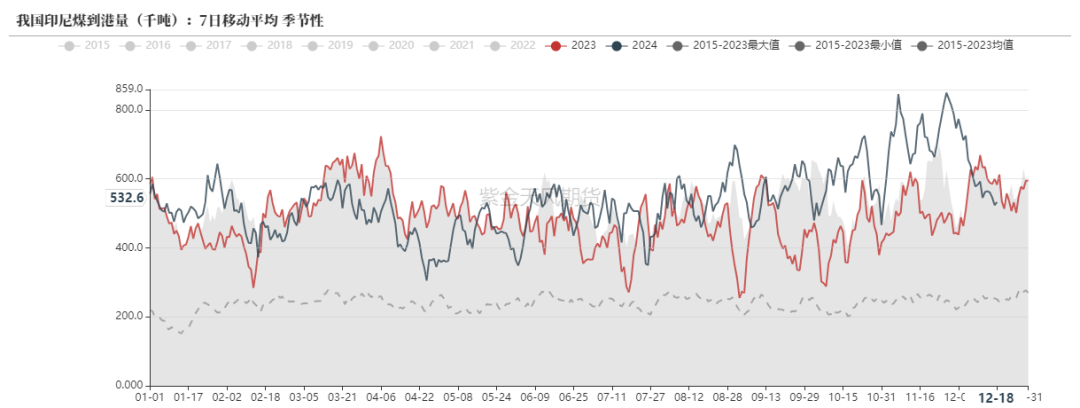

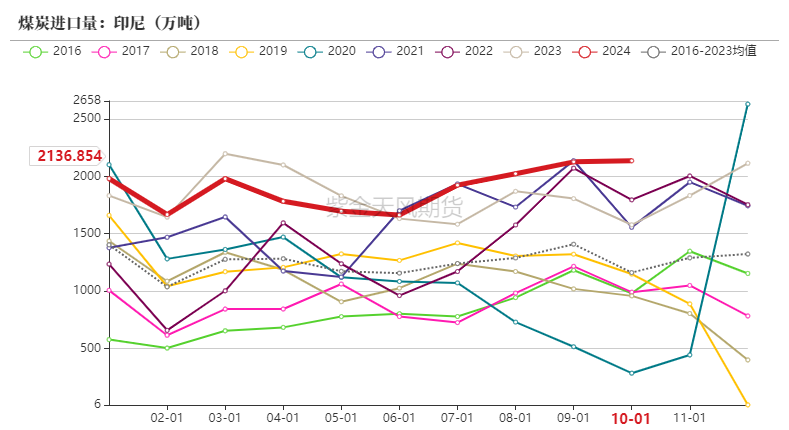

进口:中性 印尼降水影响产量,矿方存在挺价动力,但我国内贸煤下跌明显,中高卡煤进口价格已经出现倒挂,投标价格较低,进口到港量近期有所下降。

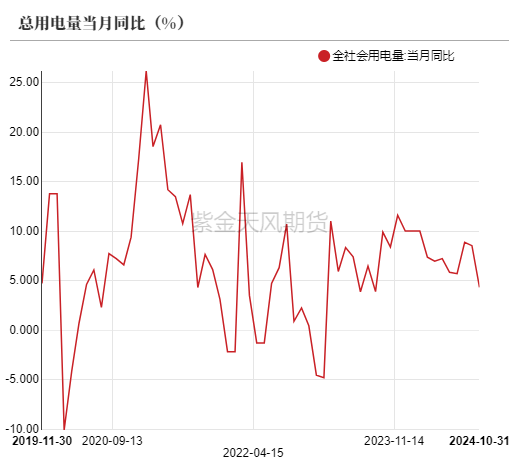

需求:中性 暖冬预期之下,日耗同比小幅下降,工业需求偏弱,政策对于终端需求的提振尚需时日,终端库存历史高位的情况下,采购需求或持续偏弱。

价格持续小幅下行

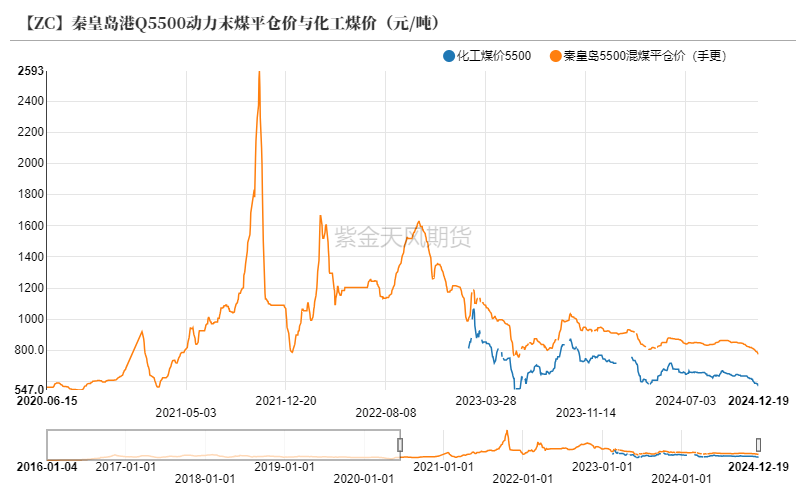

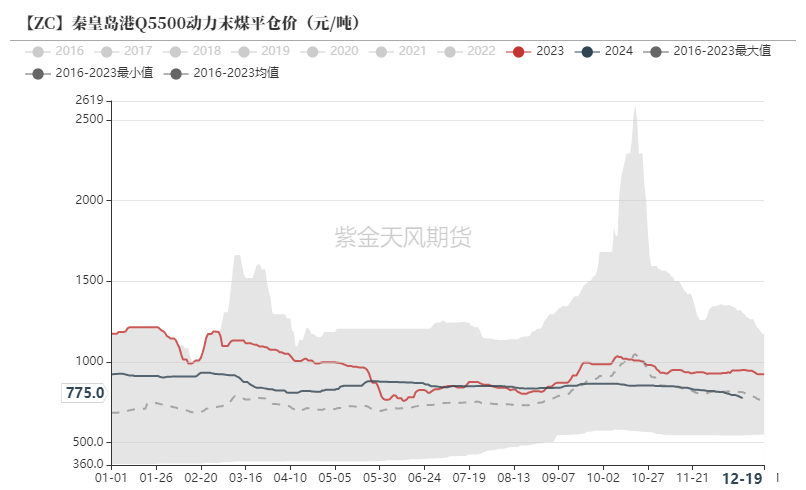

动力煤港口价

港口煤炭弱势持续,近期有加速下跌的趋势,冷空气强度偏弱,南方电厂采购需求较少,虽然库存已经降低,当整体上仍处于历史极高库存,产地销售同样一般。

新集能源表示,电煤5000卡月度出矿价格=国家发改委确定电煤基准价675元/吨+[(上月最后一期全国煤炭交易中心价格指数NCEI+上月最后一期环渤海动力煤价格指数BSPI+上月最后一期CCTD秦皇岛综合5500大卡交易价格+上月最后一期CECI中国沿海电煤指数5500大卡综合采购价格)/4-675]/2;长协煤基准为5000卡/克;而实际结算以实际发运热值为准。

数据来源:CCTD,煤炭资源网,紫金天风期货

数据来源:CCTD,煤炭资源网,紫金天风期货 数据来源:煤炭资源网,煤老板网,紫金天风期货

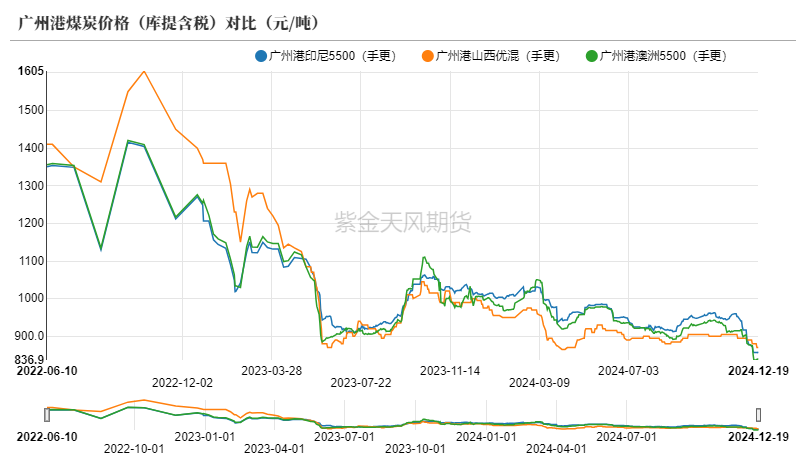

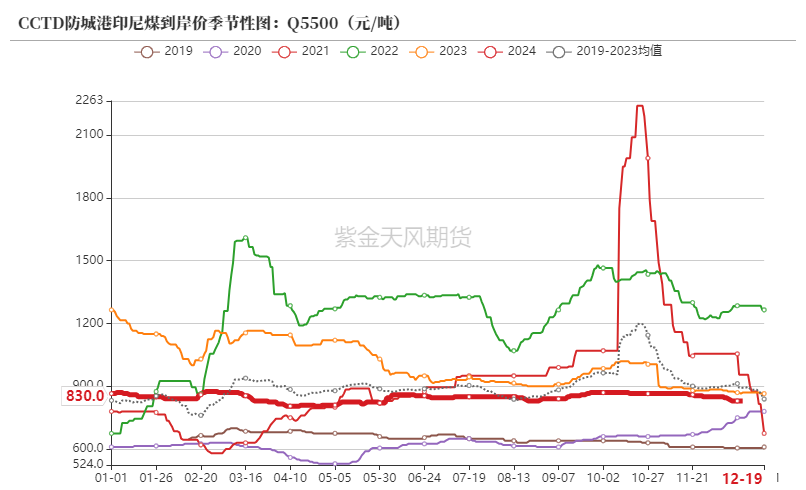

数据来源:煤炭资源网,煤老板网,紫金天风期货印尼近期降雨影响产量,外矿开始维持一定的挺价心态,前期下跌的趋势或开始企稳,但国内采购仍旧偏弱,投标价多低于进口煤采购成本。

本轮全国动力煤价格下跌以来,产地价格跌势相对较缓,但近期产地跌幅扩大,低卡煤市场价已经跌破长协价,煤矿更愿意选择将煤炭通过大集团外购出售,因此外购煤价也开始走低。受下游预期仍比较悲观影响,新一轮中长期电煤合同签订较缓。

数据来源:发改委,紫金天风期货

数据来源:发改委,紫金天风期货 数据来源:CCTD,紫金天风期货

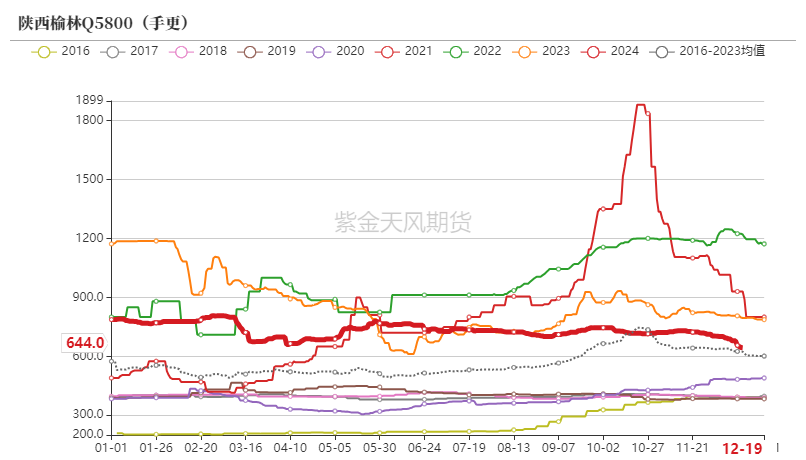

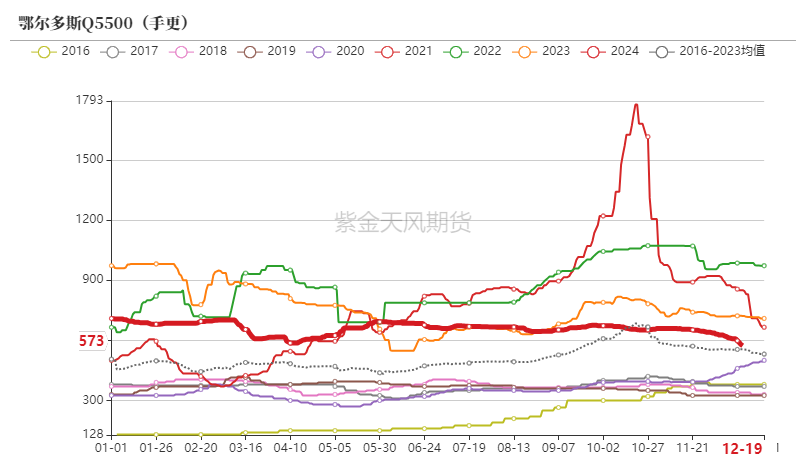

数据来源:CCTD,紫金天风期货动力煤产地价

榆林区域出货持续困难,近期继续降价促销,叠加部分大矿或明显下跌或竞拍流标,价格仍在持续下跌进程中。

鄂尔多斯区域稳中有跌,站台库存压力较大,下游以观望为主,并不急于采购,市场煤占比较高或堆存能力偏小的煤矿多延续下跌。

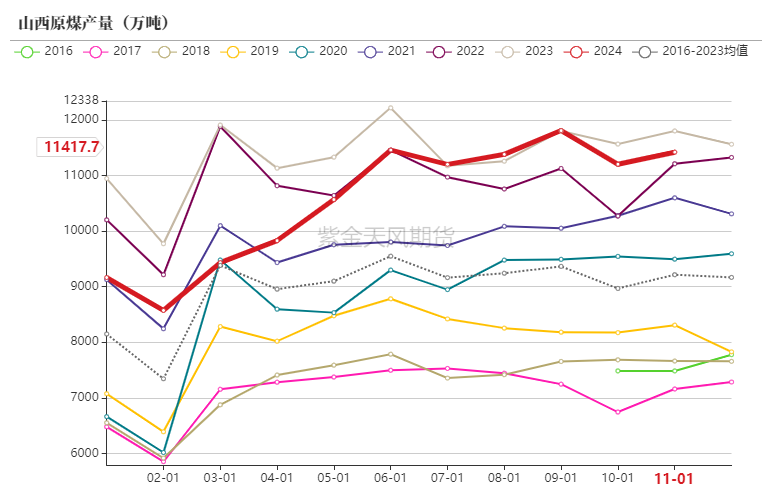

晋北区域交投氛围低迷,坑口销售压力持续较大,部分煤矿产量被动收缩,价格继续下跌。

数据来源:CCTD,煤炭资源网,紫金天风期货

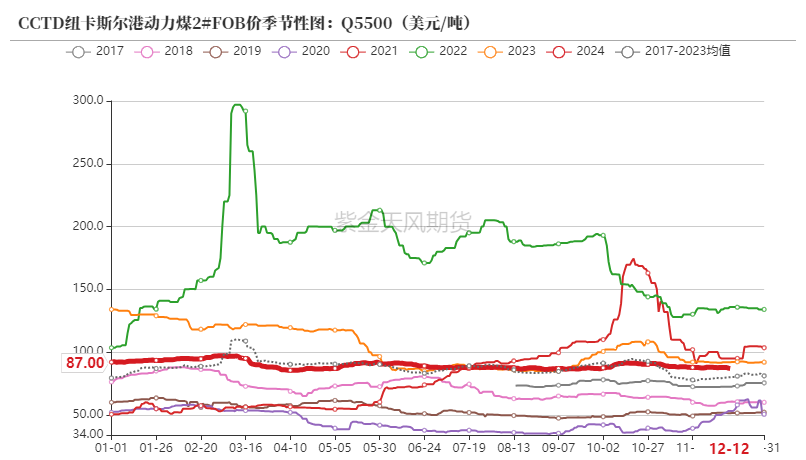

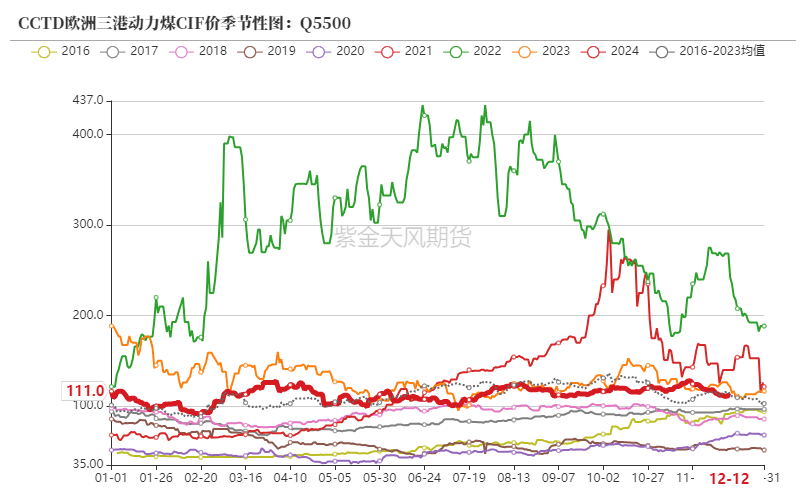

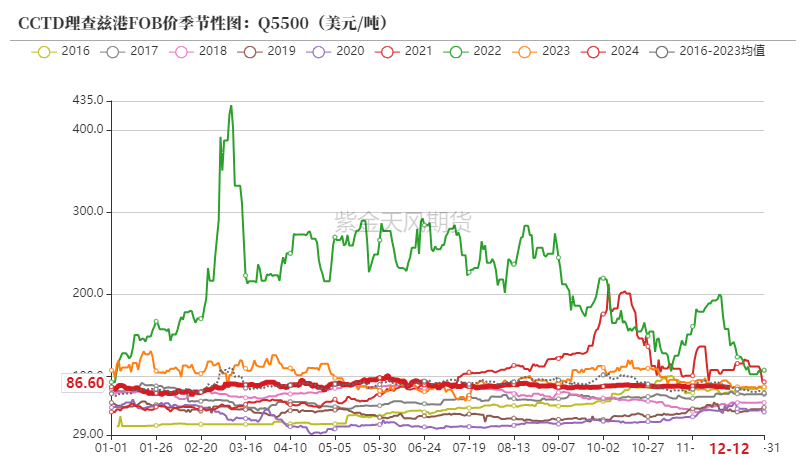

数据来源:CCTD,煤炭资源网,紫金天风期货动力煤国际港口煤价

一方面印尼持续降水影响产量,矿方开始挺价;另一方面中国需求不振,报价较低,中高卡煤进口价格已经出现倒挂。

预计2024年印度煤炭产量将增长8%,达到10.99亿吨。2024年前10个月,印度煤炭产量(不包括褐煤)同比增加5900万吨,增长7%。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货 数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货 数据来源:WIND,紫金天风期货

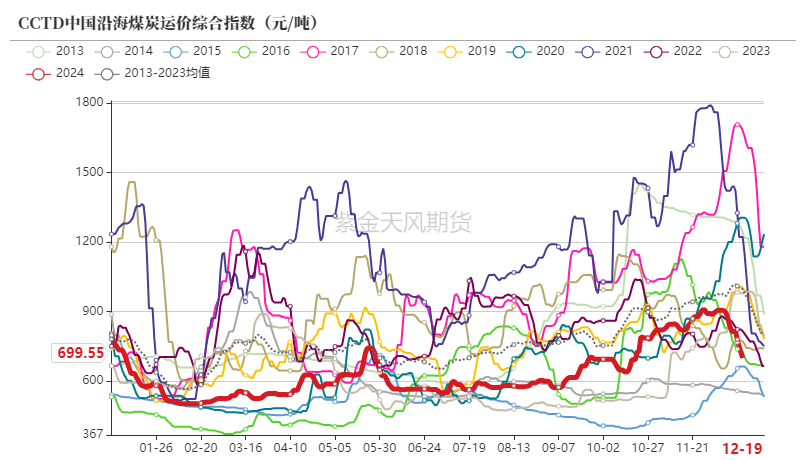

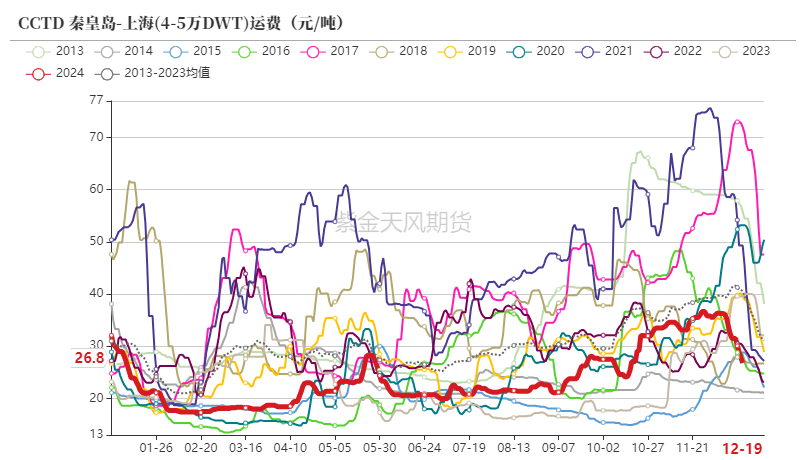

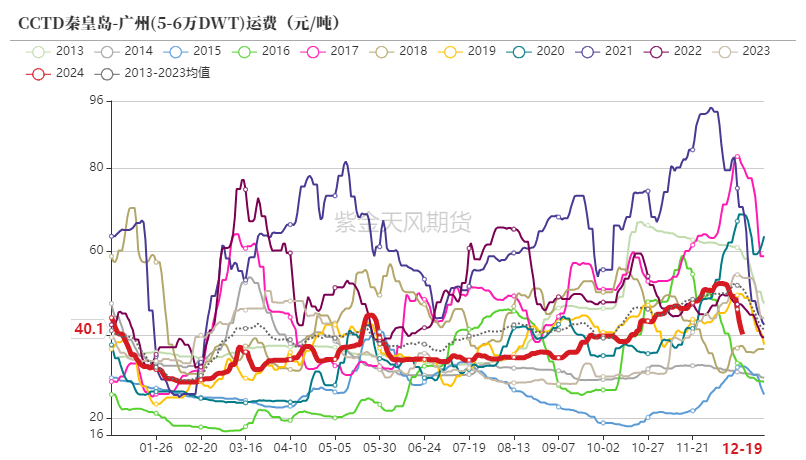

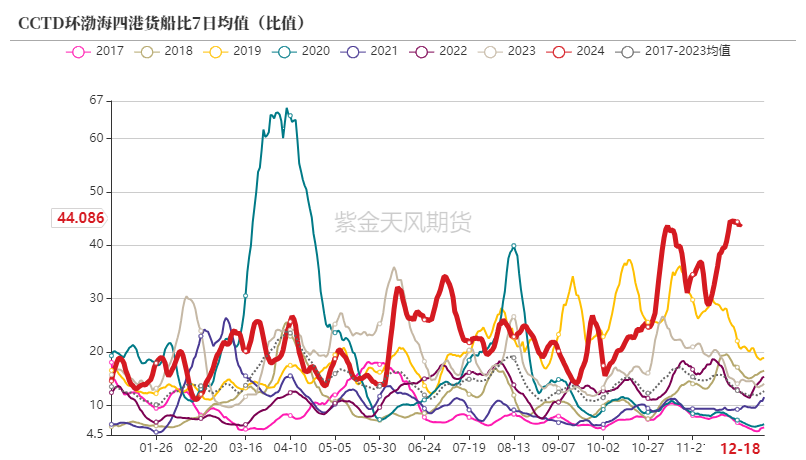

数据来源:WIND,紫金天风期货沿海动力煤运价

数据来源:CCTD,紫金天风期货

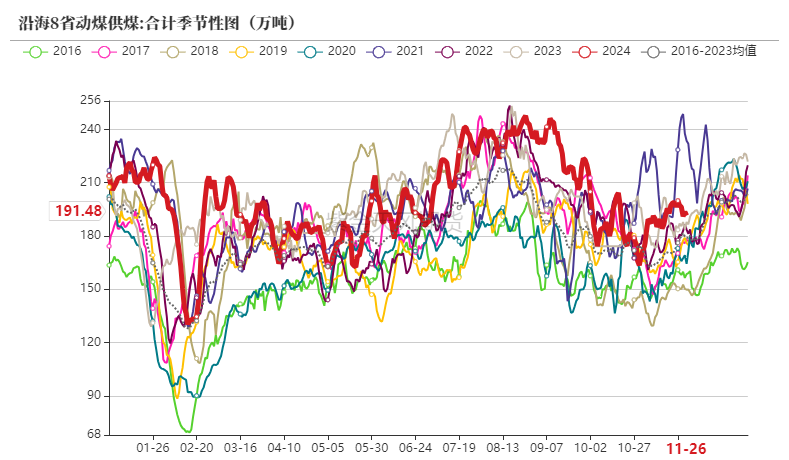

数据来源:CCTD,紫金天风期货终端库存降低缓慢

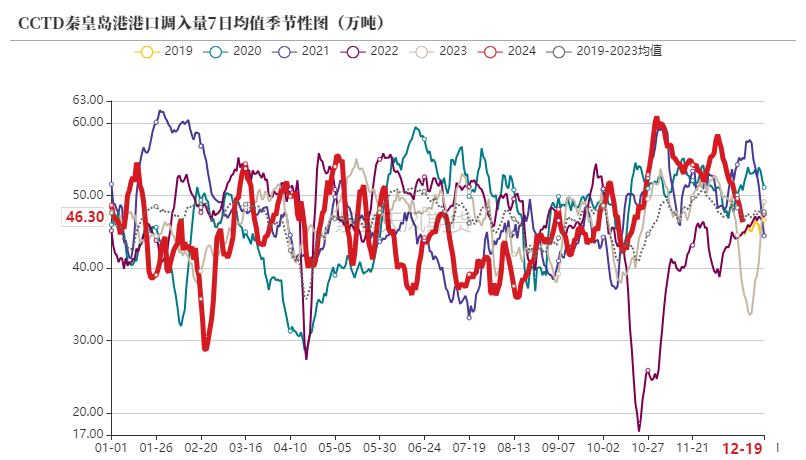

煤炭发运

北港库存持续维持高位,旺季去库有限,大秦线发运量有所降低。

数据来源:CCTD,紫金天风期货

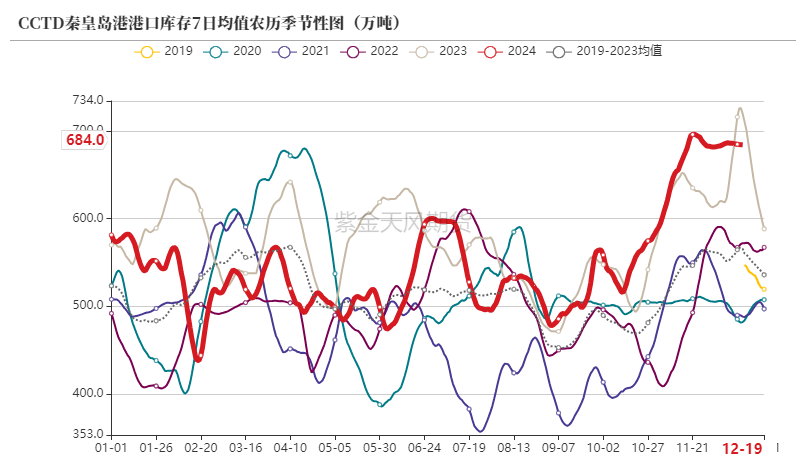

数据来源:CCTD,紫金天风期货港口库存

数据来源:CCTD,紫金天风期货

数据来源:CCTD,紫金天风期货下游库存

数据来源:CCTD,紫金天风期货

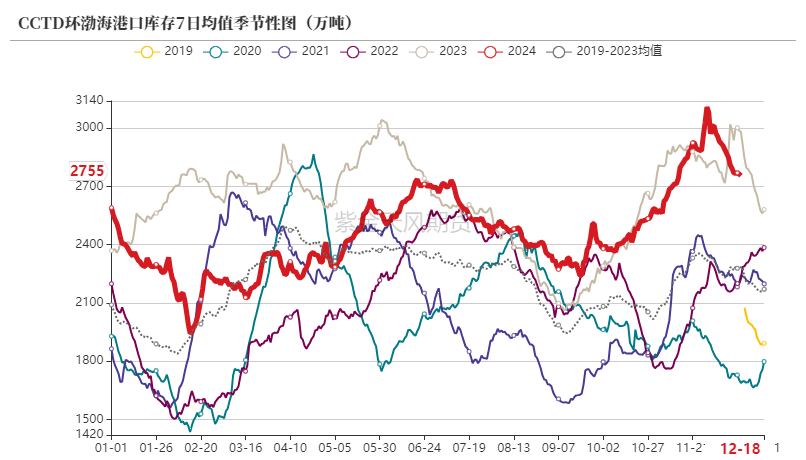

数据来源:CCTD,紫金天风期货港口库存

港口开始去库,但速度较慢,且与历史同期相比仍显著偏高,冷空气强度有限,电厂终端可用天数较高,叠加进口煤炭到港量处于高位,采购需求偏弱,港口库存压力短期内或持续。

数据来源:CCTD,紫金天风期货

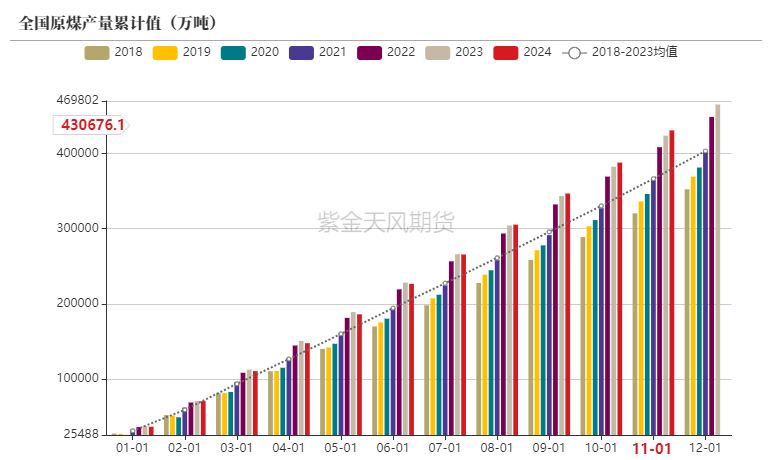

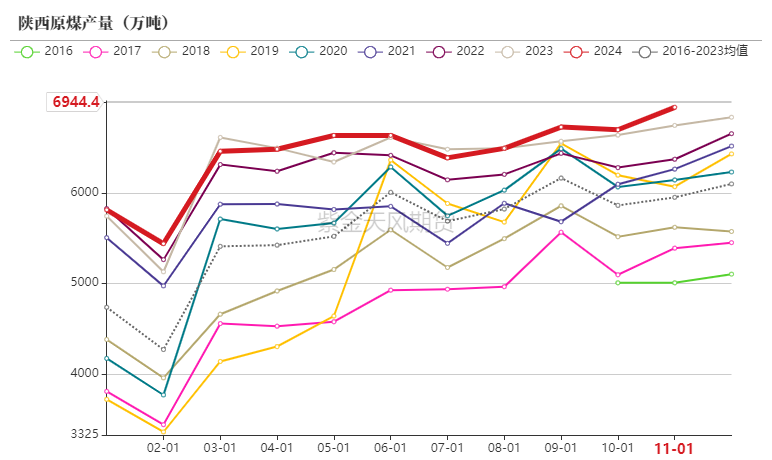

数据来源:CCTD,紫金天风期货煤炭产量维持增长

动力煤产量

中国煤炭网消息,国家能源集团共有露天煤矿21处,产能2.95亿吨/年。截至11月底,已有12处露天煤矿461台卡车具备无人驾驶功能,累计运行里程超760万公里,运输量超5800万立方米,平均运行效率达有人驾驶的87.3%。

数据来源:统计局,紫金天风期货

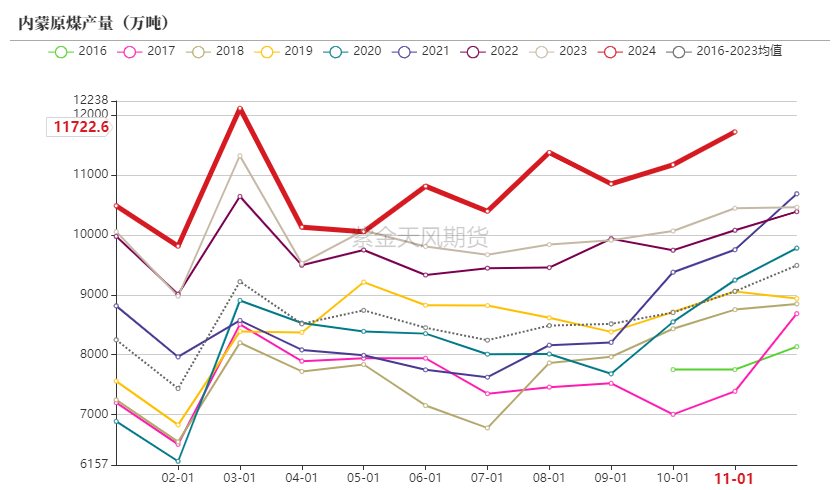

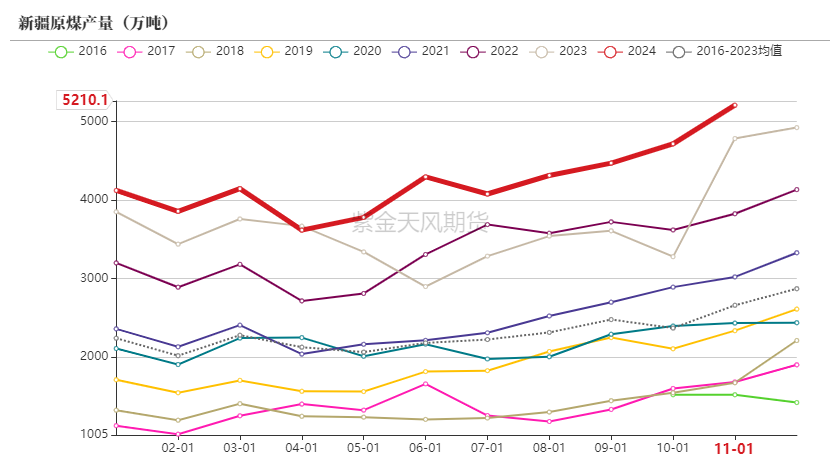

数据来源:统计局,紫金天风期货动力媒主产地产量

数据来源:统计局,紫金天风期货

数据来源:统计局,紫金天风期货

数据来源:统计局,紫金天风期货

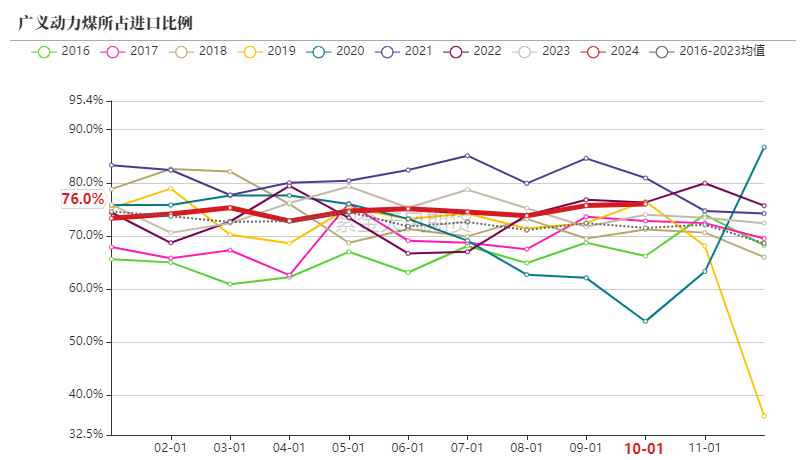

数据来源:统计局,紫金天风期货进口量继续攀升

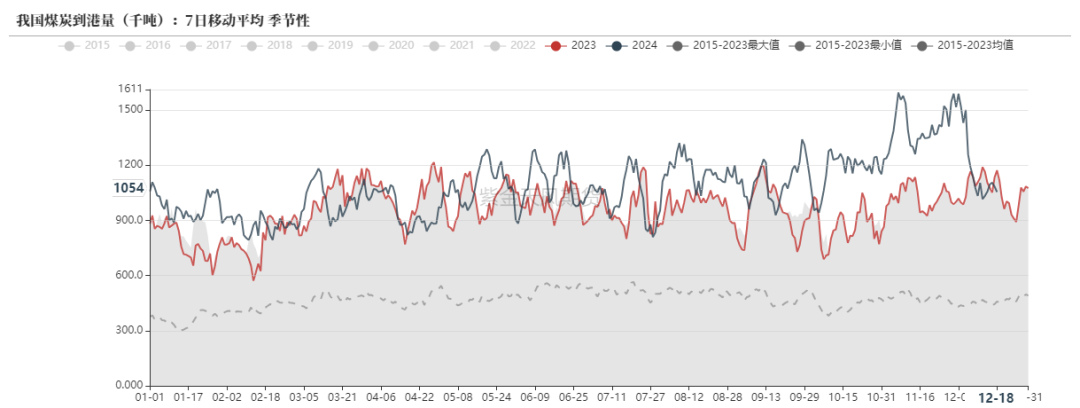

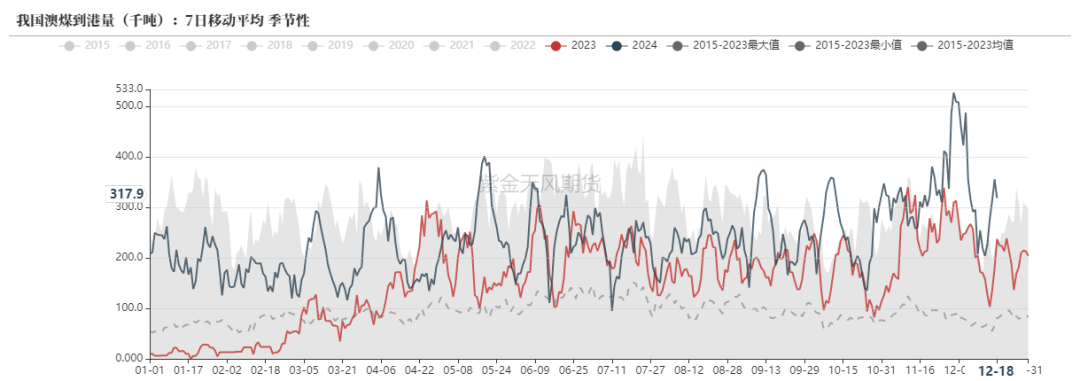

煤炭到港量

国际能源署(IEA)发布2024年度煤炭市场报告显示,2024年全球煤炭消费量预计将在2023年纪录高位基础上继续增加,达到创纪录的87.7亿吨。

2023年,全球煤炭需求达到86.87亿吨,同比增长2.5%,其中中国煤炭需求占56%。2024年全球煤炭需求预计达到87.71亿吨,同比增长1%。

数据来源:路透,紫金天风期货

数据来源:路透,紫金天风期货印尼煤到港量

数据来源:路透,紫金天风期货

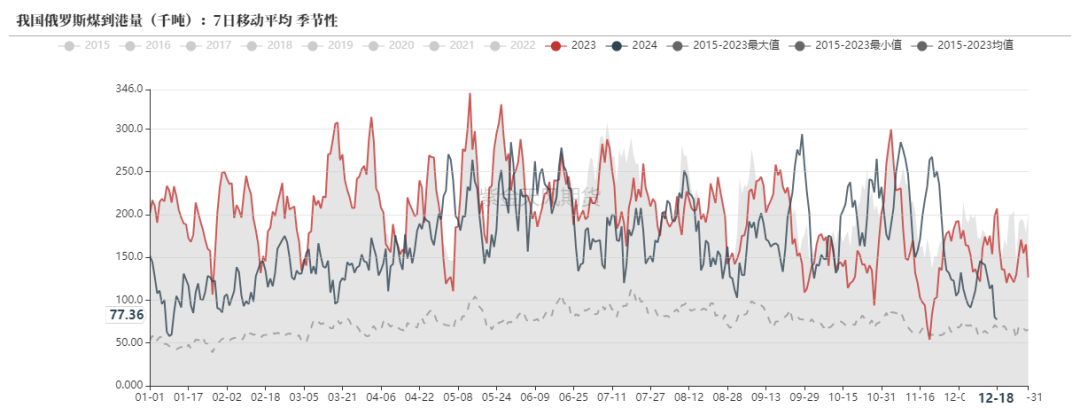

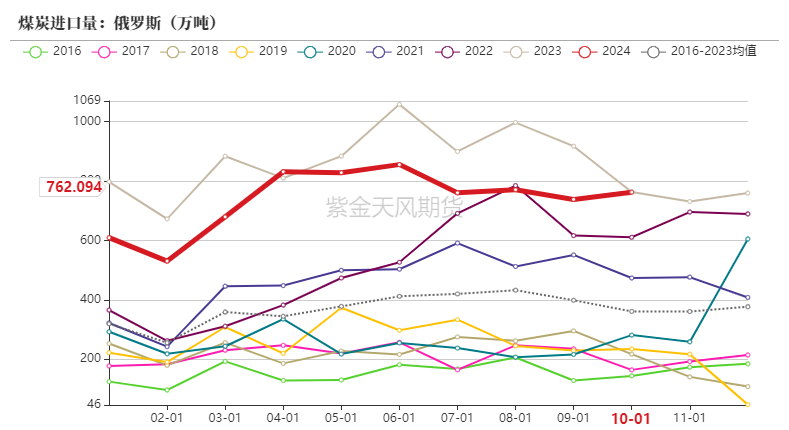

数据来源:路透,紫金天风期货俄罗斯煤到港量

数据来源:路透,紫金天风期货

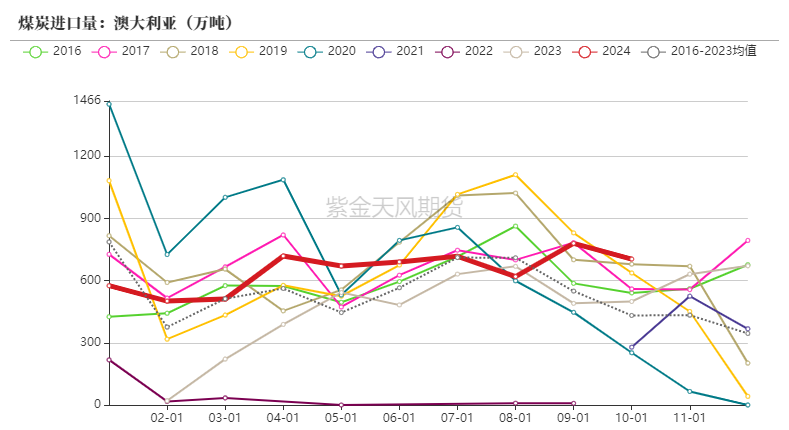

数据来源:路透,紫金天风期货澳煤到港量

数据来源:路透,紫金天风期货

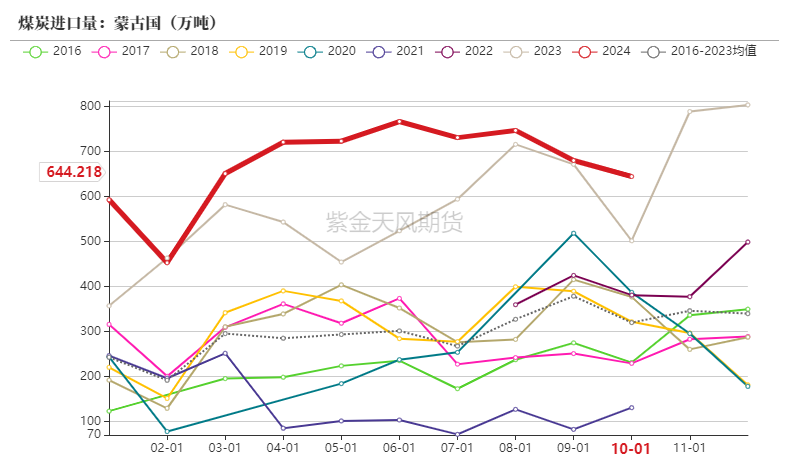

数据来源:路透,紫金天风期货煤炭进口量

数据来源:海关总署,紫金天风期货

数据来源:海关总署,紫金天风期货气温偏暖,日耗偏低

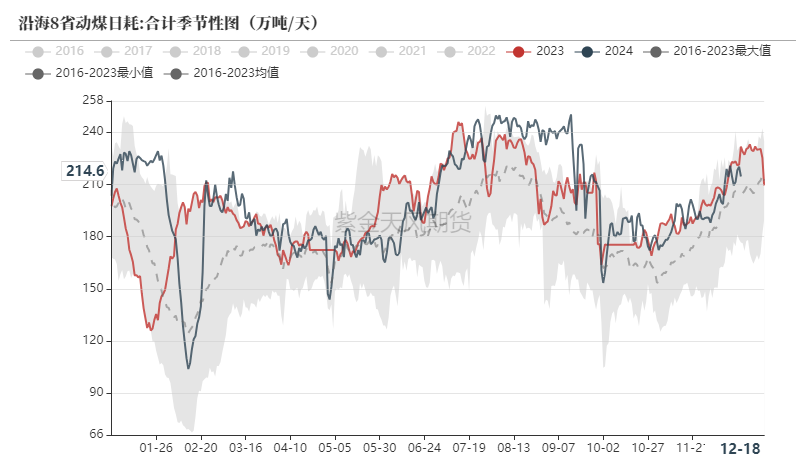

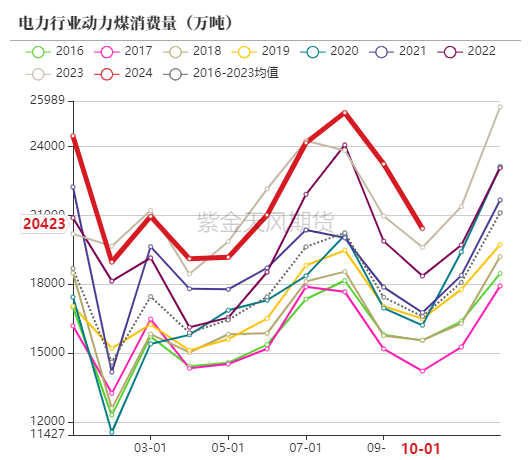

沿海八省数据

虽然全国大部分地区已经入冬,但由于西伯利亚气温偏高,西风带环流偏弱,较强冷空气形成的基础不存在,因此南方多地取暖需求偏弱,沿海八省日耗较去年有所降低,下游对后市较为悲观。

数据来源:CCTD,紫金天风期货

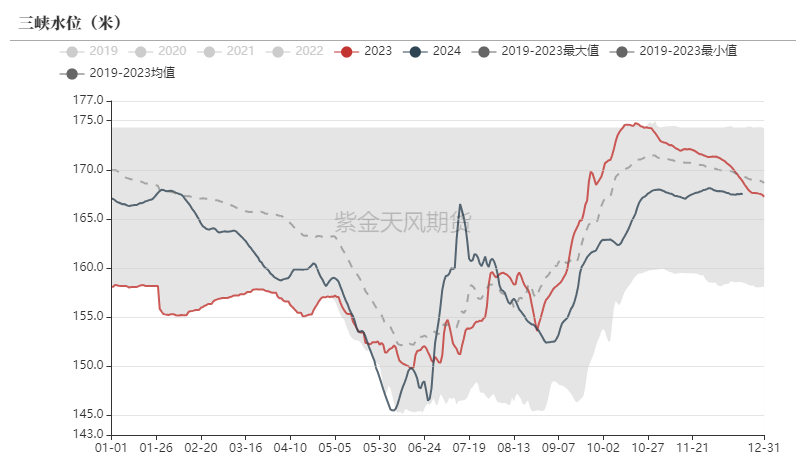

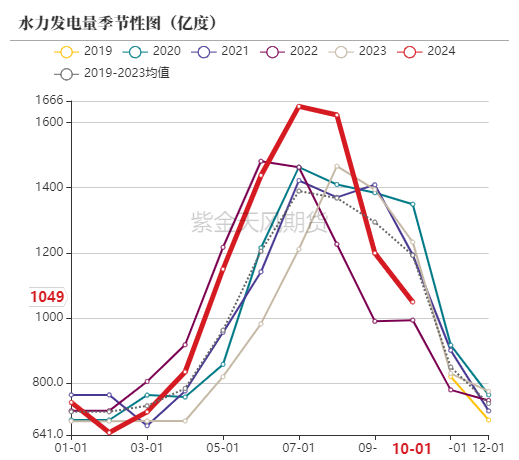

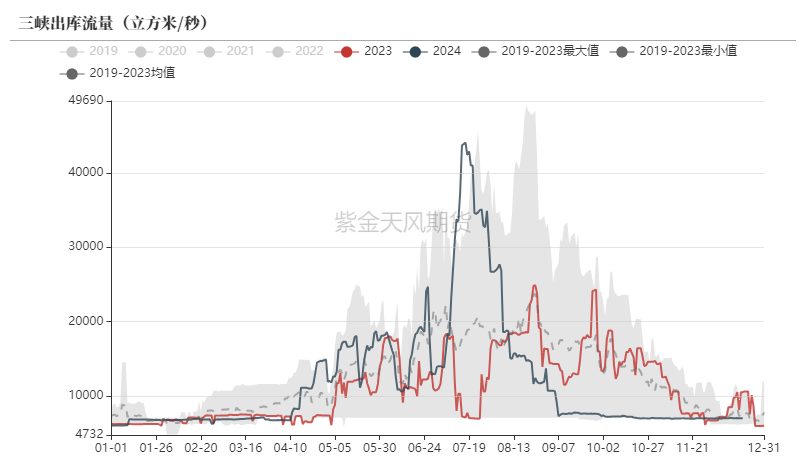

数据来源:CCTD,紫金天风期货水力发电

数据来源:Wind,紫金天风期货

数据来源:Wind,紫金天风期货 数据来源:统计局,紫金天风期货

数据来源:统计局,紫金天风期货 数据来源:WIND,紫金天风期货

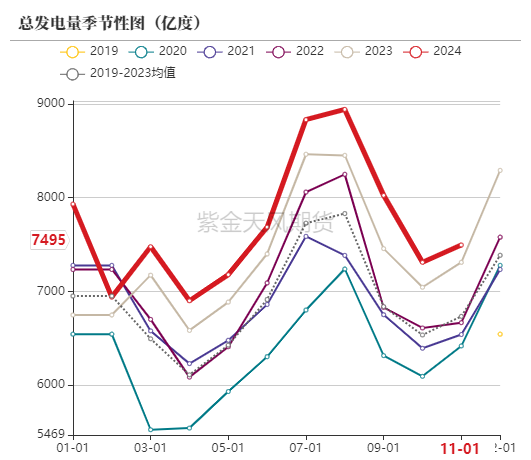

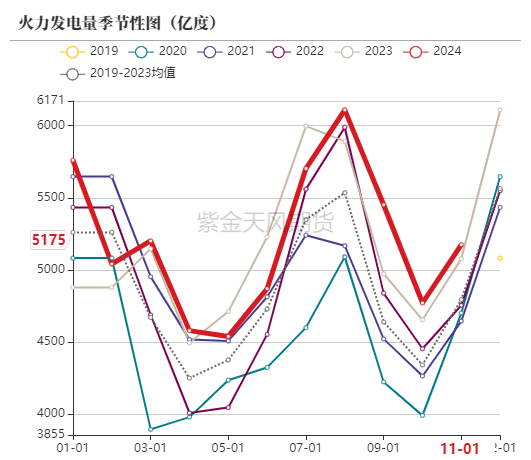

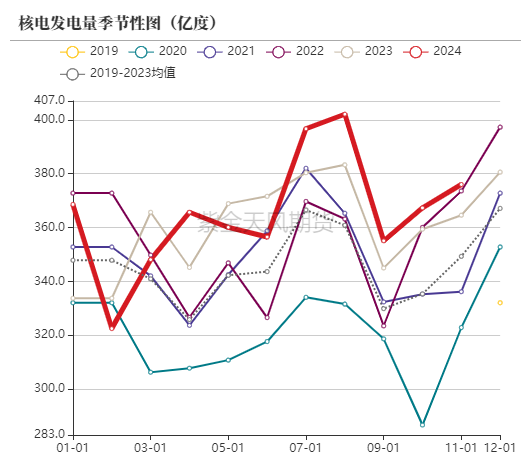

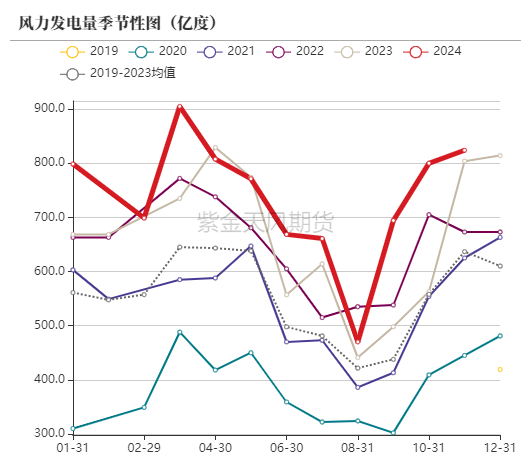

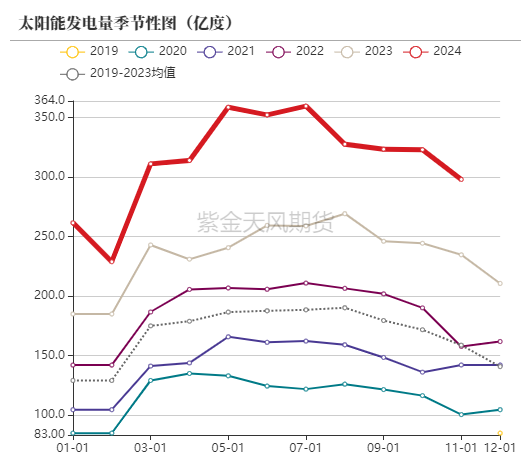

数据来源:WIND,紫金天风期货发电量

数据来源:统计局,紫金天风期货

数据来源:统计局,紫金天风期货替代能源发电量

数据来源:统计局,紫金天风期货

数据来源:统计局,紫金天风期货用电量

数据来源:统计局,紫金天风期货

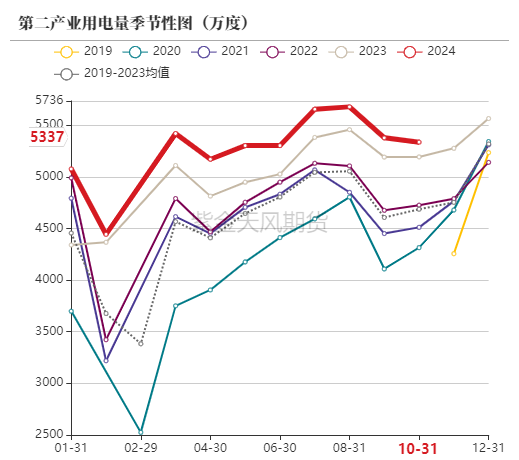

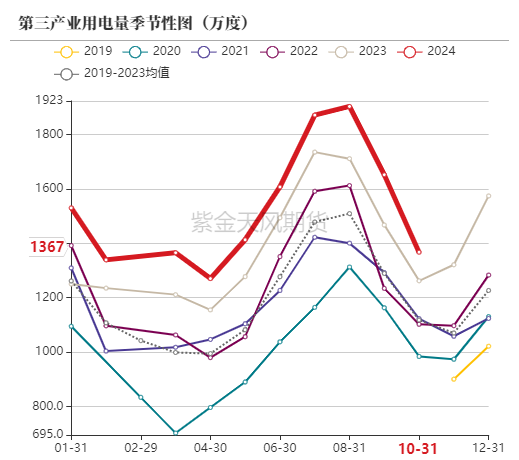

数据来源:统计局,紫金天风期货第二、三产业用电量

数据来源:统计局,紫金天风期货

数据来源:统计局,紫金天风期货下游工业品生产情况

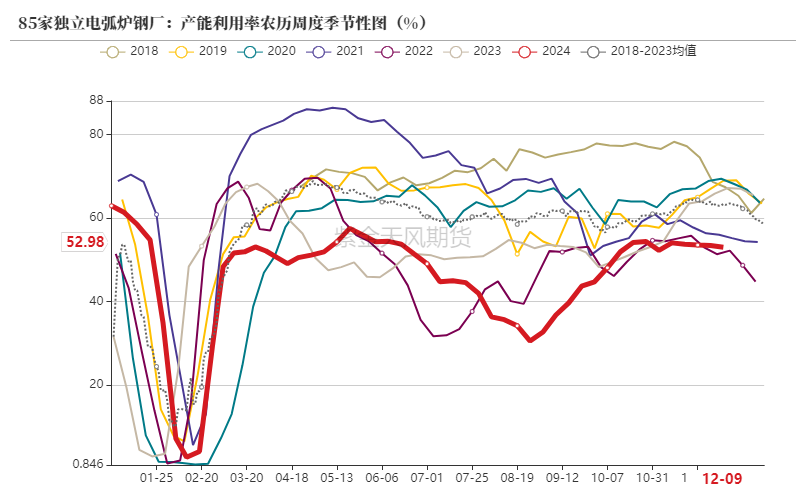

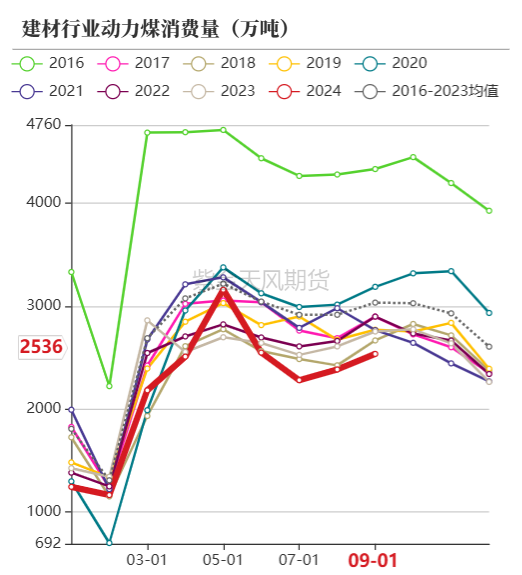

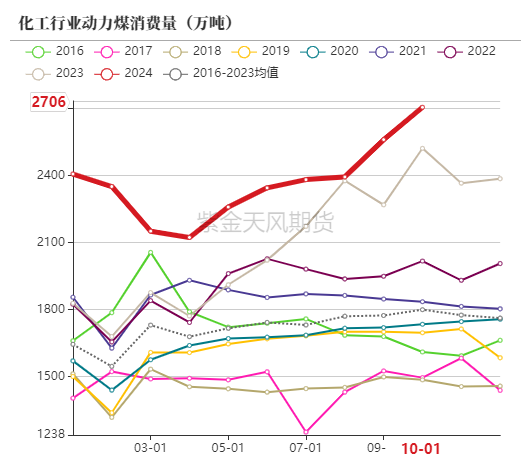

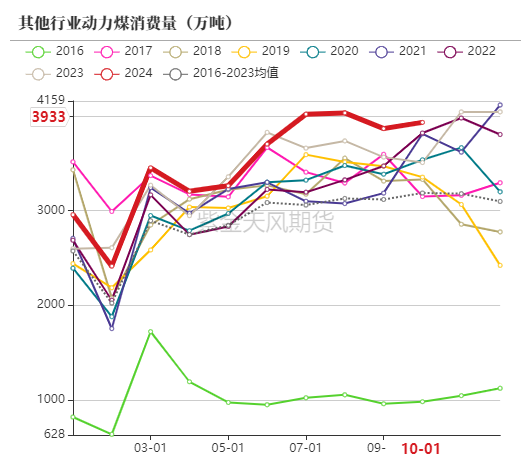

传统行业需求依旧偏低,近日,多省份发文明确了新一阶段针对水泥行业错峰生产的规定,大多从今年11月份到明年3月底,水泥企业将降低生产天数。

数据来源:Wind,紫金天风期货

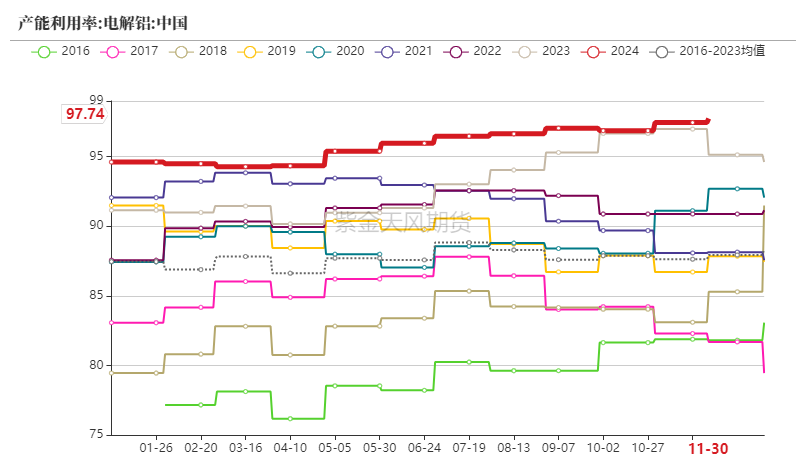

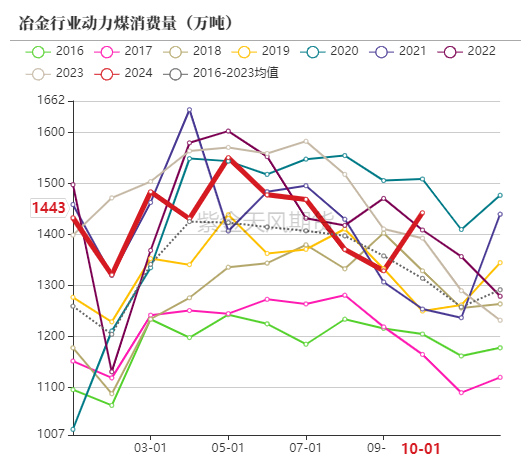

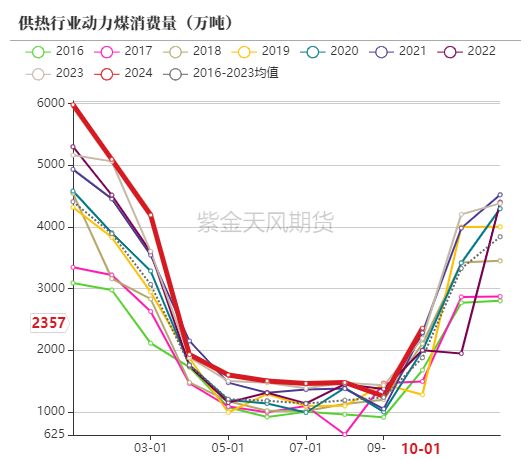

数据来源:Wind,紫金天风期货动力煤下游耗煤量

动力煤消费量

数据来源:Wind,紫金天风期货

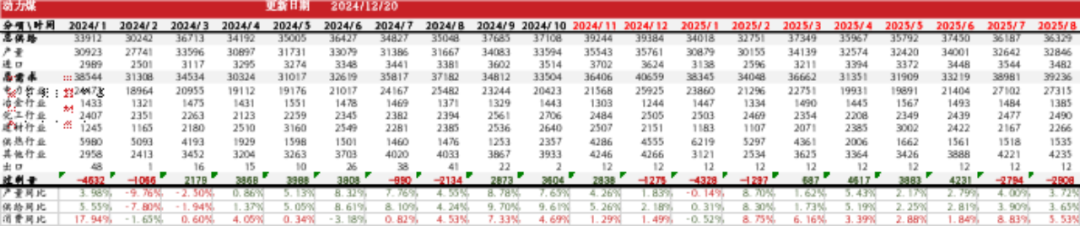

数据来源:Wind,紫金天风期货平衡表

动力煤平衡表

根据当前印尼矿方挺价,煤炭到港量数据有所减少,我们调低了近期煤炭进口数量预期。但由于进口惯性,进口煤炭数量或持续维持高位。

数据来源:郑商所,WIND,紫金天风期货

数据来源:郑商所,WIND,紫金天风期货