关注经济热点

一起实现我们的中国梦

上一篇《资产配置的十二般兵器(上)》中我们重点介绍了3种比较知名的资产配置策略:美林时钟法、全天候策略和标准普尔家庭资产配置,这篇我们来简单概括性介绍其他9种资产配置策略。

耶鲁模式是美国著名投资家大卫·史文森在管理耶鲁大学基金会时提出的一种投资策略。其资产配置策略的核心在于通过多元化配置,分散投资来降低风险,并大比例配置长期投资、另类资产来穿越牛熊,追求长期稳定的投资回报。值得注意的是,耶鲁模式中的资产多元化,是更加广泛的资产,不仅包括股票、债券,还包括私募股权、房地产、风险投资和自然资源等。当然,组合里的资产之间要具有极低的相关性才行。

对于普通投资者来说,耶鲁模式很难模仿,但是这种模式仍然具有一定启示意义,例如我们可以投资多种低相关性的资产,牺牲一定的流动性配置更好收益的资产,关注一些具有创新领域的潜力标的等。

5、生命周期法:人生像一顶草帽

诺贝尔经济学奖得主弗兰科·莫迪利安尼(Franco Modigliani)和理查德·布伦伯格(Richard Brumberg)二人共同奠定了生命周期理论的基础,该理论核心观点是每个人都会根据他自己一生的全部收入来安排消费支出,又称为消费和储蓄的生命周期理论。

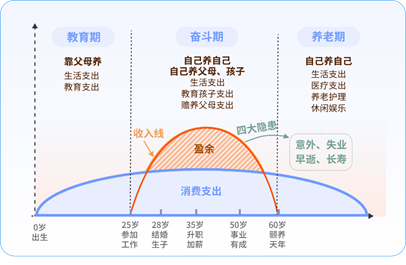

既然要合理规划我们的一生,那么不妨看看人生草帽图,我们的收入和支出是如何变化的。这张图将人生分为三个阶段:教育期(0-25岁)、奋斗期(25-60岁)、养老期(60岁及以后)。代表消费支出的曲线贯穿一生,并随着年龄增长先升高再下降,在奋斗期会因购房、育儿等大额支出而较高;代表收入的曲线是25岁-60岁,从参加工作开始快速上升,奋斗期也是赚钱的黄金时期,之后下降直到退休。

25岁的人和60岁的人的资产组合会一样吗?显然不会。既然人生不同阶段的收入和支出有不同特点,那我们的资产配置也需要根据不同年龄阶段调整,随着年龄的增长,一般投资者的风险承受能力逐渐降低,投资组合也应逐渐从高风险转向低风险,从而降低退休后资产的大幅波动。

6、帆船理论:大海航行靠舵手

帆船理论把家庭资产比喻成一艘帆船,船身目标是稳定,投资固收类资产;船帆目标博取收益,投资权益类资产;救生圈抵御风险,投资保障类的保险;粮食与淡水则是生存担当,一般是用于日常消费和短期流动性需求的现金。此外,该理论把市场风险比作海风,海浪比作通过膨胀,影响着船的速度和方向。

我们每个人就是帆船的舵手,只有通过合理配置、攻守兼备,才能让家庭资产的帆船行驶得更快、更稳,最终到达财富彼岸。

7、金字塔策略:三角形最稳定

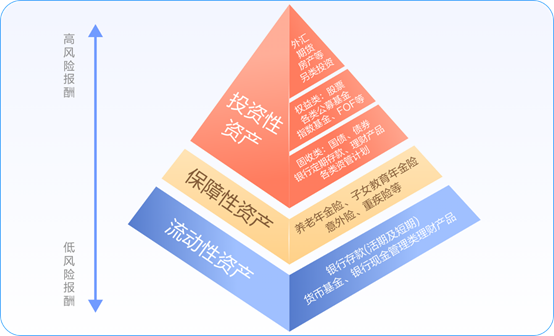

我们知道三角形是最稳定的结构,金字塔策略也是致力于构造一种最牢固的资产配置策略。

金字塔从底层到塔尖,风险增高预期收益增加,从而维持稳固的投资基础的同时,逐步探索高收益机会。

8、核心+卫星策略:主次分明,长短兼顾

核心+卫星策略最早出现于20世纪90年代,一些著名的资产管理机构都曾普遍应用过,其中,先锋集团的核心+卫星策略结构比较经典。

核心部分占比较高,例如80%,主要投资于低风险的资产,目标是获取相对稳健的长期收益;卫星部分占比较小,例如20%,主要投资于高风险、高弹性的资产,以博取高收益。核心只有一个,卫星则可以有多个;核心与卫星之间,以及卫星之间,尽量选择相关性较低的资产。

先锋集团曾提到,投资者用指数基金来作为核心部分,期望以低成本获得市场贝塔收益,而卫星部分,则选取优质、相关性小的其他主动型资产,主要用来保留超越市场获得阿尔法收益的机会。但在此提醒的是,这仅为先锋集团的配置方案,不一定适用于每位投资者,请大家结合自己的风险承受能力和资金安排,谨慎选择适合自己的方案。

9、股债平衡策略:跷跷板的平衡术

股债平衡策略是由本杰明·格雷厄姆(Benjamin Graham)(被誉为“现代证券分析之父”和“价值投资之父”)在《聪明的投资者》一书中提出的。他认为防御型投资者应该把资金1:1地投资于高等级债券和高等级股票,如果价格变化导致比例变化,应该定期动态调整,例如半年或1年1次,以保持股票和债券比例不变。

当然,投资者可以根据自己的情况来确定一个合适的比例,例如7:3或6:4等,但是要注意遵守纪律、动态调整。

考虑到不同年龄的投资者风险承受能力不同,约翰·博格在《共同基金常识》一书中给出了一个简便的公式:权益资产比例 =(100 - 年龄)× 100%,债券资产的比例等于自己的年龄,年龄越大,债券的配比越高。例如30岁时债券和股票的资产比就是3:7。

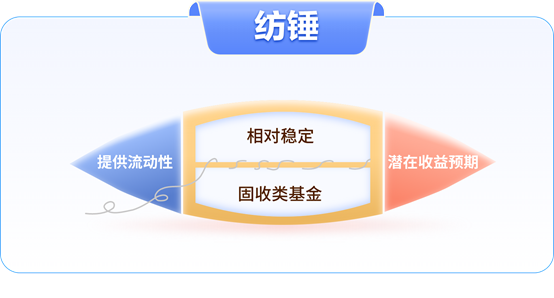

10、纺锤形策略

纺锤形策略里,中间的主要部分是中风险资产,力争相对稳健的收益;两端是低风险或高风险资产,占比较小,满足日常流动性需求,或者实现较高的收益。纺锤形策略的整体预期相对适中,风险也相对可控。

11、哑铃形策略

哑铃形策略中,一端投资低风险低收益资产,以追求稳定,另一端则投资于高风险高收益资产,以追求进攻,从而实现进攻和防守结合。哑铃策略的核心是选取风格差异较大(相关性较低)的两类资产进行组合,使其兼具两类资产的某些优点,同时回避某些市场波动,对冲风险降低组合的波动。

12、梭镖形策略

梭镖形策略是一种高风险偏好型的资产配置策略,将大部分或所有资产集中在高风险高回报资产上,追求高额回报,当然也会面临高波动。

当然,除了上述的12种之外还有其他的策略,我们无法一一列举。也再次提示大家,上述策略仅为市场中常见的资产配置策略,但不一定适用于每位投资者,请大家结合自己的风险承受能力和资金安排,谨慎选择适合自己的投资方案。

如果大家对于以上的资产配置策略仍有疑问,例如我们现在所处于的是哪个生命周期阶段,又该如何规划?那么可以关注下一期,我们将就个人的资产配置攻略来详细分享。

风险提示:本材料中的观点和判断仅供参考,不构成投资、法律、会计或税务的最终操作建议或实际的投资结果。本基金管理人不保证其中的观点和判断不会发生任何调整或变更,且不就材料中的内容对最终操作建议做出任何担保。投资有风险,入市须谨慎。基金产品由基金管理公司发行与管理,销售机构不承担产品的投资、兑付风险管理责任。