关注经济热点

一起实现我们的中国梦

每经记者 涂颖浩

当前,个人养老金保险产品越来越受到市场关注,不仅满足了广大群众的养老需求,也带来了实实在在的税收抵扣红利。

从最初的6家公司共7款产品,到目前的22家公司共82款产品,个人养老金产品中的保险类种类、数量持续扩容,可供选择的产品不断丰富。国家社会保险公共服务平台数据显示,目前个人养老金保险产品种类包括专属商业养老保险、两全保险、年金保险三大类别,各有17款、26款、39款产品,涉及22家公司,主要为大型寿险公司、专业养老险公司、银行系险企,还有多家外资寿险公司。

根据《关于保险公司开展个人养老金业务有关事项的通知》的要求,这些个人养老金保险产品都符合保险期间不短于5年,保险责任限于生存保险金给付、满期保险金给付、死亡、全残、达到失能或护理状态,交费灵活性要求等。

三大类产品各自有哪些特点?消费者该如何作出选择?

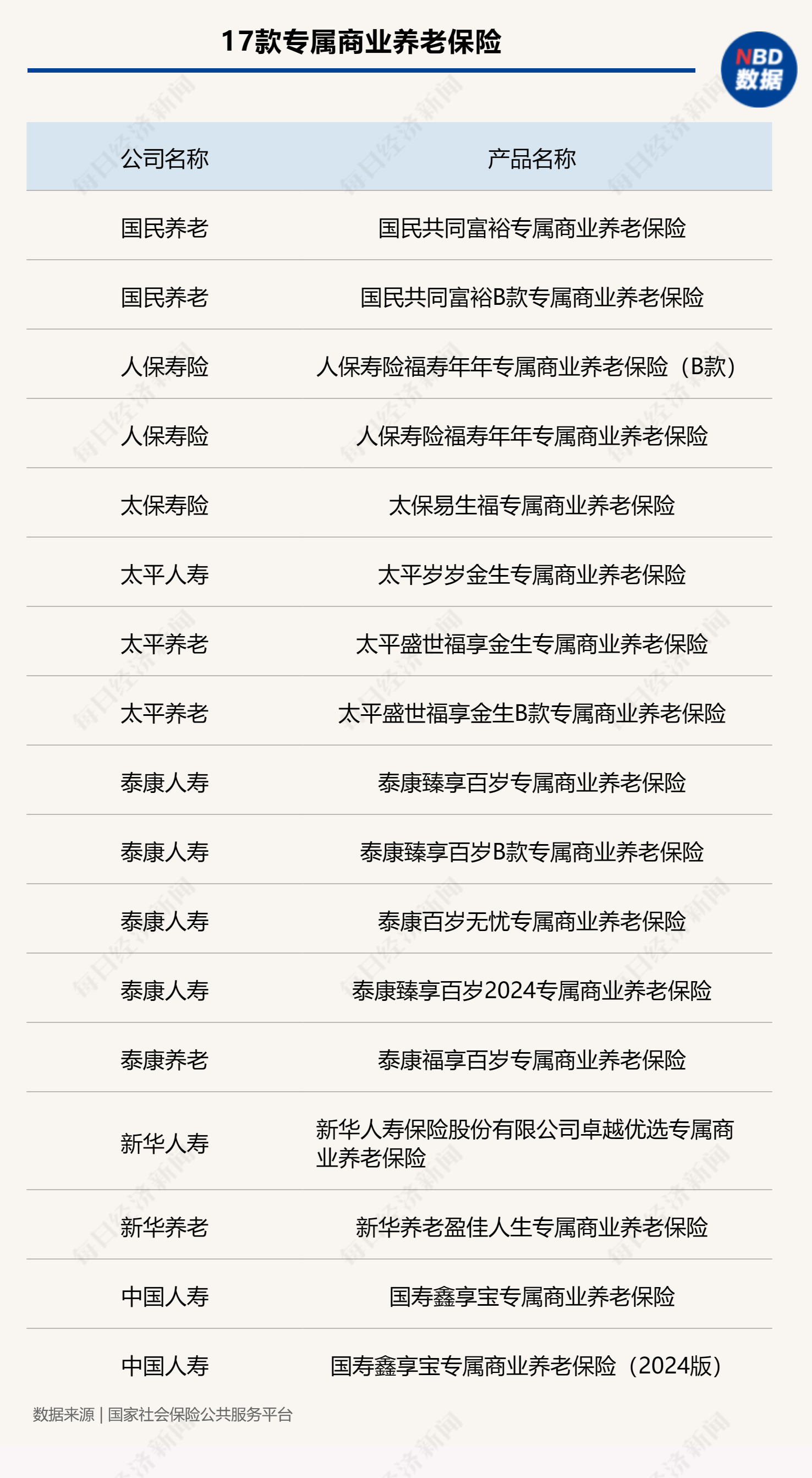

17款专属商业养老保险

多个账户2023年结算利率水平仍达4%

专属商业养老保险自2021年6月起在浙江省(含宁波市)和重庆市开始试点,人保寿险、中国人寿、太平人寿、太保寿险、泰康人寿、新华人寿等6家寿险公司为首批试点公司。2023年10月,金融监管总局将专属商业养老保险由试点业务转为常态化业务。截至目前,有10家公司共17款专属商业养老保险产品纳入个人养老金产品中。

专属商业养老保险是一种资金长期锁定、专门用于个人养老保障的保险产品,具有投保简便、缴费灵活、收益稳健等特点。各家公司推出的专属商业养老保险产品均采取“双账户”管理模式,提供稳健型、进取型两种不同的投资组合。

从各家公司披露的历史结算利率看,专属养老保险产品2023年结算利率较上一年有所下降,不过整体表现仍显稳健。结算利率表现较好账户包括:国民养老险的国民共同富裕稳健账户结算利率为4.15%,进取账户结算利率4.25%,泰康人寿的泰康臻享百岁的进取账户结算收益率为4.1%。此外还有多个账户的结算利率为4%,如人保寿险的福寿年年进取型账户、福寿年年B款进取型账户,太平人寿的太平岁岁金生进取型账户,太保寿险的太保易生福进取B账户等。此外,也有部分稳健型账户2023年的结算利率达到4%水平,比如新华养老的盈佳人生稳健型账户。

在业内人士看来,保险产品结算利率出现下调,是保险公司降低负债成本、实现资产负债匹配的举措。商业养老保险产品结算利率普遍高于险资运用的平均收益率,部分公司希望通过高收益率吸引客户。个人养老保险产品采用“保底+浮动”的收益模式,不同产品的保证利率不同,消费者可根据自己的需求和风险偏好自主选择。

商业养老保险产品安全性高,具有保本属性。从保证利率来看,积极进取组合的保证利率最低为0%,保证利率即客户当年的最低收益率,确保客户本金安全。稳健型账户的保证利率水平此前普遍在2.5%水平,也有下降趋势。如国民养老的共同富裕稳健回报型投资组合的保证利率为3%,2024年升级的国民养老的共同富裕B款稳健回报型投资组合的保证利率为2%,积极进取型投资组合的保证利率为0%不变。

此外,不同的个人养老金保险产品的初始费用不同,也会影响到消费者的购买成本。以40周岁男性客户投保某款专属养老保险为例,一次性投保1万元,初始费用3%,60周岁时按月领取至终身,按照2%保证利率演示年化利率的情况下,稳健型账户每年可领取768元,到85周岁累计可领取19199元。

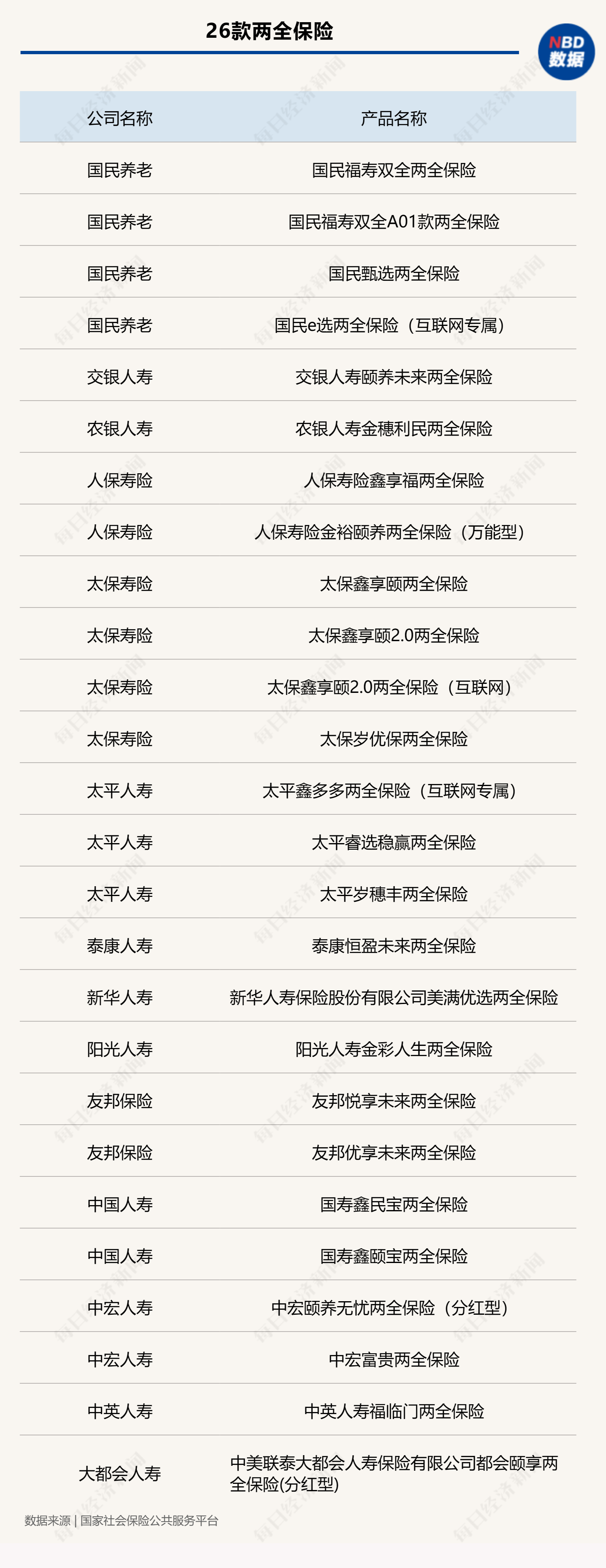

26款两全保险

固定收益,满期一次性给付保险金

一般来说,与专属商业养老保险相比,两全保险、年金保险的投保门槛相对要高一些,年缴保费更多且需连续缴费。消费者可根据现金流情况,对风险的承受能力以及对养老的需求来选择适合自己的产品。

两全保险兼具储蓄和保障功能,如保障期满时生存,可一笔领取满期保险金,如保障期内不幸身故,可获赔身故保险金。此类产品保险责任通常包含身故保险金、全残保险金、满期金,提供灵活的保险期间和交费期间。截至目前,有13家公司共26款两全保险产品纳入个人养老金产品中。

以30岁男性客户投保某款两全保险为例,交费期为10年,年交保费1.2万元。若在保险期间正常生活,届满时将获给付24.5028万元期满保险金;若不幸身故,领取人会获给付身故保险金;若不幸全残,其本人可领取全残保险金。

作为税优类产品,两全保险缴费年限较灵活,可以满足不同客户的需要。业内人士建议,可以选择趸交、5年交,适合税优预期短的客户;也可以选择20/30年交,适用于收入稳定、税优预期久的客户。同时保障期限可选,比如可至55/60/65岁等固定限额领取,期满时可获得100%基本保险金额的满期保险金。

为满足客户丰富多样的保险保障需求,一些两全保险拓展了保险责任。比如中国人寿的国寿鑫民宝、国寿鑫颐宝两全保险,在身故和全残保险金的基础上,还同时提供高倍客运交通工具意外身故或全残保障等。

除了固定收益的传统两全保险,还有公司推出“固定+浮动”收益产品,有大都会人寿的中美联泰大都会人寿保险有限公司都会颐享两全保险(分红型),中宏颐养无忧两全保险(分红型),人保寿险金裕颐养两全保险(万能型)。

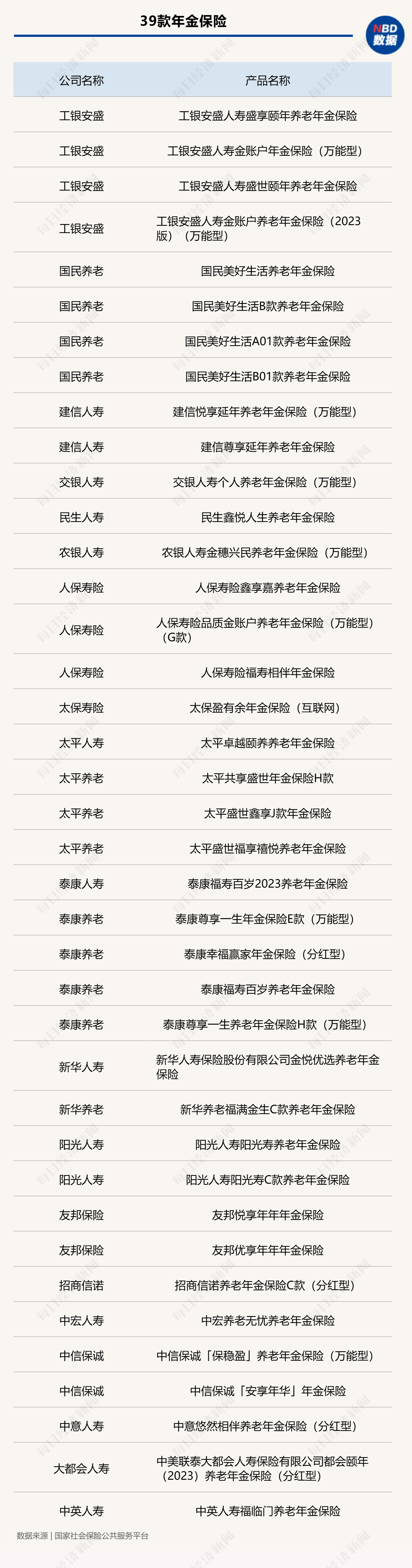

39款年金保险

可持续领取终身,可选分红、万能形态

年金保险是最常见的一类养老保险产品。相对于专属养老保险和两全保险,目前年金保险无论是产品数量还是涉足的保险公司都是最多的,除了固定收益的传统年金险,还有“固定+浮动”的分红型、分红型产品。截至目前,有22家公司共39款年金保险产品纳入个人养老金产品中。

年金保险最大的优势在于年金领取的确定性和长期性。根据投保人选择的养老年金领取方式及和保险公司约定的保险期间,自约定领取年龄起领取养老年金,比如可约定为被保险人年满55(女)、60、65、70周岁后,可以持续领取至终身。若在此期间不幸身故,保险公司将一次性给付保证给付期间内未领取的保证养老年金。

假设某35岁女性投保某养老年金保险产品,年缴保费12000元,缴费期间20年,养老金领取年龄为55周岁,保险期间至88岁。从55周岁起,保证领取34年,首年领取8886元,每年按3%复利递增,至88周岁共计领取512988元。

分红型年金保险目前有4款产品,分别为泰康幸福赢家年金保险(分红型)、招商信诺养老年金保险C款(分红型)、中意悠然相伴养老年金保险(分红型)、中美联泰大都会人寿保险有限公司都会颐年(2023)养老年金保险(分红型)。

此外,多家银行系险企为推出了万能型年金保险,包括工银安盛人寿金账户年金保险(万能型)、工银安盛人寿金账户养老年金保险(2023版)(万能型)、建信悦享延年养老年金保险(万能型)、交银人寿个人养老年金保险(万能型)、农银人寿金穗兴民养老年金保险(万能型)、中信保诚‘保稳盈’养老年金保险(万能型)等。

据了解,万能型年金保险产品除了能提供身故/全残保险金、养老年金等保障责任,还可以追加保费,根据个人需求调整保险规划,但所交保费要扣除初始费用后计入个人账户;分红型年金保险产品在保险期间内可享受分红收益,但保证收益以上的部分是不确定的。投保人在选择时应充分了解产品特性,结合自身的需求和风险承受能力做出决策。

产品具有一定同质性

未来康养服务将是差异化的关键

面对三大类产品,80余款个人养老金保险产品,消费者面临选择的难题,不过在业内人士看来,各家保险公司的产品差异化并不明显。

北京大学中国保险与社会保障研究中心专家委员会委员朱俊生对《每日经济新闻》表示,从个人养老金保险产品主要形态看,有一些同质性。“养老的钱是长期的,收益率的提高对于长期养老资金而言影响非常大,对于不同公司而言,不管是分红还是万能,未来在个人养老金领域的竞争优势,核心的点体现在投资端。”

在朱俊生看来,当下,为了改变保险产品本身容易同质化的情况,各家保险机构在医养结合上非常关注。比如,一些寿险、养老险子公司,往往会借助于集团的医疗资源推动医养结合,通过“保险+康养服务”形成一些差异化的竞争优势。

普华永道中国金融业管理咨询合伙人周瑾表示,作为养老金融的一种安排,广义上的养老保险产品,主要包括年金保险、两全保险等储蓄类乃至分红型的保险产品,都具有“期限长”“按照约定的期限领取”的主要特征。在其看来,与专属养老保险等狭义上的养老保险产品相比,广义上的养老保险产品在“产品+服务”上可以有更大发挥的空间,比如对接养老社区和其他适老服务。

《每日经济新闻》记者注意到,目前一些个人养老金保险产品与养老服务搭配、满足多元的养老需求,被视为产品的一大亮点。

以某款两全保险产品为例,对于符合条件的客户,可以享受到“康养管家”的服务资源,获得保险公司提供的资源协调和咨询服务。另一款分红型年金保险匹配了专属养老增值服务,为客户及其父母提供针对性养老服务,涵盖身心结合的健康咨询、高发疾病专项检查与复诊快速安排、门诊协调和预约、全程就医陪同等。

“不过现阶段,市面上的个人养老金保险产品还没有那么的多元化。”在周瑾看来,个人养老金保险产品普遍关注未来领取时对应的内含收益率情况,账户的灵活性以及支付端服务部分相对并不丰富。

据其判断,在行业预定利率下调的背景下,特别是作为特别长期的产品,承诺高收益的养老保险产品不可持续,预计以分红型为代表的“固定+浮动”利率的养老保险产品会越来越多。此外,目前行业内也在探讨打通第二支柱账户、更加灵活的缴纳和领取方式等创新途径,给消费者更多的选择,不断提高产品的丰富程度。