关注经济热点

一起实现我们的中国梦

21世纪经济报道记者 唐婧 北京报道

银行迎战“开门红”之际,消费贷“卷”起来了!

“扫码测额无费用,利率最低可至2.98%!测额还可得百元礼品一件。”一位宁波银行客户经理在小区贷款群中反复发送着上述消息,同时不断有新用户加入群聊。21世纪经济报道记者了解到,部分银行的消费贷产品近期开启了“拼多多”模式,只要成团,额度和期限都有所提高,利率甚至降至“2”字头。

据其介绍,宁波银行的这款消费贷产品额度最高可至80万,借款时间最长5年,利率最低可至2.98%,但具体优惠情况还要因人而异,一键扫码测额即可了解。

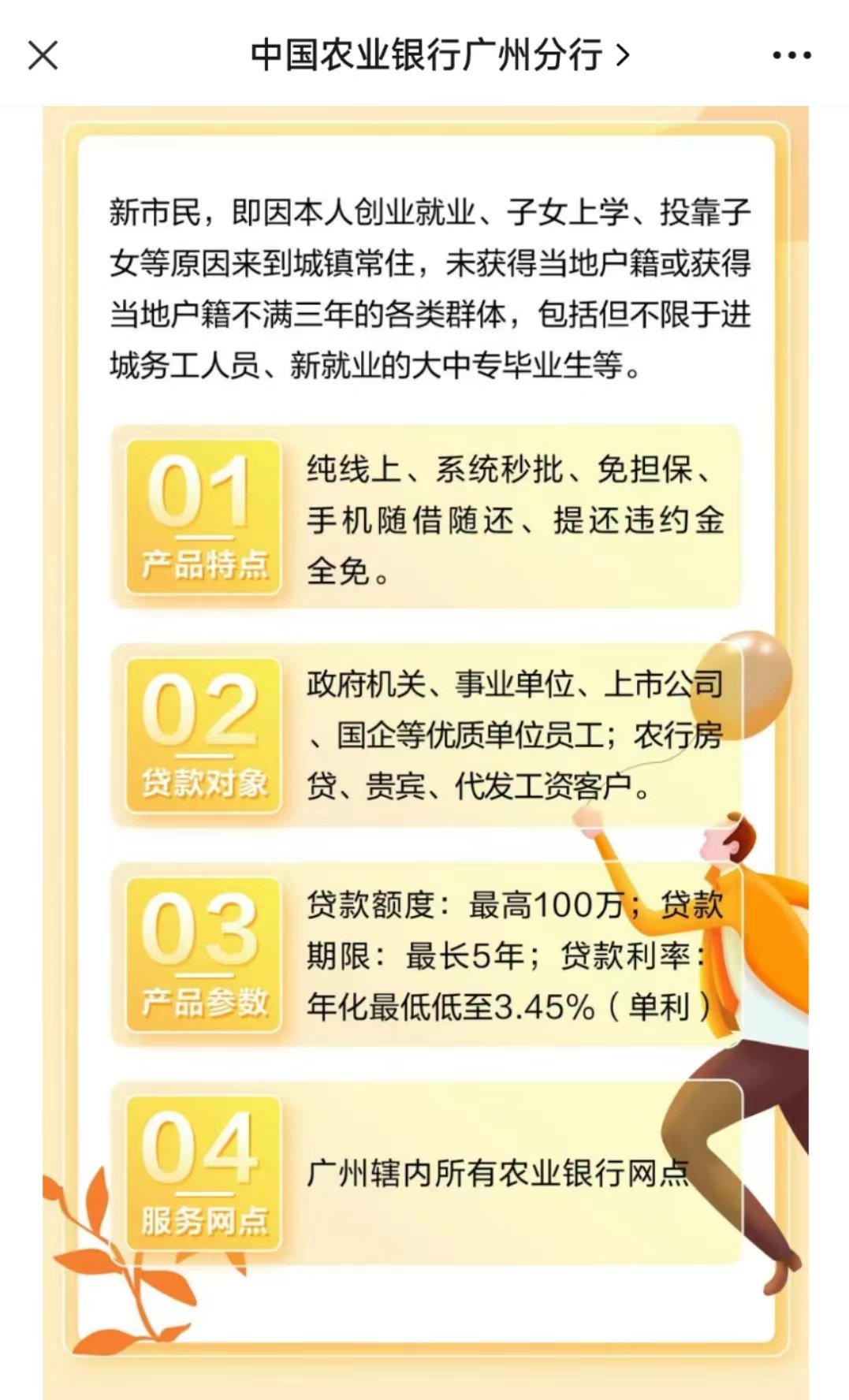

无独有偶,农业银行广州分行近日推出了“新市民个人信贷服务专区”,并上线了最高额度100万的“农行集团e贷”,贷款期限最长5年,贷款利率年化最低低至3.45%,主要面向政府机关、事业单位、上市公司、国企等优质单位职工,以及农行房贷、贵宾和代发工资客户。

开年以来,为激发市场活力、进一步拓展市场,大行、股份行以及中小银行均推出了消费贷促销活动,通过发优惠券、拼团等方式下调利率水平。一方面,商业银行春节旺季到来之际推出优惠活动,是践行社会责任、切实促消费、回馈实体经济的一种方式;另一方面,火热的消费贷优惠活动也引发了业内对银行风险控制及消费者过度负债的担忧。

3%以上年化利率仍是主流

记者梳理发现,尽管部分银行的消费贷宣传年化利率最低可至“2”字头,但往往对客户资质要求较高,能够符合条件的客户数量有限。还有银行要求必须是新贷款用户,或团购人数达到一定数量,才能享受最低优惠利率。整体来看,3%以上年化利率的消费贷仍是主流。

例如,招商银行推出了“龙年迎春惠消费”活动,券后闪电贷利率最低可享3%。满足活动要求的客户,根据优惠券发放时点客户最新的招米值分数将发放不同的闪电贷利率优惠券。闪电贷招米值≥17000,发放一张3%闪电贷利率券,限24期及以下贷款期限可用;15000≤闪电贷招米值<17000,发放一张3.2%闪电贷利率券;13000≤闪电贷招米值<15000,发放一张3.3%的闪电贷利率券;闪电贷招米值<11000,发放一张8折闪电贷利率折扣券,用券后年化利率最低不低于4%。活动时间为2024年1月2日-2024年2月8日。

再如,兴业银行也推出了新春有礼、线上消费贷年化利率3%起的促销活动,活动时间为1月1日—3月31日,在活动期间,受邀客户登录手机银行,点击“我要贷款”,点击“兴闪贷”进入申请页面。如成功申请“兴闪贷”,即可在贷款支用页勾选利率折扣券进行使用,优惠后年化利率低至3%起。

融360数字科技研究院监测的数据显示,2023年11月,全国性银行线上消费贷最低可执行平均利率为3.41%,环比下降1BP,同比下降了近80BP。此外,2023年7月以来股份制银行消费贷最低可执行利率平均水平一直低于国有银行,在争夺客户方面更加积极,产品优惠力度更大。

另外,中小银行也在积极参与“消费贷”开门红。例如,惠州农商银行推出了“惠银”消费金融系列产品,包括“卓越贷”“薪易贷”和“惠民消费贷”,额度最高100万元,最长授信期限为10年,年利率最低可至3.75%。甘孜农商银行则推出了“新春嘉年华”利率限时特惠,活动期间首次在该行办理蜀信e·易贷并支用的客户,可享3.45%的优惠利率。

记者还了解到,这类最高额度为100万元,最长授信期限为10年的消费贷产品正好处在现有规定“不能发放金额超过100万元或期限超过10年个人综合消费贷款”的临界值。

根据金融监管部门去年1月发布的《个人贷款管理办法(征求意见稿)》,个人贷款的期限应符合国家相关规定。用于个人消费的贷款期限不得超过5年;用于生产经营的贷款期限一般不超过5年,对于贷款用途对应的经营现金流回收周期较长的,可适当延长贷款期限,最长不超过10年。北京、广州等多地监管部门此前也曾明确要求,银行原则上不发放金额超过100万元或期限超过10年的个人综合消费贷款。

如何兼顾业务发展与风控要求?

多名受访人士认为,当前消费贷利率已经降至“白菜价”,未来进一步走低空间不大,而且如果一味追求期限变长、利率降低,商业银行可能面临收益与风险不够匹配的问题。

冠苕咨询创始人周毅钦直言,为了保证商业银行合理的净息差空间,消费贷市场的价格竞争应该保持在一个理性的合理范围内。

中国信息协会常务理事、国研新经济研究院创始院长朱克力则指出了消费贷“卷”起来背后的三大潜在风险。

首先,过低的利率和过高的额度可能刺激消费者过度借贷,从而增加债务风险。一旦消费者还款能力出现问题,银行就要面临坏账损失。

其次,长期限的消费贷产品可能增加银行流动性风险。相比短期贷款,长期贷款更难以预测未来的还款情况,银行需要更谨慎地管理相关风险。

最后,监管政策也是一个不容忽视的因素。银行在推出消费贷产品时,必须确保符合监管要求,否则将会面临监管处罚和声誉风险。

光大银行金融市场部宏观研究员周茂华坦言,消费贷资金流向监测难度和成本相对较大,资金违规使用的风险也需防范,这对银行的管理能力提出了更高的要求。

“无论对金融机构还是互联网平台而言,信贷资金流向、用途的监控都是一个老大难问题。应将虚构贷款用途、挪用信贷资金的行为纳入征信系统,提高借款人违规成本,从源头上遏制个人消费信贷资金违规流入楼市、股市等。”复旦大学金融研究院兼职研究员董希淼表示。

他还建议,金融机构可以适时建立灰名单、黑名单等制度。金融管理部门应加快金融科技应用,牵头建立面向全国银行业的资金用途和流向监控平台,引导信贷资金依法合规使用,更好地推动金融在服务实体经济方面发挥重要作用。

此外,对金额20万以下的个人消费贷款或个人经营性贷款,可以只做负面清单的约束,对贷款用途和流向不作具体规定,借款人无需事前或事后提供用途证明等材料,进一步激发居民有效融资需求。

(作者:唐婧 编辑:包芳鸣)