关注经济热点

一起实现我们的中国梦

中国基金报

见习记者 闻言

近日,飞凯材料突然自曝涉嫌被合同诈骗,并已向警方报案,引发各方广泛关注。

离奇的是,飞凯材料指向的责任相关方,相继以不同说辞撇清责任。总结一句话是:“不是我,很冤枉”。

于是,这场涉嫌合同诈骗事件,各方都在描述不同版本,犹如电影《罗生门》在现实中上演,各方站在自己的立场,揭示了不同程度的“真相”。

问题是,“真相”到底是什么?

记者调查发现,飞凯材料总经理苏斌、董秘曹松二人,均在上述事件爆发前夕离职。其中,苏斌在飞凯材料任职多年,并且是此次事件的重要负责人。

监管部门指明方向,追问此次事件涉及业务的商业实质、飞凯材料内控缺陷、董监高勤勉尽责等问题。随即,此次事件呈现的多个蹊跷之处,开始浮出水面。

蹊跷之一:突然自曝被骗

飞凯材料自曝涉嫌被合同诈骗,始于2023年3月19日晚间,但是发现业务蹊跷是在2023年12月末。

彼时,飞凯材料全资子公司安徽晶凯电子材料有限公司(简称“晶凯电子”)发现,枣庄睿诺电子科技有限公司(简称“睿诺电子”)、枣庄睿诺光电信息有限公司(简称“睿诺光电”)累计应付晶凯电子账款约2.02亿元,增幅与前期相比较大,资金占用严重。

晶凯电子方面出于谨慎态度,终止了上述业务,并催促对方及时还款。之后,对方出现付款逾期情况。

飞凯材料证券部工作人员对外称,上述业务此前下游回款比较及时,后来感觉资金占用量太大,公司觉得跟利润相比,该业务没有继续做下去的必要,终止了这笔业务后下游就不再回款。

飞凯材料介绍,通过多方调查,晶凯电子陆续发现上述业务存在诸多异常情况,开始意识到可能存在合同诈骗,并于2024年3月份向安庆市公安局报案。

2024年3月15日,晶凯电子收到安庆市公安局宜秀分局出具的《立案决定书》,决定对晶凯电子被合同诈骗案立案侦查。

蹊跷之处在于,飞凯材料在3月15日收到《立案决定书》,到了3月19日晚间(周二)才公告了上述事项。

回顾此次案件涉及的交易,飞凯材料及下属子公司自2021年6月起,与江苏鑫迈迪电子有限公司(简称“鑫迈迪”),以及鑫迈迪指定的采购商睿诺电子、睿诺光电开展贸易合作,并分别签署相关合同。

上述交易的主要业务流程为:飞凯材料或下属子公司向鑫迈迪采购产品,并销售给睿诺电子和睿诺光电,睿诺电子和睿诺光电按签署的合同条款,向飞凯材料或下属子公司支付货款。

奇怪的是,飞凯材料在2023年12月末发现交易异常,但是到2024年3月才决定报案,为何间隔近3个月之久?

深交所要求飞凯材料详细说明,目前,公司被合同诈骗的具体情况,包括但不限于业务种类、涉及产品、涉嫌违法犯罪行为具体内容、公司发现时间、涉及资金金额、资金最终流向、案件进展等。

蹊跷之二:相关方给出另一版本

简化飞凯材料披露的交易业务流程,飞凯材料扮演“中间商”角色,下游客户睿诺电子和睿诺光电,由上游供应商鑫迈迪指定。

不过,上述业务流程遭到其他相关方否认,鑫迈迪才是此次业务的“中间商”。鑫迈迪负责人近日对外称,加工跟出货都不经过鑫迈迪,只是产品从鑫迈迪“过一遍”赚取差价。

上述鑫迈迪负责人介绍,飞凯材料向鑫迈迪下发采购订单,将全部采购金额支付给鑫迈迪,鑫迈迪扣除佣金后向一家加工厂下发订单,并将全部采购金额支付该加工厂。

即睿诺电子、睿诺光电向飞凯材料下单采购产品,飞凯材料向鑫迈迪采购产品,通过鑫迈迪向加工厂下单,加工厂向睿诺电子、睿诺光电供货。

如果上述鑫迈迪负责人所述内容属实,飞凯材料公告所述的“三方交易”,就变成了“四方交易”,并且此次交易中的“中间商”,由飞凯材料变为鑫迈迪。

对此,鑫迈迪负责人未透露涉事加工厂的具体信息。3月22日,记者致电睿诺电子董事长兼总经理洪耀,未获对方接听电话。但是洪耀近日对外称,睿诺电子和睿诺光电经营都正常,已协助相关部门开展一些调查。

此外,清越科技也被“牵连”。睿诺电子系清越科技持股33.33%的子公司,并且清越科技实控人、董事长高裕弟现任睿诺电子董事,清越科技也曾向睿诺电子采购商品。

3月20日晚间,清越科技公告称,根据公司目前了解的情况,此次纠纷涉及的上下游客户及供应商,与公司均无任何业务往来。

清越科技公告提及,此次飞凯材料提及的相关事项制定与决策等,均未提交睿诺电子董事会审议,公司未参与该事项的决策及实施过程。目前,公司未实际控制睿诺电子,睿诺电子总经理负责其日常经营管理。

清越科技证券部工作人员向记者表示,公司目前仍在寻求各方渠道了解情况,但是当前未获较大进展,至于公司董事长是否联系洪耀,当前尚不知晓。

蹊跷之三:两名核心高管,突击离职

在披露涉嫌被合同诈骗前夕,飞凯材料两名重要高管同一天离职,理由均是个人原因。

飞凯材料3月6日公告称,公司董事会3月5日分别收到董事、副董事长兼总经理苏斌,董秘、副总经理曹松提交的书面辞职报告,辞职理由均是个人原因。

其中,苏斌申请辞去飞凯材料第五届董事会董事、副董事长、第五届董事会战略委员会委员及总经理职务。

探究可见,苏斌担任飞凯材料董事、副董事长兼总经理职务,原定任期为2023年4月20日至2026年4月19日。

彼时,已有投资者质疑上述蹊跷事项,并在互动平台询问飞凯材料:“公司总经理董秘同时离职,是否造成公司运营混乱,是否有重大事项未披露”?

不过,飞凯材料予以否认,强调上述二人辞任,不影响公司董事会正常运作和公司正常经营。

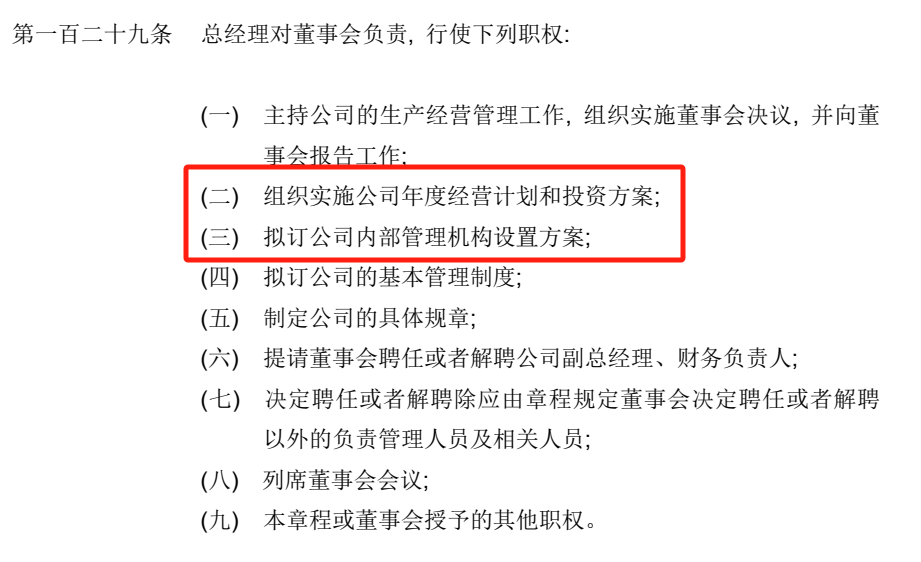

一家上市公司董秘向记者介绍,总经理不同于其他高管,主持一家公司的生产经营管理工作,是一家公司生产经营管理的重要负责人。

图为:飞凯材料公司章程(2024年1月修订)

图为:飞凯材料公司章程(2024年1月修订)公开资料显示,苏斌生于1980年,2010年3月起在飞凯材料任职,长期担任董秘、财务总监等职务,2019年1月被聘任为飞凯材料总经理。

飞凯材料涉嫌被合同诈骗业务,自2021年6月起开始,在2023年12月末发现问题,正好是在苏斌任职飞凯材料总经理期间。

疑问在于,苏斌突然离职且不足半个月,飞凯材料便公告涉嫌被合同诈骗。

深交所关注的是,飞凯材料董监高在此次事件中,合同签订和资金支付等重要业务流程的责任履行情况,是否存在该等人员未能勤勉尽责的情形。

记者试图联系苏斌,但是未获其回应。业内人士分析,不管苏斌等人在此次事件中扮演了什么角色,但公司发生风险的大部分时间是在其任职期间。

飞凯材料证券部工作人员向记者表示,目前案件已经移交公安机关,相关信息以公司公告为准。

蹊跷之四:涉案业务是否真实?

飞凯材料公告称,此次涉嫌被合同诈骗业务,涉及其他应收款余额1.86亿元,预计将对公司本期或期后利润产生重大不利影响。

其中,飞凯材料修正业绩预告,预计2023年度归母净利润为1.03亿元至1.54亿元,同比下降64.48%至76.32%。

而飞凯材料此前预计,2023年度归母净利润1.96亿元至2.61亿元,同比下降40%至55%。

即在飞凯材料的描述中,上述涉嫌被合同诈骗业务,确定存在且不影响2023年之前的业绩。

不过,结合深交所关注函,以及此次涉嫌被合同诈骗业务的各方说辞,飞凯材料从事该业务的“合理性”存疑。

深交所关注的是,飞凯材料是否存在变相财务资助或非经营性占用公司资金情形,以及该业务对公司近三年主要财务指标及会计科目的影响。

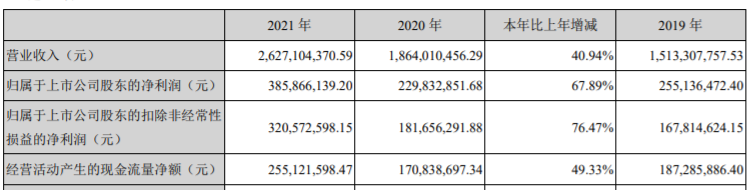

飞凯材料的相关业务自2021年6月起启动,到2023年12月末终止,其间业绩稳步提升,特别是2021年业绩明显向好。

对比2020年归母净利润同比下降9.92%,飞凯材料2021年归母净利润同比增长67.89%。

图为:2019年至2021年,飞凯材料部分财务数据

图为:2019年至2021年,飞凯材料部分财务数据北京翼赞律师事务所主任陈阳律师向记者分析,有犯罪线索就可以立案,但要有证据证明嫌疑人实施犯罪才可以逮捕,之后才能进一步公诉和审判。目前,对合同诈骗的立案,只能说上市公司的报案主张在形式上成立,是否构成合同诈骗要看案件的进一步发展,其中是否决定逮捕嫌疑人是一个重要节点。

陈阳进一步分析,如果最终构成合同诈骗,很可能上市公司的内部合规存在漏洞需要改进,如果后续刑事案件被撤案,排除合同诈骗的可能,就回到监管部门关注所涉业务是否具有商业实质这一核心问题。

如今,飞凯材料自曝涉嫌被合同诈骗,宛如“罗生门”的情节演变,众多疑问最终有待警方给出答案。中国基金报将持续跟踪该事件。

编辑:小茉

审核:木鱼

中国基金报