关注经济热点

一起实现我们的中国梦

出品:新浪财经上市公司研究院

作者:夏虫工作室/夏宇

近日,中设股份公告重组进展。

当前,公司正在筹划以支付现金的方式购买上海悉地控制的部分资产,重点为悉地(苏州)勘察设计顾问有限公司(简称“悉地设计”),其中,主要交易对方之一上海悉地已同意转让苏州悉地 51%股权,公司正与苏州悉地其他少数股东磋商征求意见,目前尚未取得其明确意见及书面文件。

公司此次重组计划自2023年6月28日公告以来,时间超过一年多。本次交易仍处于筹划阶段,相关工作尚未完成,存在较大不确定性。为何进展如此缓慢?这背后又有何隐情?

为规避借壳上市?现金是否够

此次中设股份筹划重组主要是以现金支付方式。截止2024年上半年报告期期末,中设股份账面货币资金仅剩1.64亿元,若剔除短期债务资金,公司账面现金或不足亿元。

值得注意的是,中设股份自身造血能力较差。鹰眼预警显示,近三期半年报,公司营业收入同比变动分别为27.57%,5.72%,-10.28%,变动趋势持续下降;报告期内,公司的经营活动净现金流为-0.4亿元,持续三年为负数。

来源:鹰眼预警

来源:鹰眼预警而悉地设计体量似乎明显大于中设股份。

早在2020年中设股份便有重组悉地设计的计划。据当时重组预案公告,悉地设计2019年的总资产高达39.51亿元,2019年实现营业收入达29.86亿元,对应实现归属净利润为2.46亿元。而中设股份2019年末总资产为5.96亿元, 2019年实现营业收入3.12亿元,对应实现归属净利润为6524.02万元。可以看出,悉地设计2019年末总资产是中设股份的6.63倍,而2019年营收、归属净利润分别是中设股份的9.57倍、3.78倍。

根据初步测算,本次交易构成《上市公司重大资产重组管理办法》规定的重大资产重组。本次交易不涉及公司发行股份,也不会导致公司控制权变更。

在现金不足的情况下,中设股份为何选择现金收购而非发行股份方式?这背后有何玄机?

我们曾在《悉地设计卷土再来?IPO被否、踩雷恒大 借道中设股份现金收购重组上市》一文指出,对于现金收购无论是否构成重大资产重组均不需要经过证监会审核,合规门槛相对降低。现金收购通常不需要中国证监会的行政许可(金麒麟分析师),而发行股份购买资产的重组需要经过证监会的审核,这意味着现金收购在流程上可能更为简便快捷。

能否提升上市公司质量?

中设股份主要围绕“交通、市政、建筑、环境”四大业务板块从事相应的规划、设计等业务,公司业务收入主要是来自于市政设计、交通设计及环境设计三大板块,建筑占比较低。而悉地设计作为建筑领域最大的民营建筑设计企业,业务涵盖超高层建筑、商业办公、体育场馆、轨道交通、医疗健康、文化旅游建筑以及市政公用等多个行业和领域。

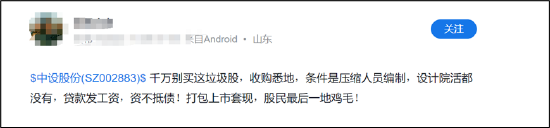

可以看出,两者均属于同行。然而,中设股份收购似乎不被市场看好。有投资者更是指出,中设股份收购悉地,条件是压缩人员编制,设计院活都没有,贷款发工资,资不抵债等情况。

来源:股吧

来源:股吧对于上述传闻难辨真假,但是悉地设计核心公司确实出现人员大幅缩减情形。公司正在筹划以支付现金的方式购买上海悉地控制的部分资产,重点为悉地(苏州)勘察设计顾问有限公司(上海悉地的控股子公司)。天眼查显示,该公司的人员顶峰时社保人员超千人,而2023年仅剩721人,人员大幅缩减30%左右。

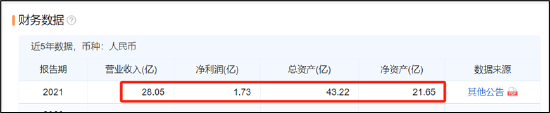

截至2019年末,悉地设计总资产为39.44亿元,营业收入和归属于母公司股东的净利润分别为29.84亿元和2.46亿元。2021年,预警通数据显示,悉地设计营收缩减至28.05亿元,同期净利润仅为1.73亿元。

来源:预警通

来源:预警通需要指出的是,中设股份曾因悉地设计踩雷恒大而终止重组。2021年9月23日晚,中设股份公告称,由于悉地设计近期受恒大集团商业承兑汇票逾期未能兑付的影响,营业利润不及预期,完成2021年承诺业绩存在较大不确定性。公司为保证自身及各方利益,决定终止对悉地设计100%股份的收购。据悉,2018年-2019年以及2020年1-9月,悉地设计对恒大的销售金额分别为1.21亿元、0.54亿元、1.23亿元,占公司营业收入的比重分别为4.57%、1.81%、4.13%。这期间,恒大一直是悉地设计的前两大客户。

公开资料显示,悉地设计主要客户为华润、恒大、万科、万达、华为、中国铁路总公司、苏州工业园区、中国建筑等公司。在地产行业持续承压下,如今业绩是否持续承压?这或有待公司进一步公告相关预案。

此外,中设股份2024年上半年业绩持续承压。2024年上半年实现营业收入3.1亿元,同比下降10.28%;实现净利润1882.98万元,同比下降19.16%;基本每股收益0.12元;加权平均净资产收益率ROE为2.74%。