关注经济热点

一起实现我们的中国梦

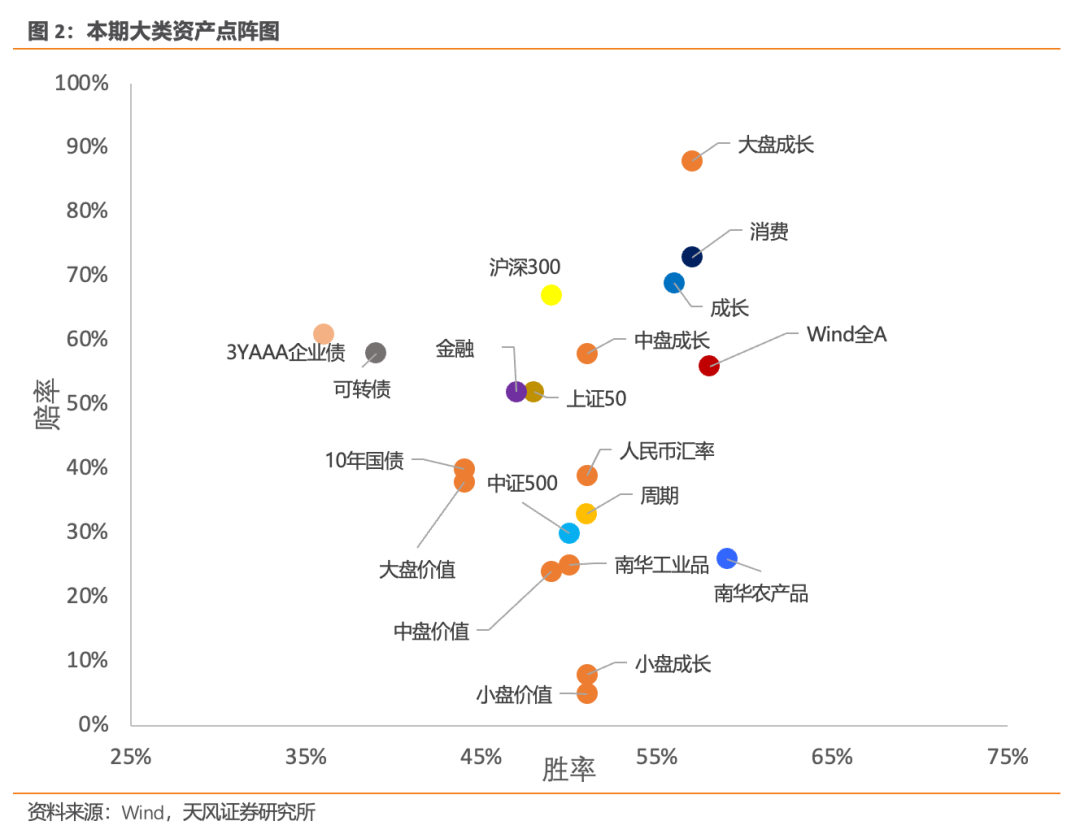

23年9-11月大类资产配置建议:

权益:胜率上升但赔率下降,投资价值中高,大盘成长继续占优,消费股的胜率与赔率领先。

债券:维持利率债和信用债【标配或低配】,维持转债【标配】。

商品:维持农产品【标配】,下调工业品至【标配或低配】。

做多人民币汇率:维持【标配】。

文:天风宏观宋雪涛/林彦

一、上期策略回顾和本期宏观画像

上期报告,我们认为权益资产的胜率和赔率企稳回升,建议【高配】上证50、沪深300、大盘成长、金融。但8月、9月市场表现得并不尽如人意,Wind全A下跌超6%,价值风格和上证50的表现相对靠前。

上期我们维持了对利率债和信用债的【谨慎配置建议】,债市也在经济预期改善和政策加快落地的过程中出现了明显的回调。

上期我们上调了人民币和商品的配置建议至【标配】,8-9月人民币贬值放缓,而商品价格延续了6月至今的上涨趋势。

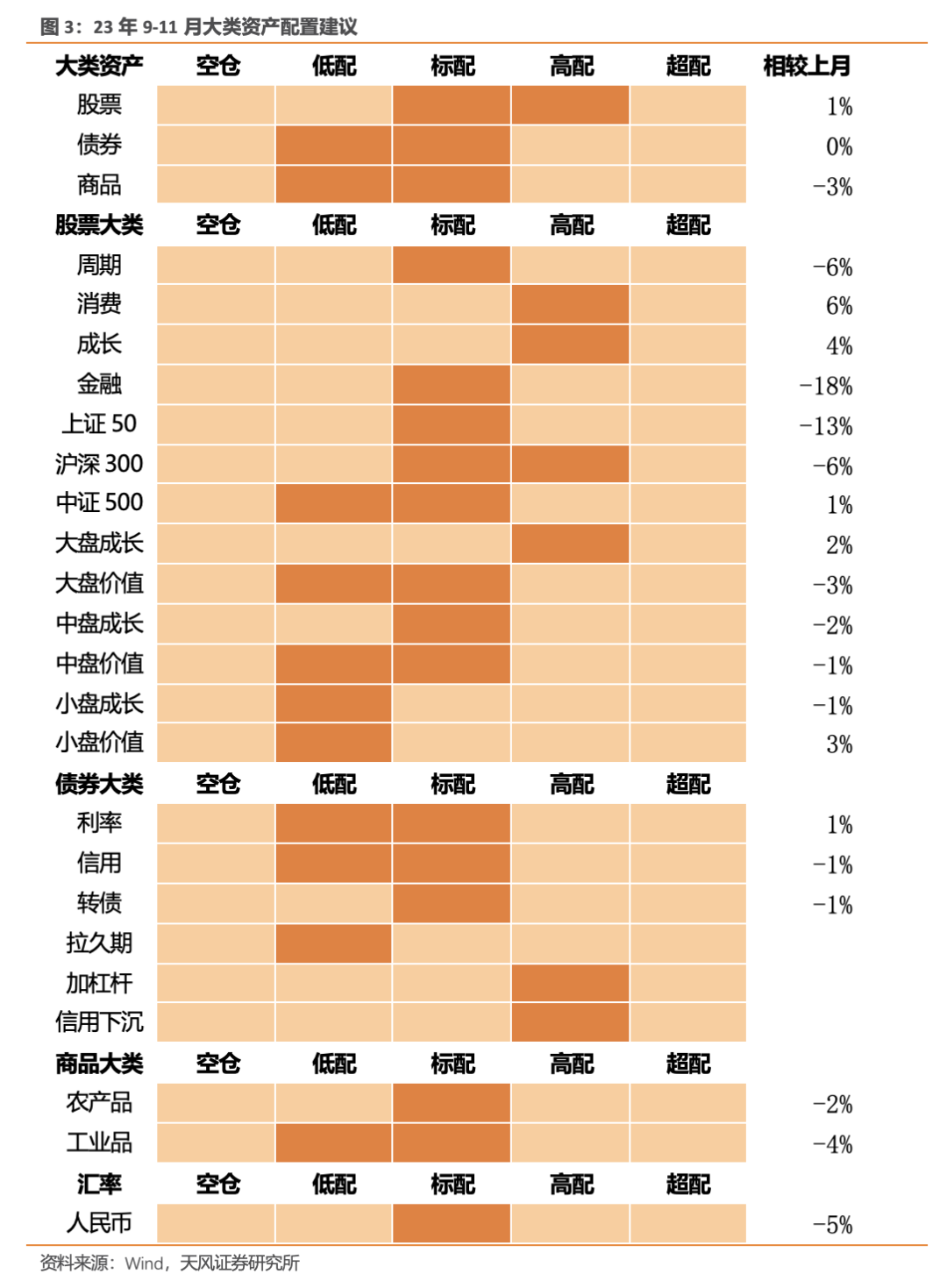

9月中旬公布的8月经济金融数据已经逐渐验证了“当前经济正处于N形复苏第三阶段”的判断,去地产化的经济周期性修复虽然缓慢,但可持续。

随着复苏的进程逐渐深化,消费品和工业品通胀也开始出现修复迹象。

信用环境经历了4-7月的阶段性收缩后,已经从8月开始重新转向扩张。

另外,金融市场的整体流动性状态开始收紧至历史中位数以上。

二、大类资产配置建议

(1)权益的胜率上升但赔率下降,投资价值中高,风格上大盘成长继续占优,板块上消费股的胜率与赔率领先

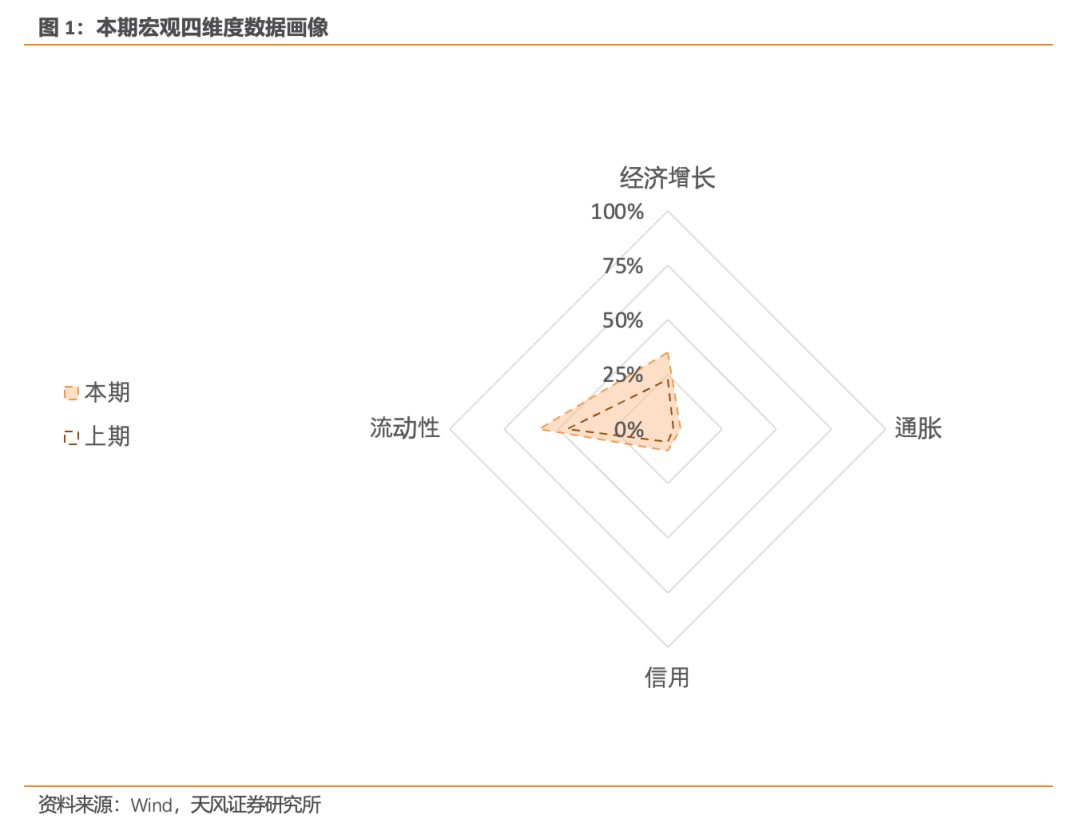

本期权益的胜率继续小幅回升,成长风格略占优于价值风格,大小盘的胜率差别不大。本期大盘成长的胜率最高,其次是中小盘成长和小盘价值,其余风格的胜率与上期变化不大,略低于中性水平。

8月中旬开始,稳增长政策加快落地,经济、通胀和金融数据也开始共振改善。随着对经济韧性逐渐确认,市场开始降低政策期待,情绪出现转机、重拾信心。对经济长期的悲观预期改善后,远期现金流占比更高的成长风格相对占优,价值股与短期增长更加相关,修复斜率和经济修复同步。

赔率方面,A股性价比中高。Wind全A的风险溢价处在56%分位,大盘股(上证50、沪深300)的风险溢价分别处在52%和67%分位,中盘股(中证500)的风险溢价回落至30%分位。金融、周期、成长、消费的风险溢价处在52%、33%、69%、73%分位。大盘成长(88%分位)的赔率最高,小盘成长和小盘价值(不到10%分位)的赔率最低。

配置策略:权益市场的胜率和赔率都略高于中性,风格上大盘成长占优,板块上消费领跑,宽基指数中沪深300的投资价值较有吸引力。风格上建议维持大盘成长【高配】,下调中盘成长至【标配】,下调大盘价值和中盘价值至【标配或低配】,维持【低配】小盘成长和小盘价值。板块上,建议上调成长和消费至【高配】,下调金融至【标配】,维持周期【标配】。

(2)债券:维持利率债和信用债【标配或低配】、维持转债【标配】

本期利率债和信用债的胜率略低于中性,但赔率明显上升。

随着经济基本面进入复苏象限,债券的做多窗口期或已经暂时关闭。政策态度积极且信用重新扩张,流动性价格中枢被动收紧到中性以上。债券市场的利空因素正在定价,但在地产缺位和政策定力较强的背景下,债券市场调整的幅度或也相对有限。

利率债的期限利差目前处在历史低位,久期策略的盈亏比低;流动性溢价波动较大,近期已经走紧至【偏紧】的历史区间内,杠杆策略的盈亏比较前期有所回升。流动性预期维持中性,市场对于货币收紧的预期不高。信用利差开始快速回升,信用下沉的性价比有明显改善。转债胜率处在中性以下,赔率处在中性上方,与前一期相比变化不大。

配置策略:维持利率债和信用债【标配或低配】、维持转债【标配】

(3)商品:维持农产品【标配】,下调工业品至【标配或低配】

本期工业品和农产品的胜率小幅下降,目前处在中高位置(50%和59%)。

我们认为,商品价格对库存周期见底回升的定价相对积极,领先股票市场已经持续走强近4个月。商品补库存初期主要是回补安全库存水平,这一阶段表现为价量齐升,定价已经逐渐结束。后续商品价格能否继续走高,需要需求端有足够的支撑。美联储中期内的降息概率不大,大宗商品的金融属性上涨缺乏有力支撑,上涨主要靠商品属性。

中国地产政策对投资的拉动不足,反而需要警惕过度乐观的政策预期已经在商品价格中过度定价的风险。往后看,中美需求可能存在共振上行的一段时间,中期内可能催化第二波商品价格上涨。

当前工业品、农产品、能化品的赔率小幅回落,处在中低位置,整体盈亏比的吸引力不足。

配置策略:维持农产品【标配】,下调工业品至【标配或低配】

(4)做多人民币策略:维持【标配】

本期人民币胜率小幅回落(51%,前值56%)。

前期人民币汇率贬值的核心是中美经济和政治出现分化,体现为中美利差和风险溢价上升。中美经济工作小组成立,对于极端投资情绪可能是纠偏的机会。随着经济复苏预期上升和政策加速落地,中美利差的快速走扩转为震荡。

同时,不能忽视中国央行的态度对于人民币汇率的重要影响,有时是决定性的。当前央行在人民币汇率7.3附近阻贬的意愿强烈。以上几个因素叠加,人民币汇率的阶段性低点或已出现,进一步趋势性走贬的动力不强。

当下人民币的胜率中性,中期人民币汇率定价或将回归基本面,短期内汇率企稳的概率加大。本期中美实际利差维持在高位,处在历史中低水平,人民币赔率并不高,因此大幅升值的概率也有限。

配置策略:维持【标配】。

附:9-11月大类资产配置建议