关注经济热点

一起实现我们的中国梦

汇通财经APP讯——

Business Insider市场分析师Matthew Fox表示,尽管股市表现出了两极分化,但美国经济在去年短暂的减速之后取得了令人印象深刻的增长。

根据Ned Davis Research周二的一份报告,第三季度的GDP预估超过了5%,美国经济截至目前已增加了200多万个工作岗位。

Fox指出,根据Ned Davis Research周二的一份报告,有三大迫在眉睫的风险可能“冲击”股市和经济,并有可能结束当前的增长周期。以下是Fox指出的需要考虑的三大风险。

(1)通货膨胀回升

Fox认为,尽管CPI在去年6月达到约9%,通货膨胀已在朝着美联储长期的2%目标迈进,但任何价格上涨的回升都会威胁美联储当前紧缩周期的轨迹。

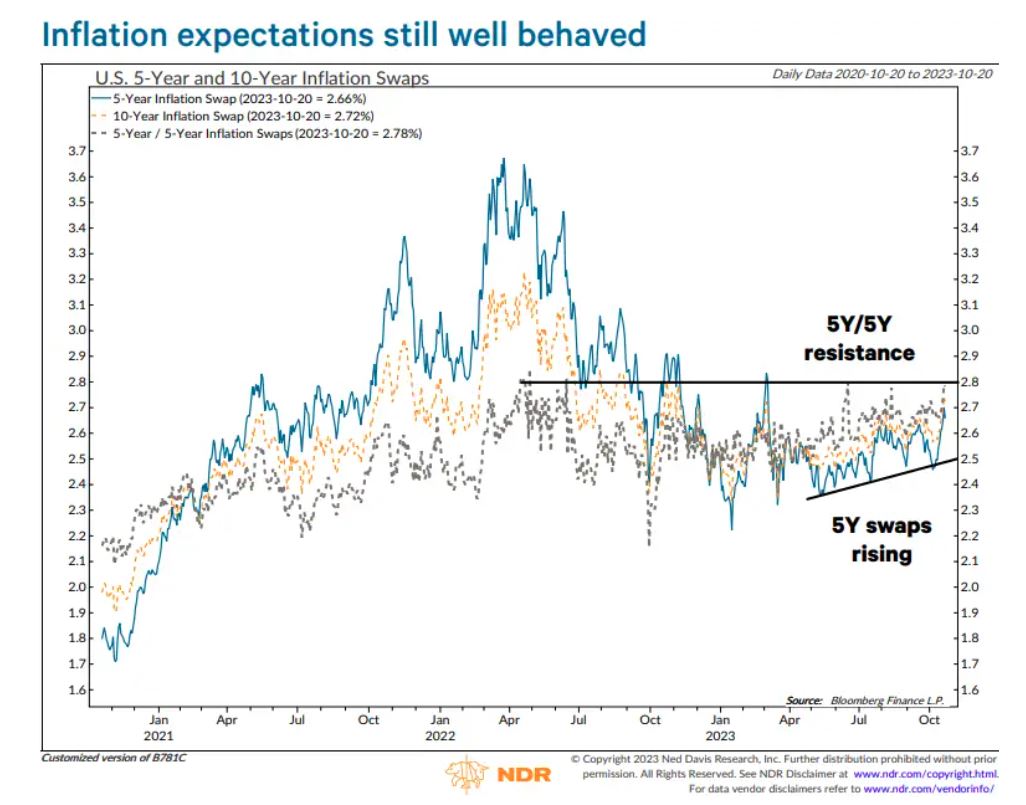

NDR首席全球宏观策略师Joseph Kalish表示:“通货膨胀预期的突破传统上会导致期限溢价上升,这将对票面收益率产生进一步上行的压力。”

Kalish正在关注美国5年期和10年期通货膨胀互换,这有助于衡量通货膨胀预期。令Kalish担忧的是,5年期通货膨胀互换仅比2022年的高点低了几个基点。如果出现突破,将令人担忧通货膨胀可能进一步上升。

(图片来源:Ned Davis Research/markets.businessinsider)

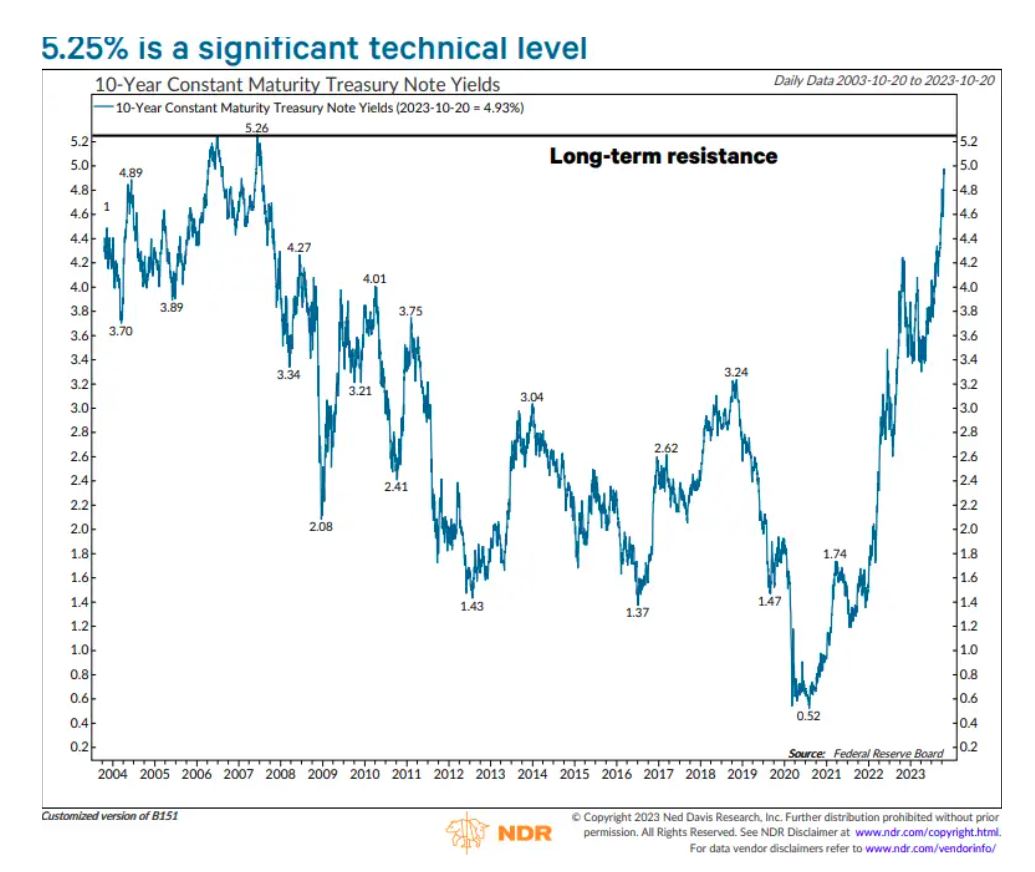

(图片来源:Ned Davis Research/markets.businessinsider)(2)10年期国债收益率超过5.25%

Fox表示,今年以来,10年期美国国债收益率大幅上涨,周一触及了5.02%的16年高点。如果这一主要基准利率进一步上升,将对更广泛的经济带来麻烦,特别是如果收益率突破5.25%的水平。

Kalish表示:“5.25%的收益率水平在2006/2007年是一个重要的双顶,也代表了那一紧缩周期的峰值政策利率。因此,我们不会轻视这一水平的突破。”

较高的利率会提高消费者和企业的借款利率,通常会削减需求,导致经济增长放缓,甚至经济收缩。周二,10年期美国国债收益率为4.86%。

(图片来源:Ned Davis Research/markets.businessinsider)

(图片来源:Ned Davis Research/markets.businessinsider)(3)信贷状况恶化

Fox指出,今年以来,债券市场更关注利率风险,而不是信贷风险。如果情况发生变化将是个坏消息。

Kalish表示,尽管信贷利差略有扩大,但仍然“温和”,信贷状况对更广泛的经济仍然有利。信贷条件之所以有利,是因为公司在扩张的经济中产生现金流,而利率支付保持较低。

但如果信贷利差开始略微上升,这将是投资者应该关注的第一个警告信号,因为它最终可能会伤害股市和经济。

Kalish表示:“更高的利差将表明经济环境更加疲弱,违约风险增加。” “当投资者开始更多地担心信贷风险而不是利率风险时,我们将进入经济周期的新阶段。”