关注经济热点

一起实现我们的中国梦

记者 叶麦穗

国债再度秒光,根据财政部官网信息,4月10日起至4月19日,2024年储蓄国债(电子式)第一期和第二期正式发行,均为固定利率、固定期限品种, 第一期期限为3年,票面年利率为2.38%,最大发行额为225亿元;第二期期限为5年,票面年利率为2.5%,最大发行额为225亿元,两期合并最大发行额为450亿元。

不管是线上还是线下,本期国债一经上市就立刻遭到“秒杀”。业内人士分析认为,储蓄国债的此种局面,主要是因为在存款利率不断下行背景下,国债其实是“类存款”的一种替代,尽管利率较低,储蓄国债因其安全性和稳定性依然吸引了不少投资者的青睐。

储蓄国债再度遭遇“秒光”

毫无意外,国债刚刚上线便被“秒空”。“我早就准备好了,知道难抢,但是没想到难到这个程度。拿手机一直不停地刷,不过一秒钟就被秒空了,忙了半个小时,什么都没抢到。”有广州市民林荣告诉21世纪经济报道记者。

4月15日,记者咨询多家国有银行客户经理,并访问对应线上App购买区,发现三年期、五年期储蓄国债产品均显示额度已经售罄。

“现在确实很难抢,国债额度是财政部分配的,每个银行的额度不同,只分到总行,分支行不拆分额度,全国一起抢。所以一上线基本就是‘秒没’。线下相对好点,但是也基本上一两个小时的事。”一家国有大行的理财经理李林(化名)告诉记者。

其实这已经不是国债第一次如此受追捧。2024年第一波储蓄国债3月10日开售,财政部敲定了发行总额300亿的大单,其中三年期的利率锁定在2.38%,五年期则为2.5%,人气也是同样“爆棚”。

在储蓄国债“秒没”的同时,一个有意思的现象是,国债的票面利率相较于去年其实已经有所回落。以储蓄国债(电子式)为例, 对比2023年11月,当时发行的3年期储蓄国债票面年利率为2.63%,5年期国债票面年利率为2.75%,今年均下降25个BP。如果将时间拉长至2023年年初,则下降得更多,当时三年期储蓄国债(电子式)利率为3%;五年期储蓄国债(电子式)利率为3.12%,对比目前的票面利率,均下降超过60BP。

中央财经大学证券期货研究所研究员杨海平判断,未来储蓄国债的利率还有下调的可能和空间。“出于稳经济、使物价回归预期价格水平等因素考虑,货币政策仍有降息可能性,这将带动中债国债收益率下行,储蓄国债利率同样也有下调可能性。”

博通咨询金融行业首席分析王蓬博在接受记者采访时也认为,“一债难求”,其实是预料之内,情理之中。“从去年开始,银行存款利率一降再降,这让国债的吸引力上升,这也是目前国债受欢迎的最重要原因之一。其次是近两年投资端较弱,不论是股市还是楼市仍处于调整之中,市场资金更愿意观望而不是参与其中,这就导致部分资金流入了存款和储蓄国债。第三则是国债的稳定性较高,虽然利率不高,但是也满足了一部分投资人对安全性的要求。”

王蓬博认为,从储蓄国债热销的情况来分析,其实目前市场上的资金还是较多的,国债其实类似于“准存款”,是长期存款的一种替代品。目前在存款利率不断下行,长期大额存单逐步消失的背景下,投资人希望通过国债锁定未来收益。

储蓄国债票面利率高于同期大行存款

从目前来看,购买储蓄国债的客群中,中老年客人仍然是最大的“拥趸”,特别是线下购买者。“很多都是退休在家的老人,银行还没开门就来排队了,不过这几年也呈现逐渐年轻化的趋势,但目前来看,超过一半还是老年人。”李林告诉记者。

与存款对比来看,储蓄国债的确具有一定的吸引力。目前四大行(中国银行、建设银行、工商银行、农业银行)的三年期定存挂牌利率为2.35%,五年期挂牌利率在2%~2.4%不等。融360数字科技研究院市场监测数据也显示,3月份国有银行三年期定期存款平均利率为2.369%,五年期定期存款平均利率为2.388%。上述存款利率基本都低于同期限储蓄国债利率水平。

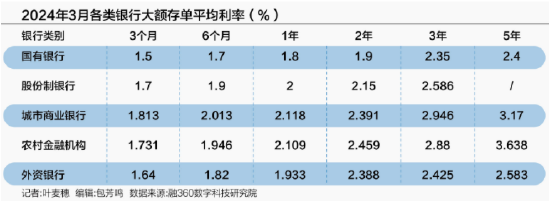

而从大额存单数据来看,今年3月份,国有大行三年和五年大额存单的利率分别是2.35%和2.4%,股份行三年大额存单的利率为2.586%,五年大额存单则几乎消失,很多股份银行目前为了控制高息产品规模,已经不发行或者尽量少发行五年期大额存单。据此对比,储蓄国债利率的确比较“香”。

此外银行存款利率未来下降的可能性仍然较大。中信证券研究报告指出,从存款降息的时间规律来看,存款挂牌利率调整的时间间隔在3—9个月不等,但近一年明显有时间间隔缩短的。

中信证券判断,考虑到2022年以及2023年4月均有调整,不排除今年4月存款利率也进行调降的可能性。形式上除了大行发挥示范作用,进一步下调存款挂牌利率以外,也可能是控制部分特殊存款产品的发行规模或定价水平,压缩银行“高息揽储”的空间。

融360数字科技研究院分析师刘银平认为,2022年银行存款利率整体呈下降趋势,不过由于老百姓存款热情高涨,倾向于购买利率较高的中长期存款,银行定期存款比例上升,存款成本率也跟随上升。从利率走势来看,今年银行普通定存、大额存单均呈现出中短期利率上涨、长期利率稳中有降的趋势,在揽储策略方面,很多银行需要继续压降高成本存款的量价水平,持续丰富低成本存款来源。从不同类型的银行来看,国有银行在控制揽储成本、利率下调方面起到牵头作用,各种存款利率都要低于其他银行,且今年以来与其他银行的利率差距有所扩大。

谈及投资人对投资国债的热情,中央财经大学证券期货研究所研究员杨海平建议,政府债券应面向柜台销售渠道增加投放额度,这样可以使更多投资者和居民受益,同时,优化金融基础设施和IT系统,结合线上和线下优势,提升居民投资地方政府债券和国债的便利度。“在柜台销售额度供不应求的情况下,可考虑对单个居民购买额度进行限制,并辅之以线上申购安排。”杨海平表示。