关注经济热点

一起实现我们的中国梦

【天风研究·固收】 孙彬彬/孟万林

摘要

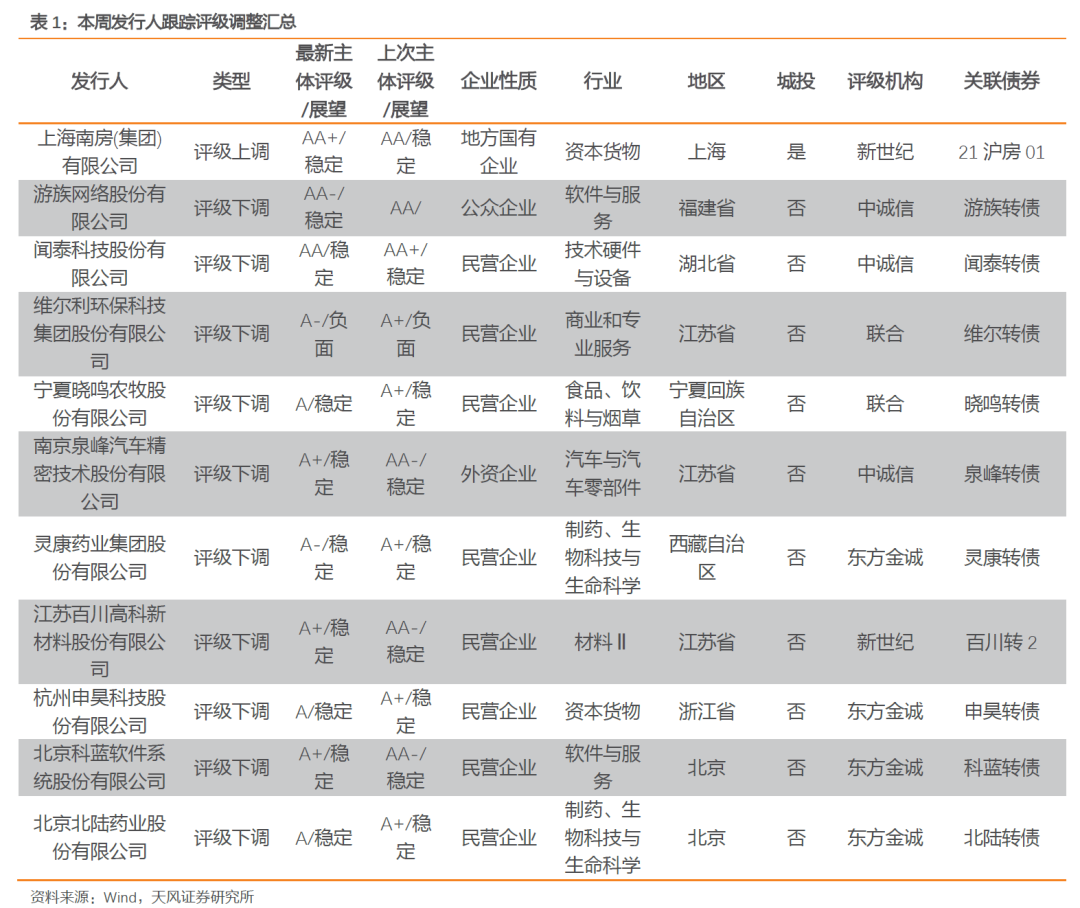

本周(6.17-6.21)共有11家发行人及其债券发生跟踪评级调整。上海南房(集团)有限公司由AA上调为AA+,游族网络股份有限公司由AA下调为AA-,闻泰科技股份有限公司由AA+下调为AA,维尔利环保科技集团股份有限公司A+下调为A-,宁夏晓鸣农牧股份有限公司由A+下调为A,南京泉峰汽车精密技术股份有限公司由AA-下调为A+,灵康药业集团股份有限公司由A+下调为A-,江苏百川高科新材料股份有限公司由AA-下调为A+,杭州申昊科技股份有限公司由A+下调为A,北京科蓝软件系统股份有限公司由AA-下调为A+,北京北陆药业股份有限公司由A+下调为A。

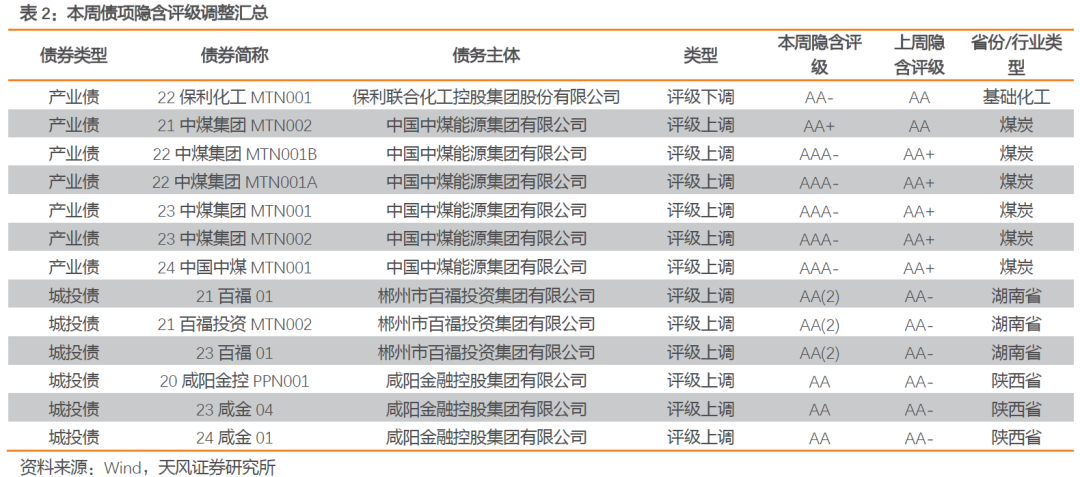

本周(6.17-6.21)共7只产业债、6只城投债隐含评级发生变动。其中保利联合化工控股集团股份有限公司存续债隐含评级由AA下调至AA-,中国中煤能源集团有限公司大部分存续债隐含评级由AA+上调至AAA-,郴州市百福投资集团有限公司存续债隐含评级由AA-上调至AA(2),咸阳金融控股集团有限公司存续隐含评级由AA-上调至AA。

一级市场净融资

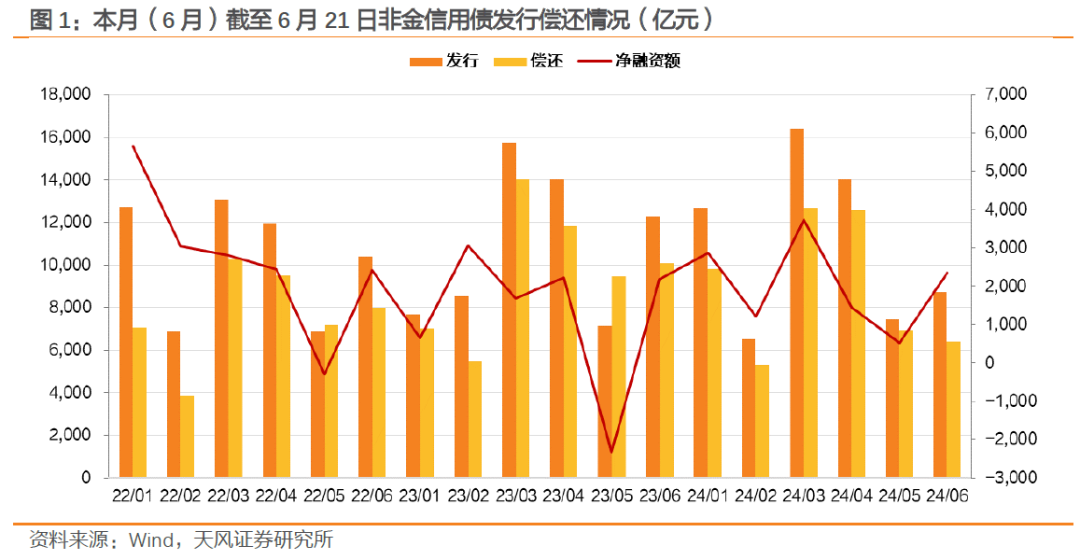

本月(6月)截至6月21日,非金信用债净融资额为2347.5亿元,城投债净融资额为708.1亿元,产业债净融资额为1639.4亿元。

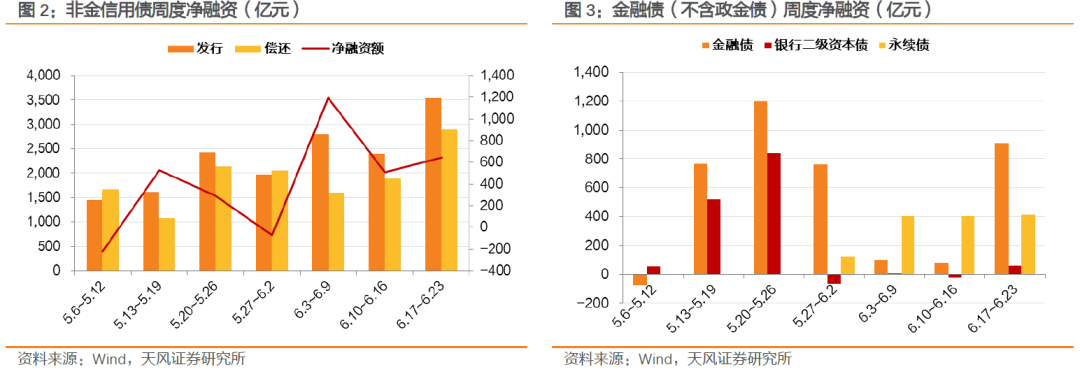

本周(6.17-6.21)非金信用债净融资额为642.56亿元,相比上周上升130.85亿元;金融债净融资额906.50亿元,相比上周上升824.50亿元,其中银行二级资本债、永续债净融资额分别为62亿元、410亿元。二级资本债相比上周上升85亿元,永续债相比上周上升10亿元。

一级市场情绪与期限

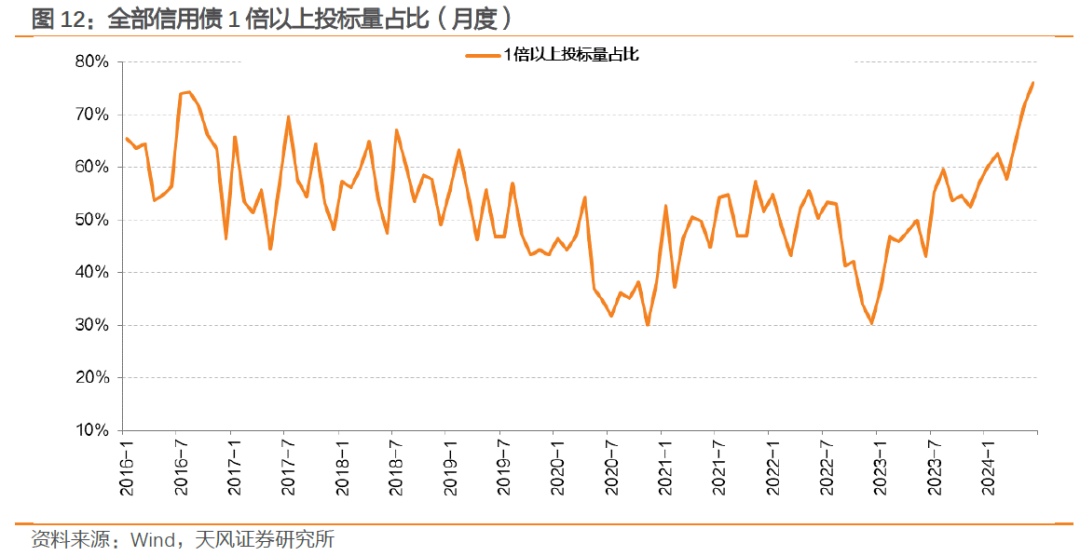

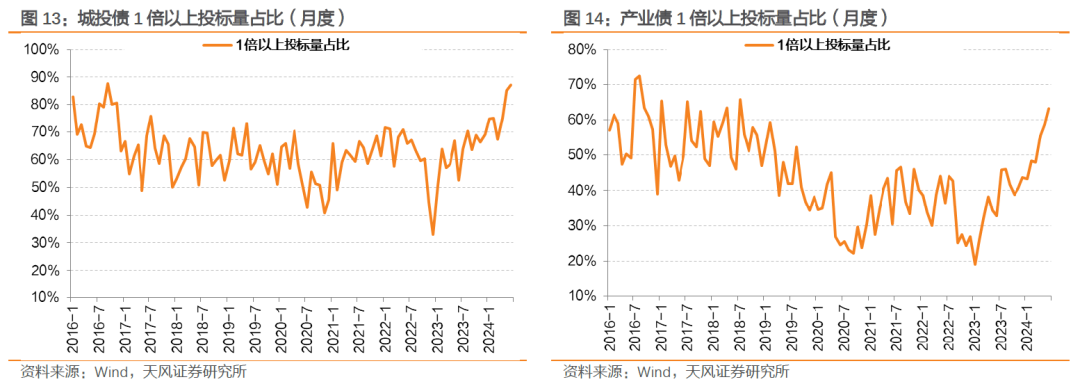

截至本周(6.17-6.21),6月所有信用债有投标倍数的主体中1倍以上投标量占比为72%,城投债、产业债6月1倍以上投标量占比为87%、63%。金融债发行期限为3.76年,非金融债发行期限为4.44年。

二级市场:成交量较上期上升

银行间和交易所信用债合计成交105125.22亿,总交易量相比上周上升。分类别看,银行间短融、中票和企业债分别成交2284.58亿元、3707.67亿元、147.72亿元,交易所公司债和企业债分别成交3395.71亿元和159.34亿元。

交易所公司债市场和企业债市场交易活跃度较上周上升。总的来看公司债净价上涨473只,净价下降355只;企业债净价上涨195只,净价下跌168只。

1.信用评级调整回顾

本周(6.17-6.21)共有11家发行人及其债券发生跟踪评级调整。上海南房(集团)有限公司由AA上调为AA+,游族网络股份有限公司由AA下调为AA-,闻泰科技股份有限公司由AA+下调为AA,维尔利环保科技集团股份有限公司A+下调为A-,宁夏晓鸣农牧股份有限公司由A+下调为A,南京泉峰汽车精密技术股份有限公司由AA-下调为A+,灵康药业集团股份有限公司由A+下调为A-,江苏百川高科新材料股份有限公司由AA-下调为A+,杭州申昊科技股份有限公司由A+下调为A,北京科蓝软件系统股份有限公司由AA-下调为A+,北京北陆药业股份有限公司由A+下调为A。

其中维尔利环保科技集团股份有限公司、灵康药业集团股份有限公司评级下调超过一级。

本周(6.17-6.21)共7只债产业债、6只城投债隐含评级发生变动,涉及主体共4家,分别为保利联合化工控股集团股份有限公司、中国中煤能源集团有限公司、郴州市百福投资集团有限公司和咸阳金融控股集团有限公司。

保利联合化工控股集团股份有限公司存续债隐含评级由AA下调至AA-,中国中煤能源集团有限公司大部分存续债隐含评级由AA+上调至AAA-,郴州市百福投资集团有限公司存续债隐含评级由AA-上调至AA(2),咸阳金融控股集团有限公司存续隐含评级由AA-上调至AA。

2.一级市场净融资

本月(6月)截至6月21日非金信用债净融资为2347.5亿元,相比上月上升1819.2亿元,相较于2023年6月同比上升166.7亿元。

本周(6.17-6.21)非金信用债净融资额为642.56亿元,相比上周上升130.85亿元;金融债净融资额906.50亿元,相比上周上升824.50亿元,其中银行二级资本债、永续债净融资额分别为62亿元、410亿元。二级资本债相比上周上升85亿元,永续债相比上周上升10亿元。

2.1. 城投债

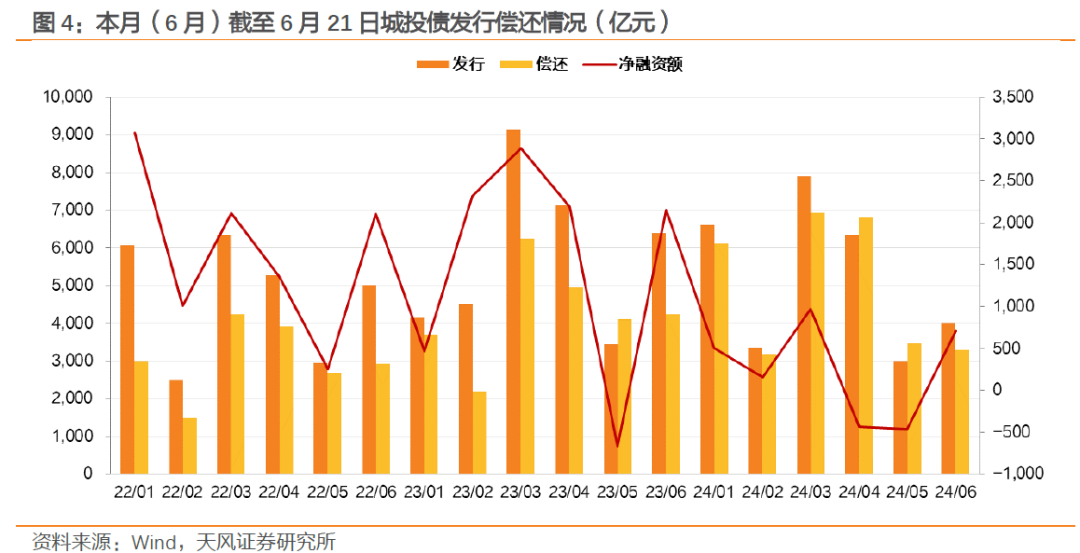

本月(6月)截至6月21日城投债净融资为708.1亿元,相比上月上升1175亿元,相较于2023年6月同比下降1445.3亿元。

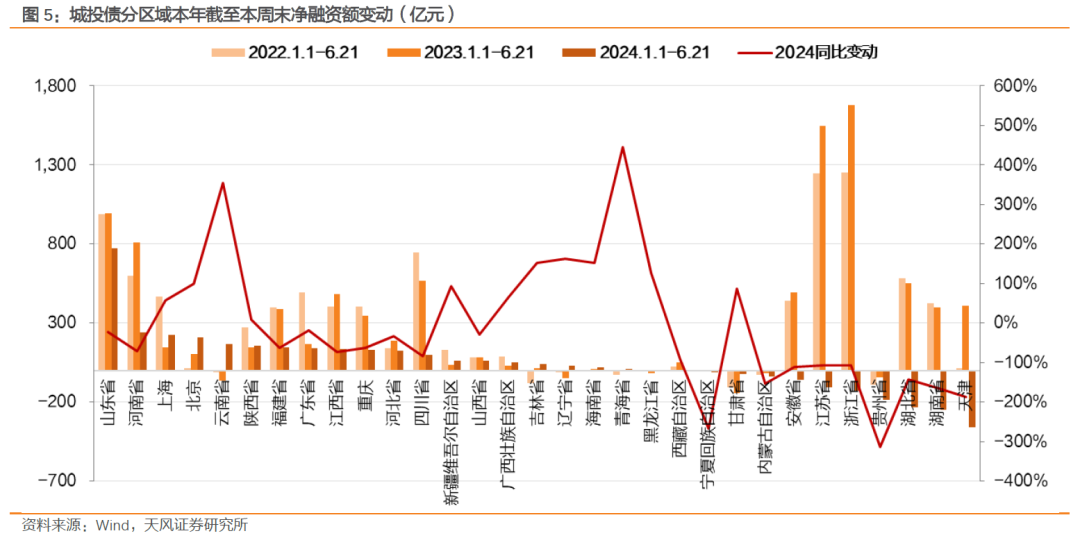

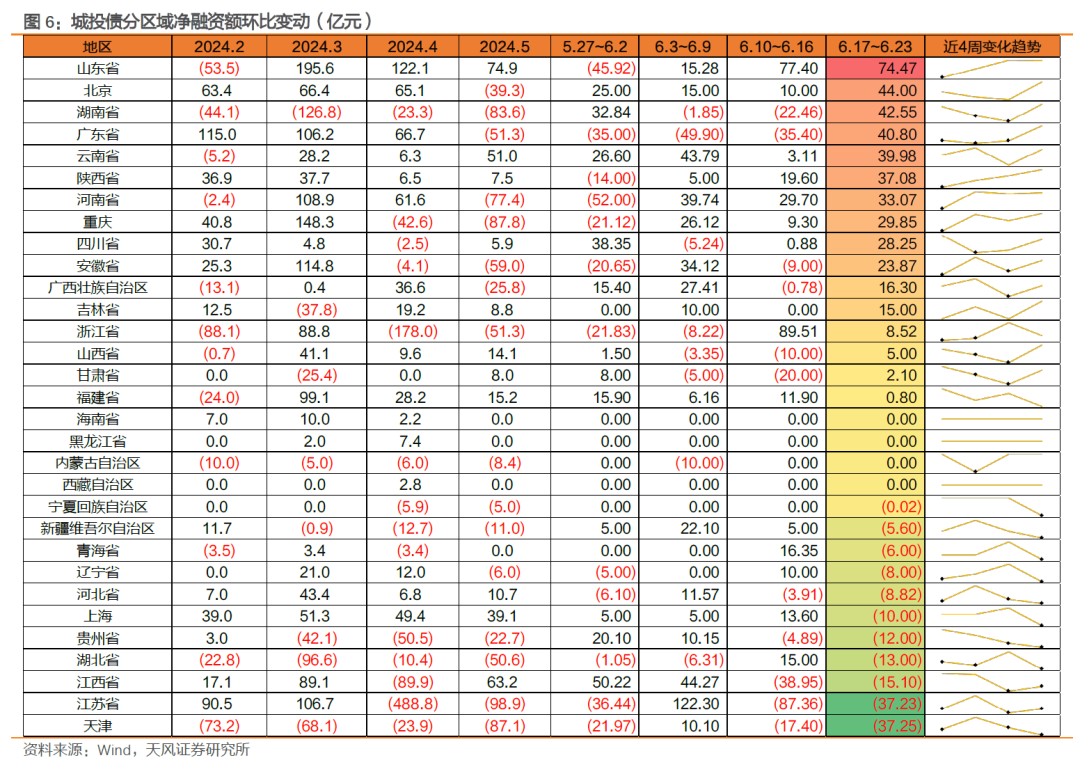

本周(6.17-6.21)城投债合计净融资额288.62亿元,2024年初截至6月21日净融资额合计1426.46亿元,2022年同期为8856.95亿元,2023年同期为9301.05亿元,2024年同比下滑84.66%。分区域来看,本周前3名净融资的地区分别为山东省、北京市、湖南省,后3名分别为天津市、江苏省、江西省。

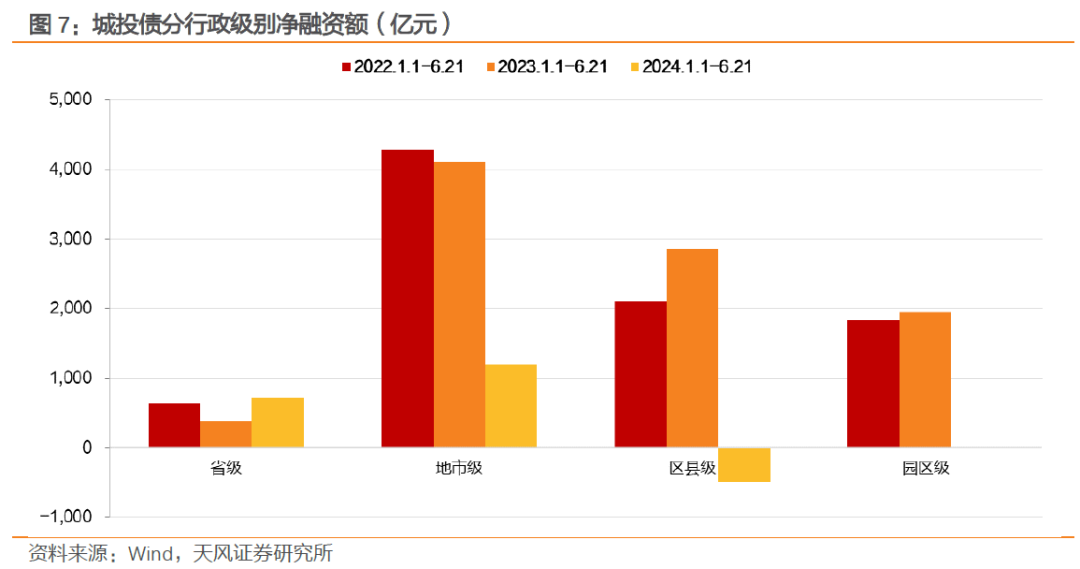

分行政级别看,城投债2024年1月1日至6月21日,省级、地市级、区县级与园区级的净融资额分别为716.85亿元、1191.35亿元、-487.19亿元、5.44亿元,分别较2023年同期变动84.52%、-71.00%、-117.07%、-99.72%。

2.2. 产业债

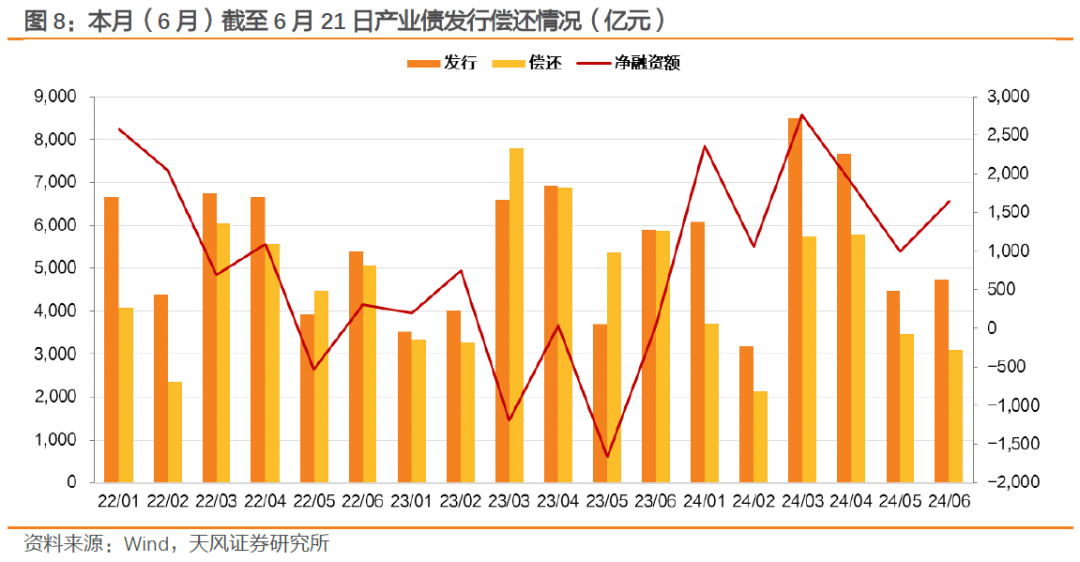

本月(6月)截至6月21日产业债净融资为1639.4亿元,相比上月上升644.2亿元,相较于2023年6月同比上升1612.1亿元。

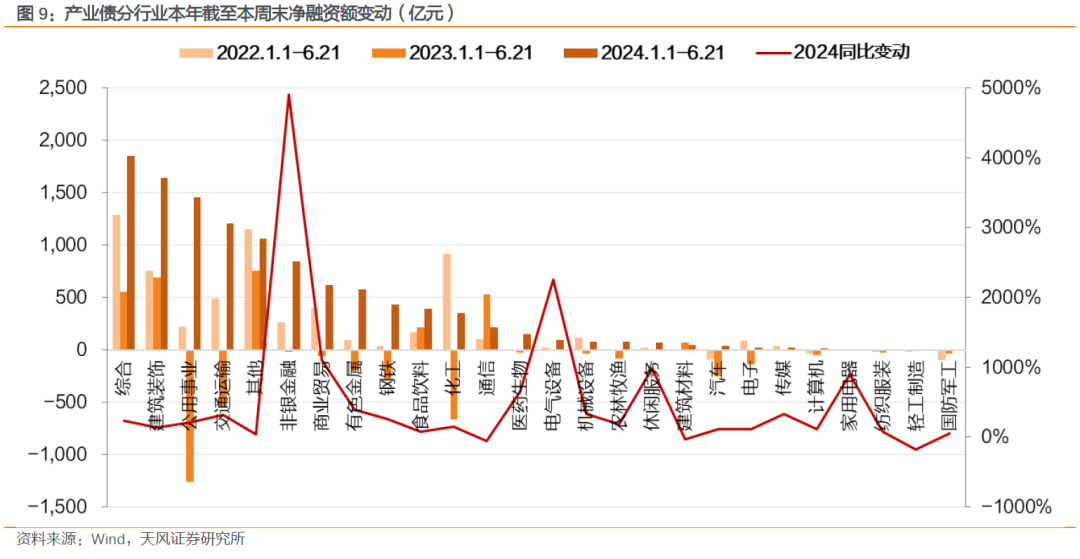

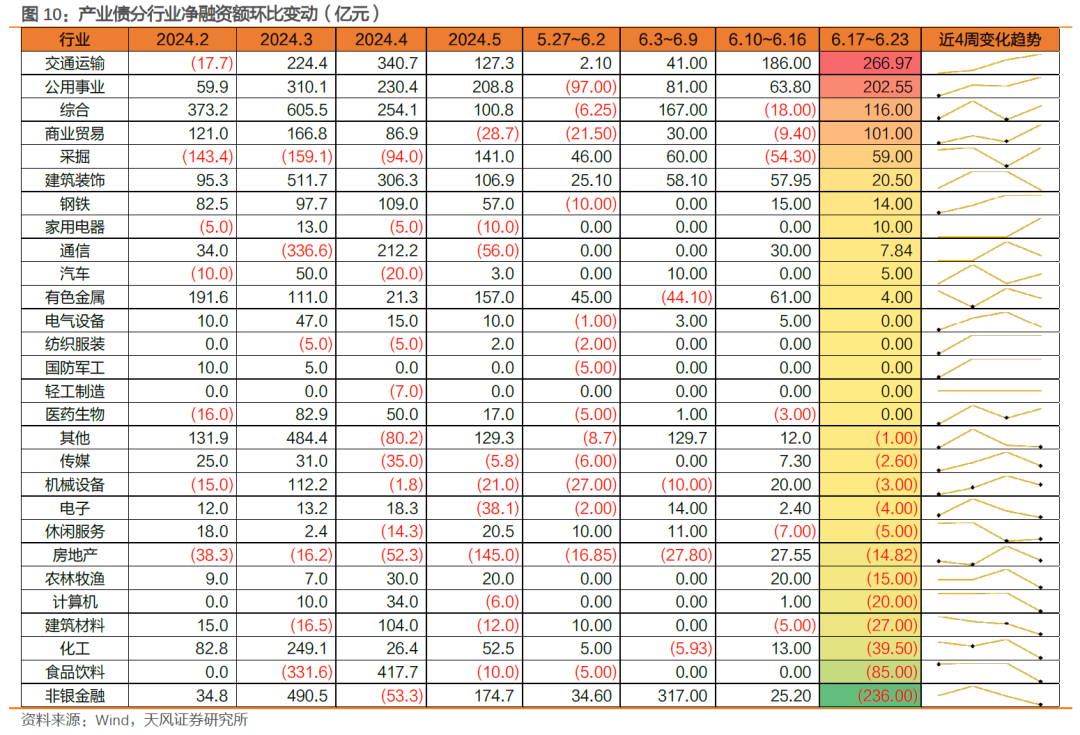

本周(6.17-6.21)产业债合计净融资额353.94亿元,2024年初截至6月21日净融资额合计10707亿元,2022年同期为6026.97亿元,2023年同期为-1160.33亿元。分行业来看,本周前5名净融资的行业分别为交通运输、公用事业、综合、商业贸易、采掘,后5名分别为有非银金融、食品饮料、化工、建筑材料、计算机。

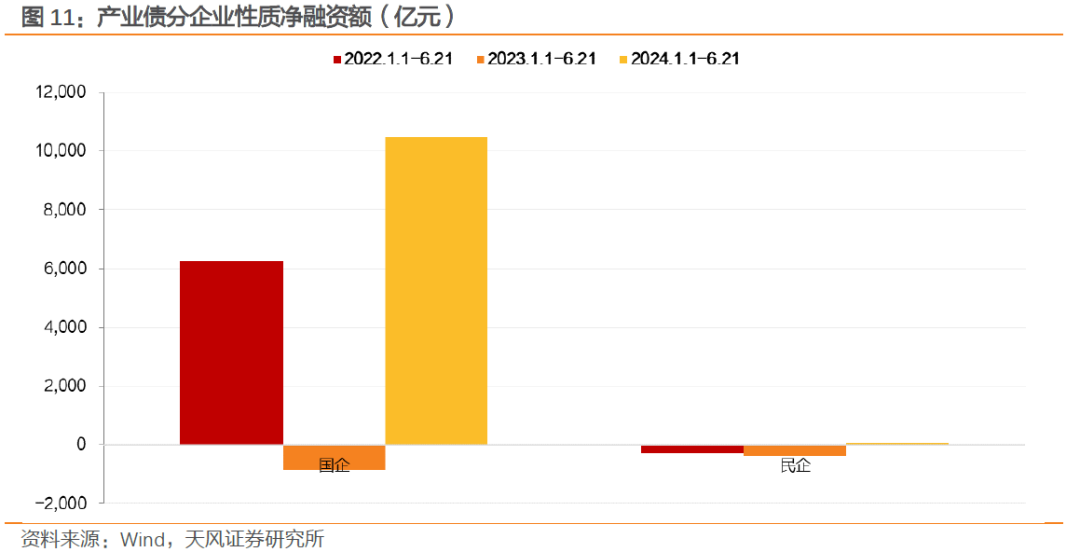

分行企业性质看,2024年1月1日至6月21日国企与民企的净融资额分别为10475.19亿元、80.52亿元,国企净融资额较2023年同期大幅上升。

3.一级市场情绪

截至本周(6.17-6.21),6月所有信用债有投标倍数的主体中,1倍以上投标量占比为78%,较上月的72%、去年6月的50%均有所提升。分品类看,有投标倍数的城投债本月1倍以上投标量占比为87%,环比同比均有所上涨;有投标倍数的产业债本月1倍以上投标量占比为63%,环比同比均上涨。

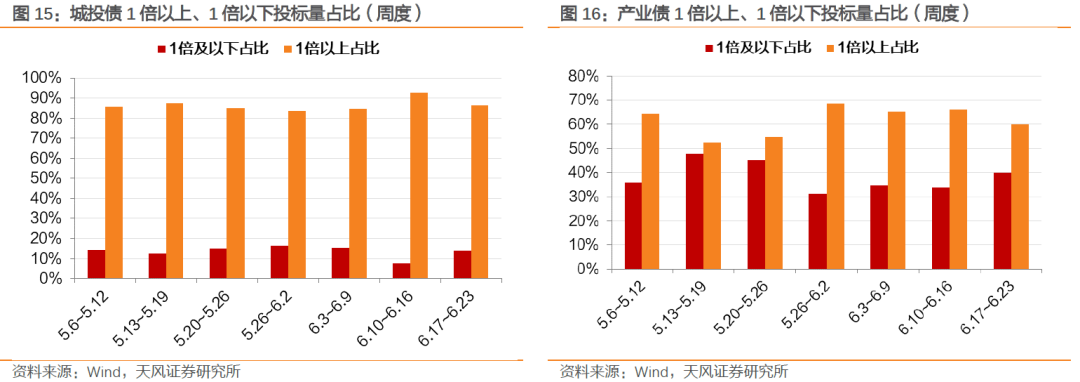

周度层面,本周(6.17-6.21)城投债有投标倍数的主体中,1倍以下投标量占比为14%,较上周上升,1倍以上投标量为86.27%,较上周下降6.23个百分点。本周产业债有投标倍数的主体中1倍以下投标量占比为40%,较上周上升6.20个百分点,1倍以上投标量为60%,较上周下降6.20个百分点。

4.一级市场期限

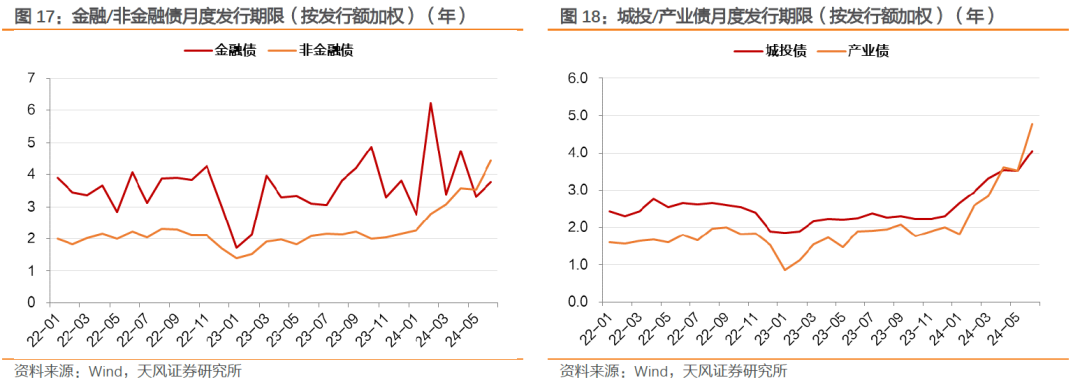

本月截至6月21日,金融债发行平均期限为3.76年,较上月平均拉长0.46年,较2023年6月拉长0.66年。非金融债发行期限为4.44年,较上月拉长0.92年,较2023年6月拉长2.36年。城投债发行平均期限为4.05年,较上月平均拉长0.54年,较2023年6月拉长1.80年。产业债发行期限为4.77年,较上月拉长1.24年,较2023年6月拉长2.87年。

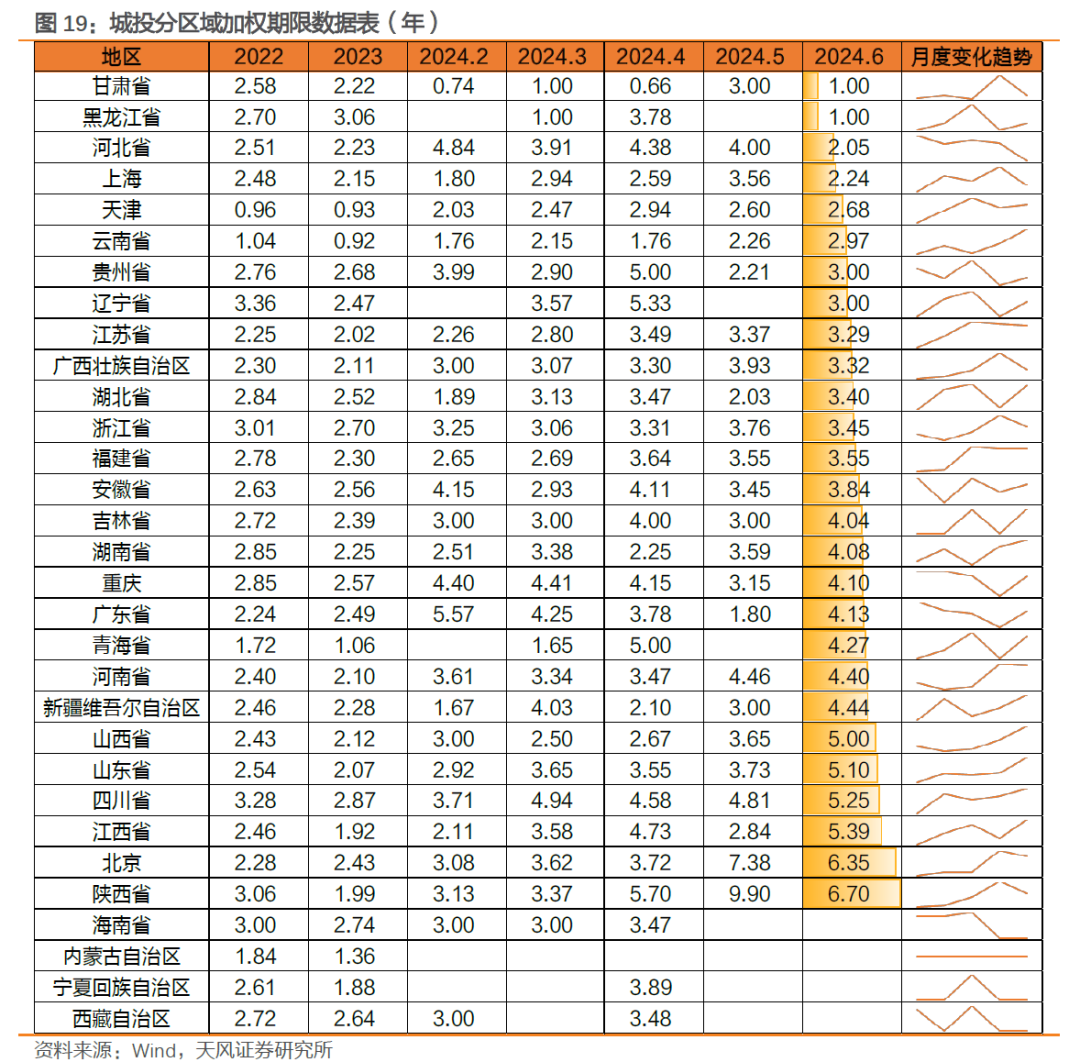

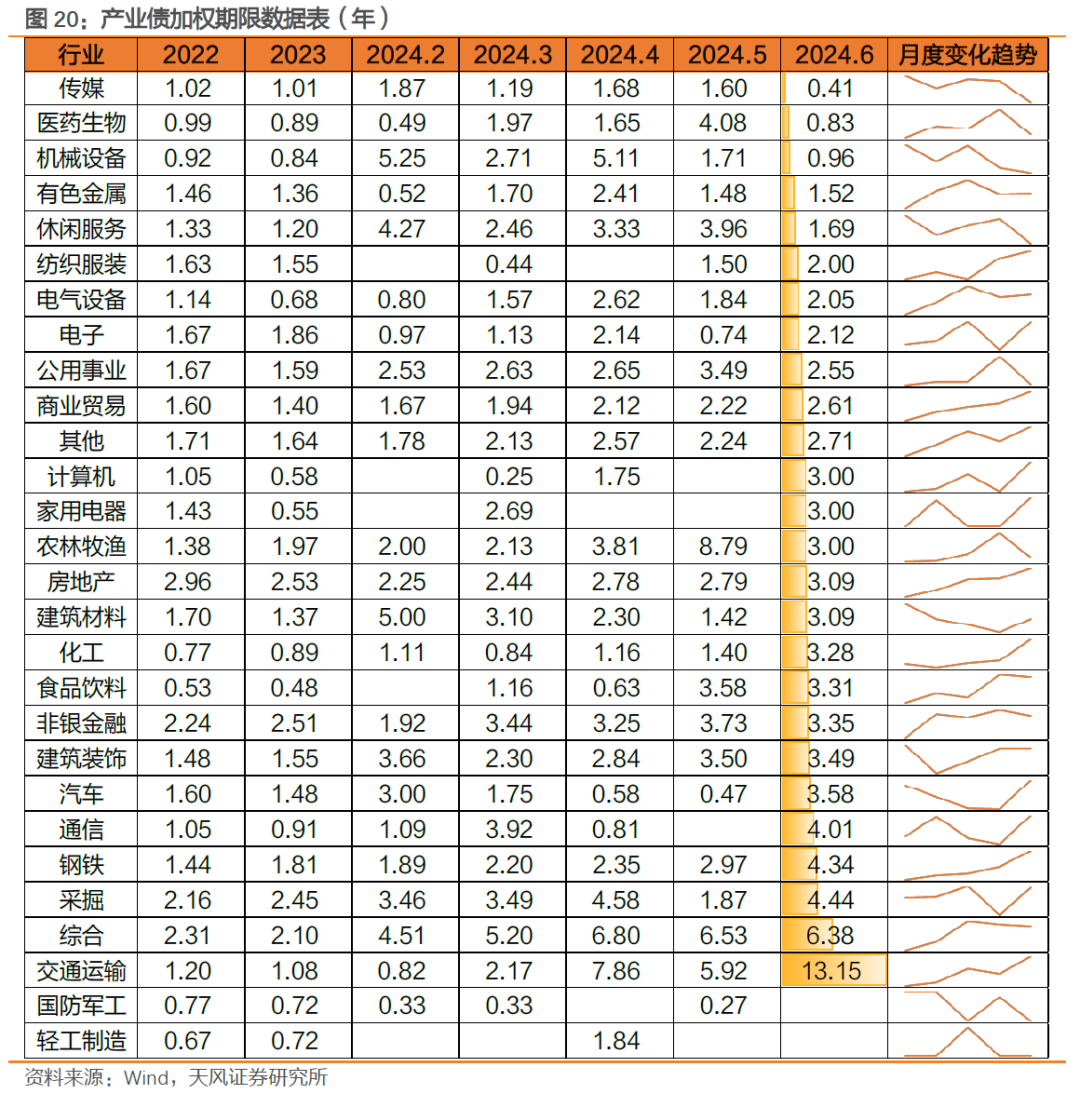

城投债分地区看,6月发行期限最长的地区前3位分别为陕西省、北京市、江西省,发行期限最短的地区前3位分别为甘肃省、黑龙江省、河北省。产业债分行业看,6月发行期限最长行业前3位分别为交通运输、综合、采掘,发行期限最短的行业前3位分别为传媒、医药生物、机械设备。

5.二级市场:成交量较上期上升

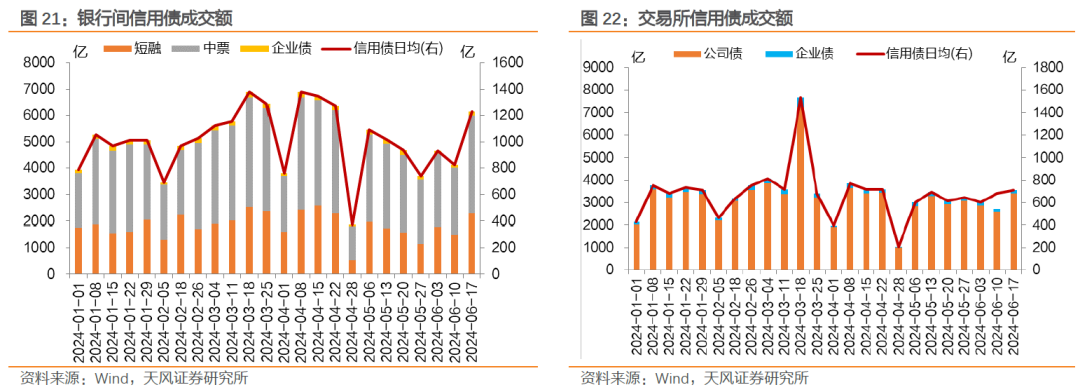

银行间和交易所信用债合计成交105125.22亿,总交易量相比上周上升。分类别看,银行间短融、中票和企业债分别成交2284.58亿元、3707.67亿元、147.72亿元,交易所公司债和企业债分别成交3395.71亿元和159.34亿元。

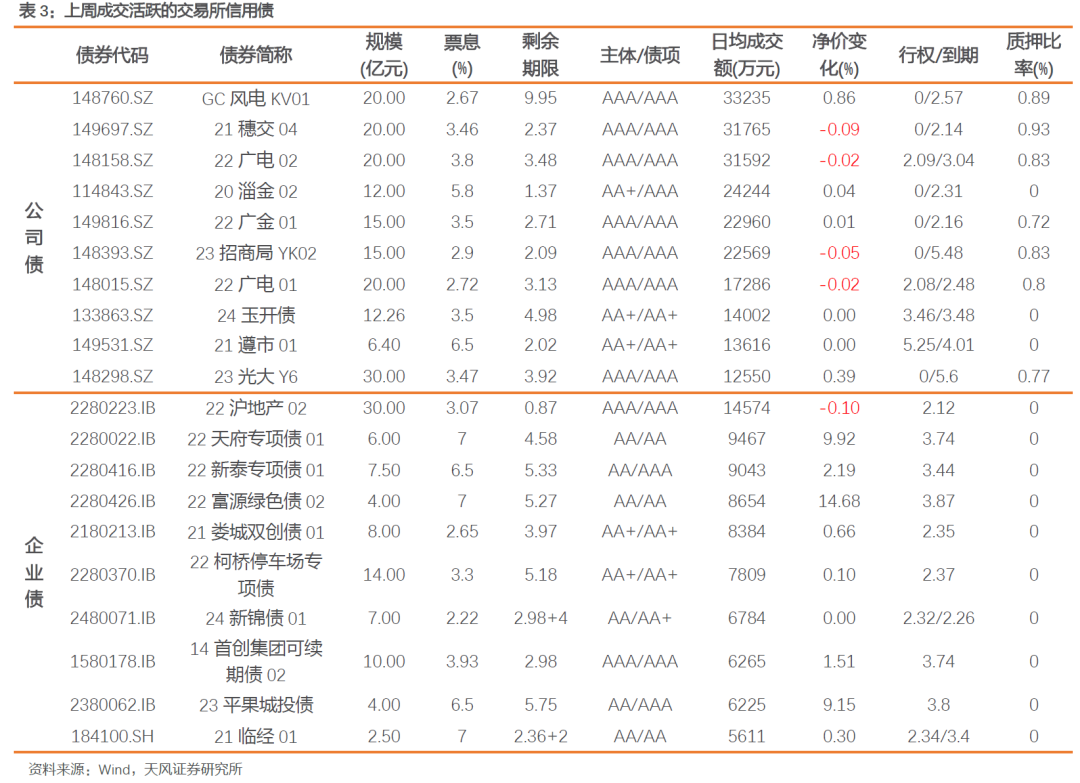

交易所公司债市场和企业债市场交易活跃度较上周上升。公司债成交活跃债券净价上涨数大于下跌数,企业债成交活跃债券净价上涨数大于下跌数。总的来看公司债净价上涨473只,净价下降355只;企业债净价上涨195只,净价下跌168只。

6.附录