关注经济热点

一起实现我们的中国梦

王胜 博士 宏观研究部负责人

申万宏源宏观

主要内容

周话题:如何理解6月美债利率、美元指数反向

6月以来,10Y美债利率与美元指数走势出现分化,美元指数一再走强,向上接近106,而10Y美债利率则较5月末回落约25BP至4.25%,如何理解?如何展望?

美国通胀、经济降温,使得10Y美债利率下滑,但欧央行降息、美国相对非美经济优势使得美元指数反弹。我们认为,美国通胀、经济趋势仍为降温,这一点在近期就业数据、通胀数据、零售数据均可以看出,使得10Y美债利率回落。话虽如此,美国经济相对海外非美发达经济体依然较强,特别是6月美国制造业PMI远强于欧日英,叠加欧央行6月先于美联储开启降息,使得美元指数反弹。展望来看,若美国弱经济数据趋势持续,则美联储9月开启降息概率/预期将继续提升,有利于美债利率下行,而美国经济相对非美发达经济体强弱将决定美元指数走势。

美国5月零售销售低于预期,餐饮服务弱化。当地时间6月18日,美国普查局公布的5月美国零售销售同比2.3%,环比0.1%,弱于市场预期。从结构来看,耐用品消费环比有所反弹,或反映近几月美债利率震荡向下的刺激。但是,餐饮服务环比从4月的0.4%跌至5月的-0.4%,或显示美国就业市场降温作用。展望来看,对于耐用品消费,我们认为其今年可能持续受到居民收入增速弱于去年的影响,即便存在“更新换代”周期的影响,可能也很难大幅提振今年美国居民耐用品消费。服务消费已经完全恢复至疫情前趋势线水平,未来可能滞后反映居民收入、就业市场降温的影响。总结来说,此次美国零售数据较弱有利于美联储9月开启降息概率提升,以及美债利率回落。

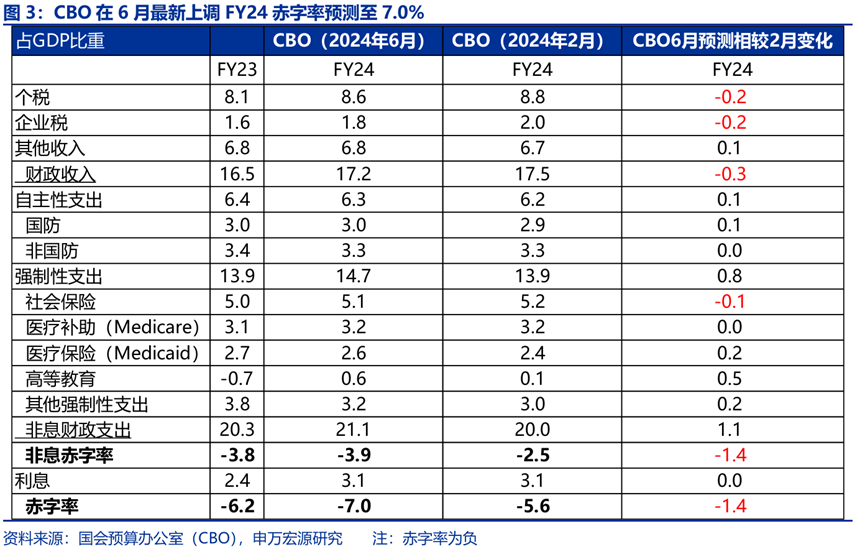

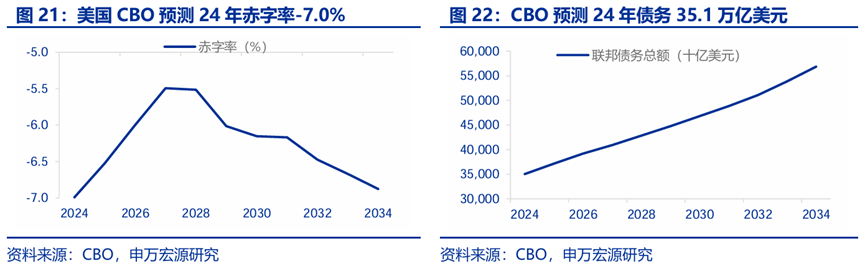

CBO上修美国FY24赤字率,学生贷款财政支出加码。近期CBO上调了美国FY24赤字率预测,从年初预测的5.6%预测上修至7.0%,意味着今年赤字率会高于去年的6.2%,主要上调了强制性支出之中的“高等教育”,其实质是力度更大的学生贷款减压举措。由于FY23美国赤字率被低估,从而美国FY24财政相比去年仍然是偏紧的。FY23美国财政支出因为学生贷款减免违宪而记录了一笔巨额减少,加回这一部分支出后(这一笔仅反映预测的减少),FY23赤字率实际上是7.5%,仍高于CBO最新的FY24赤字预测7.0%。拜登在学生贷款方面的财政投资,更多是为了“买选票”,而非短期刺激经济。学生贷款方面的财政投资对于经济影响短期内效果并不好,对于居民消费的刺激明显无法对冲今年财政个税收入上升的影响(非收入因素下的个税增加拖累居民消费),换句话说,今年美国经济软着陆的确是基准情形,但消费在收入驱动因素上也会弱于去年,有利于美债利率回落,这也持续体现在美国居民收入、消费数据上。明年无论是特朗普还是拜登上台,所面临的均是高赤字的问题,拜登政策组合可能为“给富人企业、加税+医疗教育投资”,特朗普可能是“增加关税+给企业减税”,两者对于美国通胀的含义截然相反,从而下半年美国大选对于美国未来宏观经济演变方向至关重要。

美6月PMI强于非美发达经济体,驱动美元指数走强。近几日公布的美欧日英6月Markit制造业、服务业PMI明显显示出美国强于非美发达经济体的形势,美国6月Markit制造业PMI上升至51.7,强于5月,显示美国制造业复苏仍在途中,年初走弱主要为金融环境收紧影响(一季度通胀超预期强劲),反观欧日制造业PMI均较5月回落,美国制造业恢复明显更强,这一点在服务业PMI上也体现的同样明显,美国5月Markit服务业PMI上升至55.1,而欧日英均为回落。

发达经济跟踪:美国5月零售销售同比2.3%;新兴市场跟踪:5月韩国贸易顺差增大;全球宏观日历:关注美国5月PCE通胀。

风险提示:美联储紧缩力度超预期。

如何理解6月美债利率、美元指数反向?

6月以来,10Y美债利率与美元指数走势出现分化,美元指数一再走强,向上接近106,而10Y美债利率则较5月末回落约25BP至4.25%,如何理解?如何展望?

美国通胀、经济降温,使得10Y美债利率下滑,但欧央行降息、美国相对非美经济优势使得美元指数反弹。我们认为,美国通胀、经济趋势仍为降温,这一点在近期就业数据、通胀数据、零售数据均可以看出,使得10Y美债利率同时在隐含通胀预期及TIPS两方面推动下出现回落。话虽如此,美国经济相对海外非美发达经济体依然较强,特别是6月美国制造业PMI远强于欧日英,叠加欧央行6月先于美联储开启降息,使得美元指数反弹。

展望来看,若美国弱经济数据趋势持续,则美联储9月开启降息概率/预期将继续提升,有利于美债利率下行,而美国制造业相对海外非美发达经济体的差距将决定美元指数,欧洲制造业复苏进度将是重要观察因素。

1. 美国5月零售销售低于预期,餐饮服务弱化

餐饮服务消费降温是5月美国零售弱于市场预期的主要因素。当地时间6月18日,美国普查局公布的5月美国零售销售同比2.3%,环比0.1%,弱于市场预期。从结构来看,耐用品消费环比有所反弹,或反映近几月美债利率震荡向下的刺激。但是,餐饮服务环比从4月的0.4%跌至5月的-0.4%,或显示美国就业市场降温作用,是5月零售弱于市场预期的主因。

展望来看,对于耐用品消费,我们认为其今年可能持续受到居民收入增速弱于去年的影响,即便存在“更新换代”周期的影响,可能也很难大幅提振今年美国居民耐用品消费。服务消费已经完全恢复至疫情前趋势线水平,未来可能滞后反映居民收入、就业市场降温的影响。总结来说,此次美国零售数据较弱有利于美联储9月开启降息概率提升,以及美债利率回落,但降息决策还需关注未来通胀、消费、就业数据。

2. CBO上修美国FY24赤字率,学生贷款财政支出加码

CBO上修美国FY24赤字率,学生贷款支出加码。近期CBO上调了美国FY24赤字率预测,从年初预测的5.6%预测上修至7.0%,意味着今年赤字率会高于去年的6.2%,主要上调了强制性支出之中的“高等教育”,其实质是力度更大的学生贷款减压举措。

由于FY23美国赤字率被低估,从而美国FY24财政相比去年仍然是偏紧的。具体来看,拜登政府2022年宣布的学生贷款减免政策使得FY22增加了3790亿美元的财政支出(占当年GDP 1.5%),但2023中旬美国最高法院判定拜登违宪,终止了这一学生贷款减免计划,从而FY23美国财政录入了一笔3330亿美元的支出减少(占当年GDP 1.2%)。实际上,这两笔财政支出的本质是CBO的预测值,上一轮大规模学生贷款计划并未付诸实施(CBO记载“the cancellation plan was neverimplemented”),也就是说FY23赤字率实际上是7.5%,FY22赤字率实际上应是3.7%,去年财政扩张幅度达到3.8个百分点,而FY23“真实”赤字率7.5%仍高于CBO最新的FY24赤字预测7.0%。

拜登在学生贷款方面的财政投资,更多是为了“买选票”,而非短期刺激经济。另一方面来看,拜登在去年大规模减免学生贷款计划被最高法院判违宪之后,其实仍然在通过各种方式减少学生贷款偿付压力,如减免一部分利息、减免20年以上的学生贷款等,导致此次CBO上调高等教育支出预测。拜登这一政策明显是在大选年“买选票”,学生贷款方面的财政投资对于经济影响短期内效果并不好,对于居民消费的刺激明显无法对冲今年财政个税收入上升的影响(非收入因素下的个税增加拖累居民消费),换句话说,今年美国经济软着陆的确是基准情形,但消费在收入驱动因素上也会弱于去年,有利于美债利率回落,这也持续体现在美国居民收入、消费数据上。

明年无论是特朗普还是拜登上台,所面临的均是高赤字的问题,拜登政策组合可能为“给富人企业、加税+医疗教育投资”,特朗普可能是“增加关税+给企业减税”,两者对于美国通胀的含义截然相反,从而下半年美国大选对于美国未来宏观经济演变方向至关重要。

3. 美6月PMI强于非美发达经济体,驱动美元指数走强

近几日公布的美欧日英6月Markit制造业、服务业PMI明显显示出美国强于非美发达经济体的形势,美国6月Markit制造业PMI上升至51.7,强于5月,显示美国制造业复苏仍在途中,年初走弱主要为金融环境收紧影响(一季度通胀超预期强劲),反观欧日制造业PMI均较5月回落,美国制造业恢复明显更强,这一点在服务业PMI上也体现的同样明显,美国5月Markit服务业PMI上升至55.1,而欧日英均为回落。

发达经济跟踪:美国5月零售销售同比2.3%

消费:5月美国零售销售同比2.3%,环比0.1%。本周美国红皮书零售指数回升至5.9%,折扣店指数和百货商店指数分别回升至7.4%和0.7%。

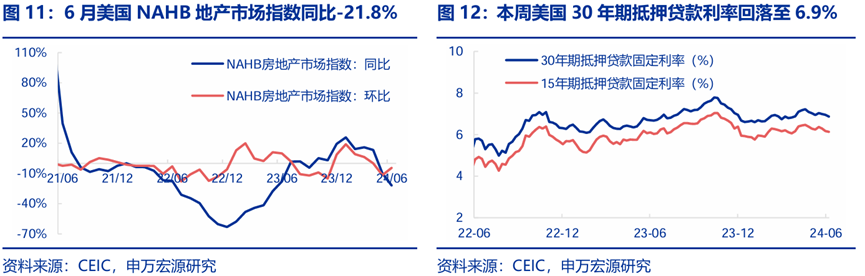

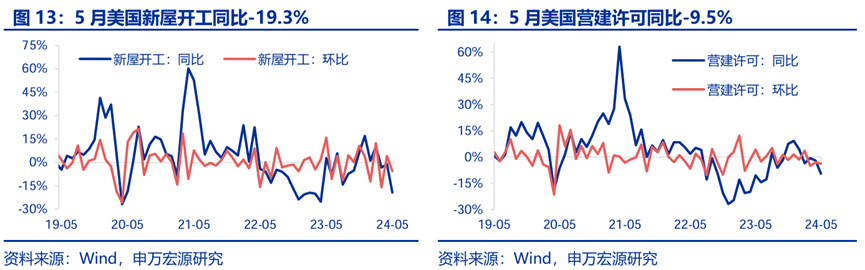

地产:6月美国NAHB房地产市场指数同比-21.8%,环比-4.4%。本周美国30年期抵押贷款利率回落至6.9%,15年期抵押贷款利率回落至6.1%。5月美国新屋开工同比-19.3%,环比-5.6%。5月美国营建许可同比-9.5%,环比-3.8%。

供给与就业:截止6月15日,美国当周初申领失业金人数下降至23.8万人。5月美国工业生产指数同比0.4%,环比0.9%。

CPI通胀:英国5月CPI同比2.0%,环比0.3%。日本5月CPI同比2.9%,环比0.4%

PPI通胀:截止6月21日,布伦特油价(周均价)较上周上升5.6%。德国5月PPI同比-2.2%,环比0.0%。

财政:美国CBO预测24年赤字率-7.0%,联邦债务总额35.1万亿美元。

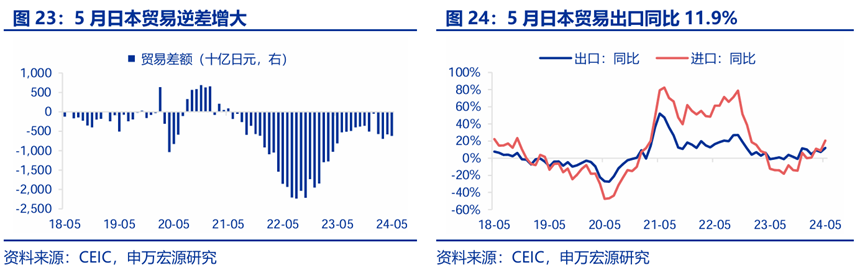

贸易:5月日本贸易逆差增大至6.2千亿日元,其中出口同比11.9%,进口同比8.6%。

新兴市场跟踪:5月韩国贸易顺差增大

5月韩国贸易顺差增大,阿根廷贸易顺差增大。5月韩国贸易顺差增大至48.6亿美元,其中出口同比11.5%,进口同比-2.0%。5月阿根廷贸易顺差增大至26.6亿美元,其中出口同比21.7%,进口同比-32.8%。

5月南非CPI同比5.2%,俄罗斯CPI同比8.3%。5月南非CPI同比5.2%,环比0.2%;5月俄罗斯CPI同比8.3%,PPI同比16.2%。

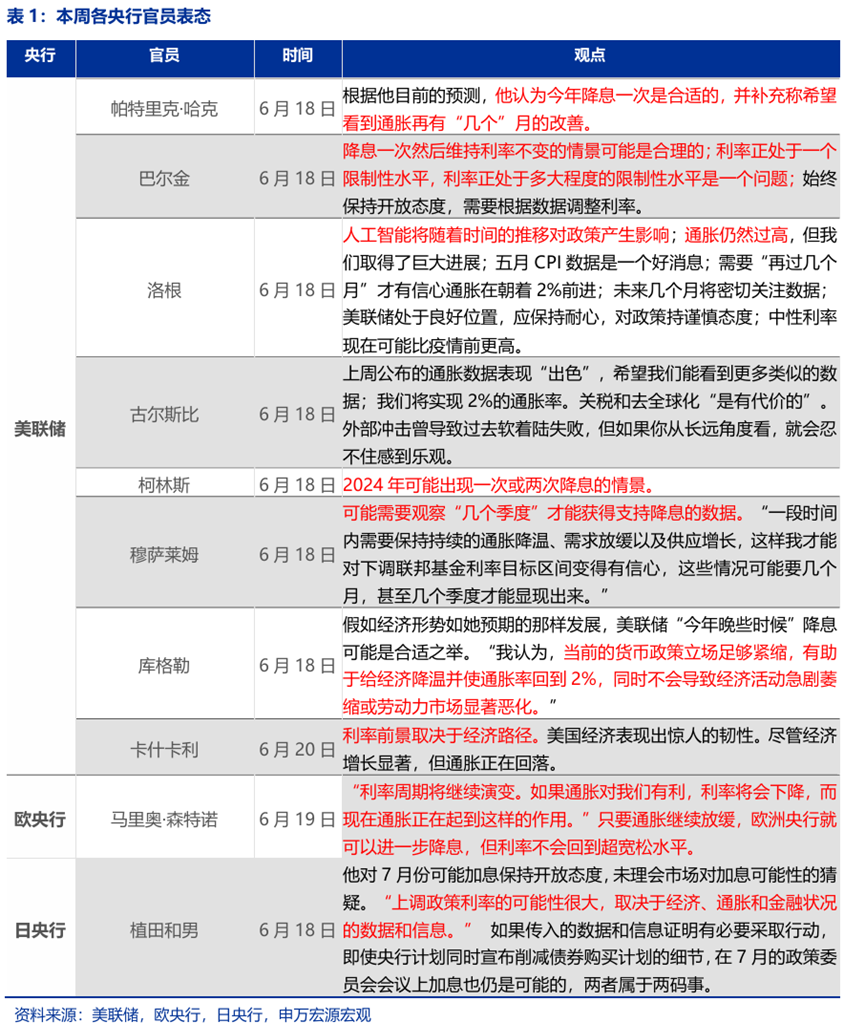

海外央行官员表态:美联储降息前景取决于经济路径

海外央行动向:美联储总资产规模持续下降

截止6月19日,美联储总资产较上周减少64.3亿美元。截止6月10日,日央行总资产为761.8万亿日元,较上周增加7.0千亿日元。截止6月19日,英央行总资产为9001.0亿英镑,较上期小幅减少2.9亿英镑。截止6月14日,欧央行总资产较上周减少71.1亿欧元。

全球宏观日历:关注美国5月PCE

内容节选自申万宏源宏观研究报告:

《如何理解6月美债利率、美元指数反向?——全球宏观周报 · 第156期》

证券分析师:王茂宇王胜

发布日期:2024.06.23