关注经济热点

一起实现我们的中国梦

复杂中国,何为全貌?

文:天风宏观宋雪涛/联系人孙永乐

2018年税改前后,中国有7.86亿劳动人口,其中缴纳个税的人数是6400万(根据时任财政部副部长程丽华发言),占总就业人口的8%,占全国人口不到5%。

税改后个税起征标准是月收入5000元,而近几年专项附加扣除标准不断增加,实际的个税起征线更高。

所以如果你在中国缴纳个税,那么你的收入已经是全国就业者的前8%,是全国人口的前5%。

同时也意味着,如果你用个体感受去推导整体国情,可能存在较大的认知偏差。

复杂的中国居民消费

过去几个月,国内的消费数据引发市场关注。

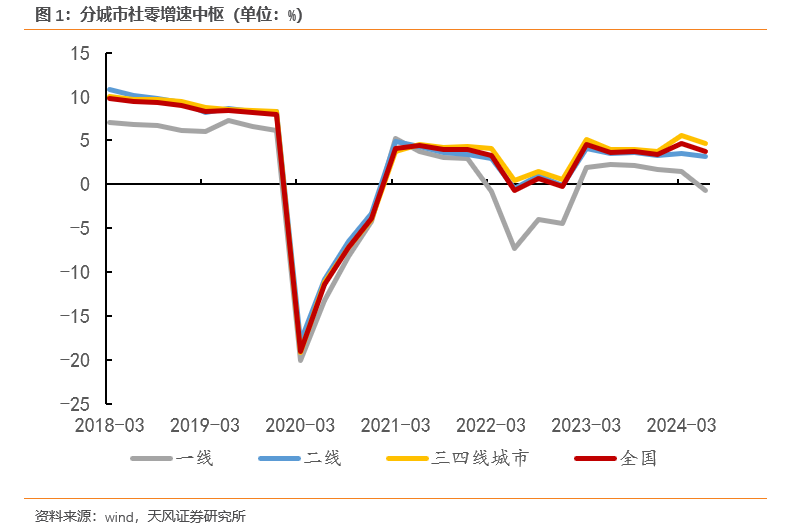

首先是地域上的差异,一线城市的消费数据比全国差得多。

6月一线城市消费均为负增长,上海社零同比-9.4%,广州-9.3%,北京-6.3%,深圳-2.2%。

实际上,一线和全国的消费增速差异在疫情结束后就开始出现,2023年一线城市和全国社零增速的差异为1-3个百分点,2024年拉大到了3-5个百分点。

相比一线城市,二线和三四线城市的消费韧性逐级增强。今年上半年,一线城市社零同比-0.7%,二线城市3.1%,三四线城市4.6%。

26个公布社零数据的二线城市中,有23个城市正增长。29个公布社零数据的三线城市中,有26个城市正增长,其中增速高于全国均值3.7%的有22个,增速超过5%的有13个。

其次是限额以上消费和限额以下消费的差异。

限额以上的企业规模往往较大,比如限额以上零售业的年主营业务收入需要在500万以上,限额以上住宿和餐饮业的年主营业务收入需要在200万以上,对应的主要是连锁品牌和大型商超。

限额以下企业则包括了街边小店、个体商户等等。以餐饮为例,根据统计局数据计算,2023年限额以上餐饮企业占全国餐饮收入的25.2%,限额以下餐饮企业占全国餐饮收入的74.8%。

限额以下餐饮企业的单店收入更低,且其数量远远超过了限额以上餐饮企业,意味着他们才是中国餐饮消费的主要供给方,代表了人间烟火气和广大的下沉消费市场。

6月和7月,把社零整体增速拉到正增长的也是限额以下消费。这再次反映出中国消费的复杂性。

7月限额以上社零同比-0.1%,限额以下同比4.5%;6月限额以上社零同比-0.6%,限额以下同3.9%。

一线城市感受到的是消费低迷,上海社零甚至接近两位数负增长。但是,在广大的二三四五线城市和乡村,在广大的下沉市场,在数量众多的限额以下餐饮店里,呈现的是另一幅景象——消费如同不屈的藤蔓,依然保持着韧性的力量。

复杂的中国家庭资产负债表

消费分化的背后,反映的是居民资产负债和收入走势的分化。

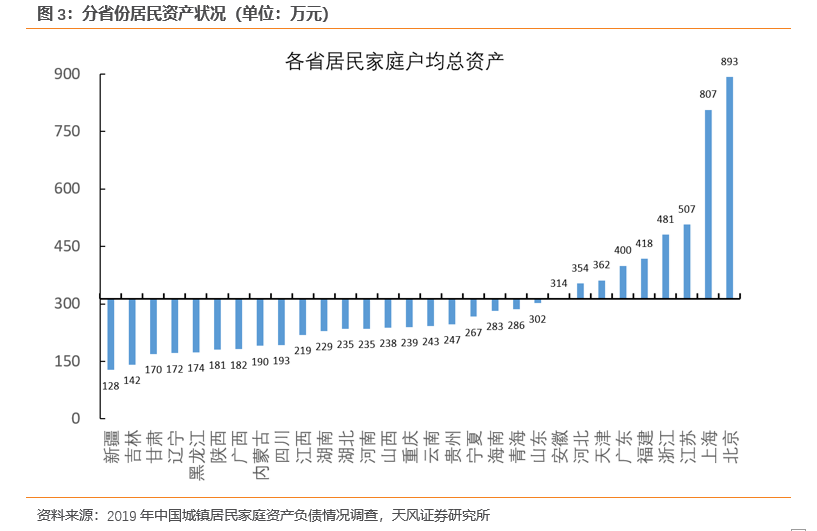

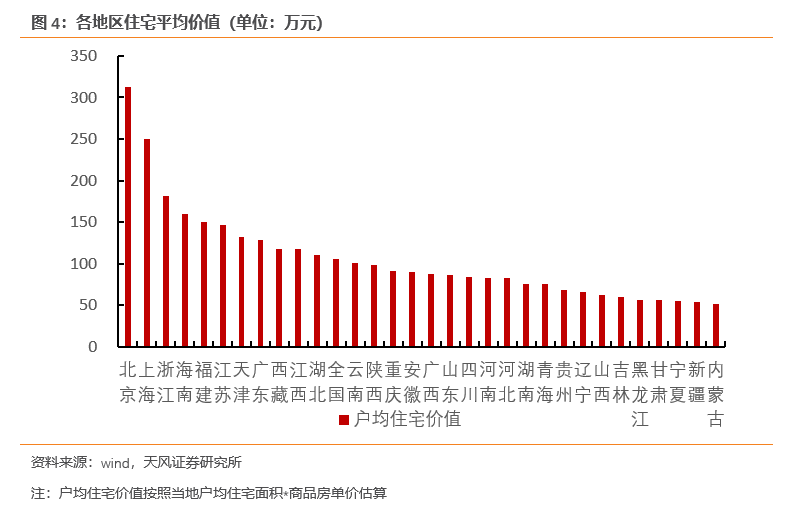

房地产是中国居民最主要的资产,根据央行数据,2019年中国户均住房资产187.8万元,占居民家庭资产的59.1%。

一线城市的房价下跌普遍从2023年前后才开始,比二三四线城市跌的更晚,但在过去一年里也跌的更快。

根据统计局公布的二手住宅价格,当前一二三线城市相比于2023年各自的价格高点分别下跌了9.7%、8.4%、8.3%。

2024年7月全国房价已经跌回至2017年的水平,相比于2021年下跌了12.6%,相比于2019年下跌了10.2%,根据商品房销售面积估算,大约有46.1%的购房者出现了资产净损失。

一二线城市的房价更高,家庭总资产也更高,在房价下跌中的资产净损失规模也更高,特别是2017年以来的一二线城市购房者,住房资产净损失最大。

根据贝壳研究院发布的《2021年新居住消费调查报告》,中国35个大中城市购房者的平均年龄为33.3岁,一线城市购房者的平均年龄为34.7岁。因此2017年后的购房群体,年龄往上是80后的改善换房群体,年龄往下是90后的初次购房群体。

80后和90后,也是中国负债比重最高的群体。

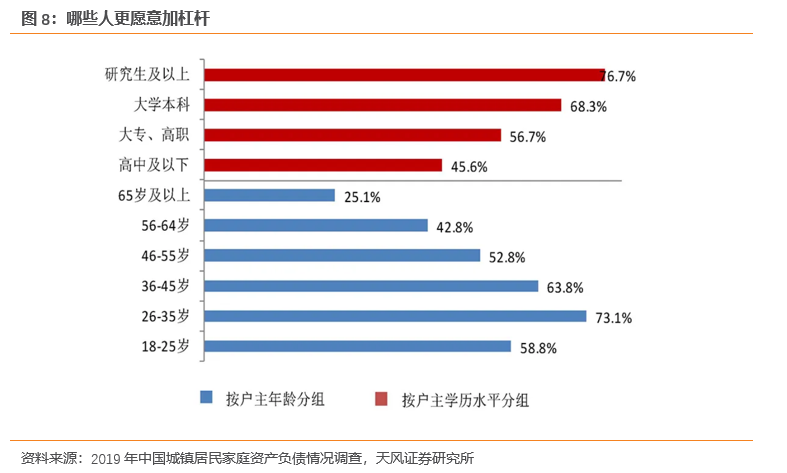

根据央行2019年家庭调查,中青年群体的户均债务规模、资产负债率、债务收入比都高于其他家庭。26-35岁的家庭负债参与率最高(有负债家庭数/总家庭数),为73.1%;其次是36-45岁,家庭负债参与率63.8%。随着年龄增长,家庭负债参与率逐渐下降。

所以,一二线城市的80后和90后,既是参与中国家庭负债规模扩张的主力,也是房价下跌过程中资产净损失的主力。

复杂的居民收入

不同年龄和不同城市的居民,不仅资产负债的水平存在分化,收入增速也存在分化。

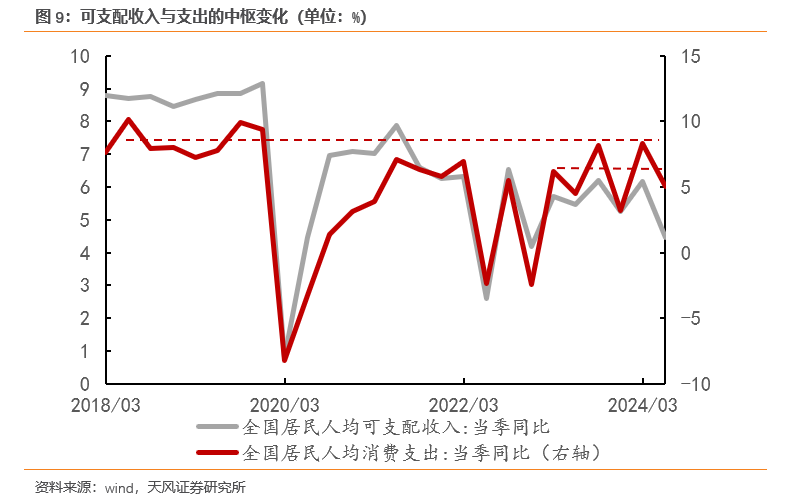

今年上半年,个人所得税增速-5.7%(再次提醒,只占就业人数约8%),但居民可支配收入增长5.4%。与此同时,可支配收入的中位数增速高于平均增速0.5个百分点。

两者反映出一个事实:过去可能是“高收入高增速、低收入低增速”,但现在可能是“高收入低增速、低收入高增速”。

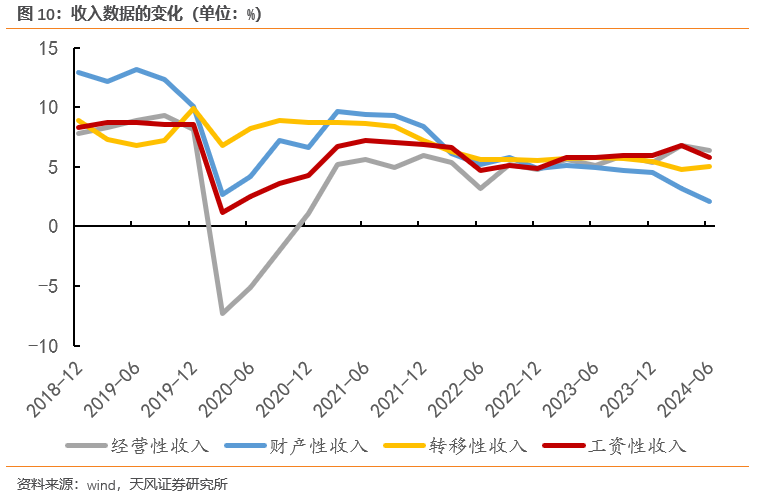

统计局数据还显示,近两年居民经营性和工资性的收入增速明显高于财产性的收入增速。

今年上半年,经营性收入增速6.4%,在各类来源收入中增长最快,高于财产性收入增速4.3个百分点;工资性收入增速5.8%,变化相对稳定。

何为经营性收入?按照定义,经营性收入指的是企业或个体经营者通过日常经营活动所得,比如出售商品、提供专业服务或劳务所得等,对应了前文所说的消费下沉市场里数量众多的限额以下餐饮零售服务业主。

相比中高收入群体,低收入群体更依赖经营性收入,低收入群体的经营性收入占比高于中高收入群体约3.6个百分点。

从2023年开始,大众消费旺盛(限额以下社零高增),服务消费高增(2023年服务零售同比增长20%,2024年7月累计同比增长7.2%,显著高于社零增速),对应的是中低收入群体的经营性收入改善。

而财产性收入(利息收入、租金收入等)增速回落对高收入群体的影响更大。

2019年央行报告显示,总资产前20%家庭的金融资产持有率为87.9%,总资产后20%家庭的金融资产持有率为29.8%。

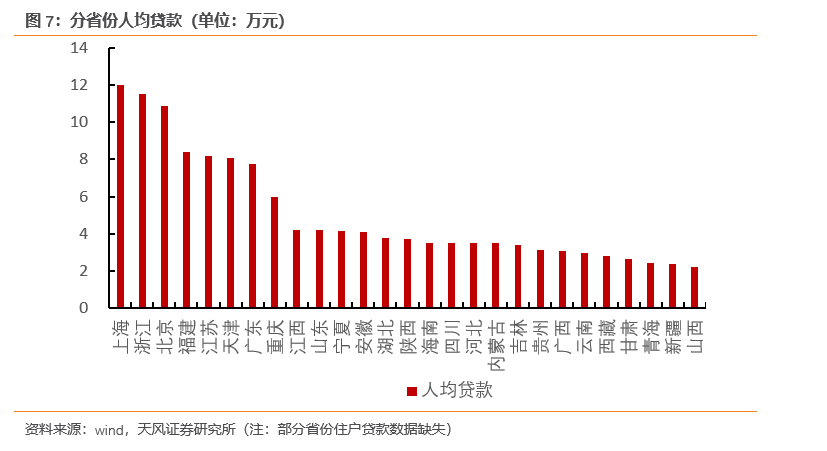

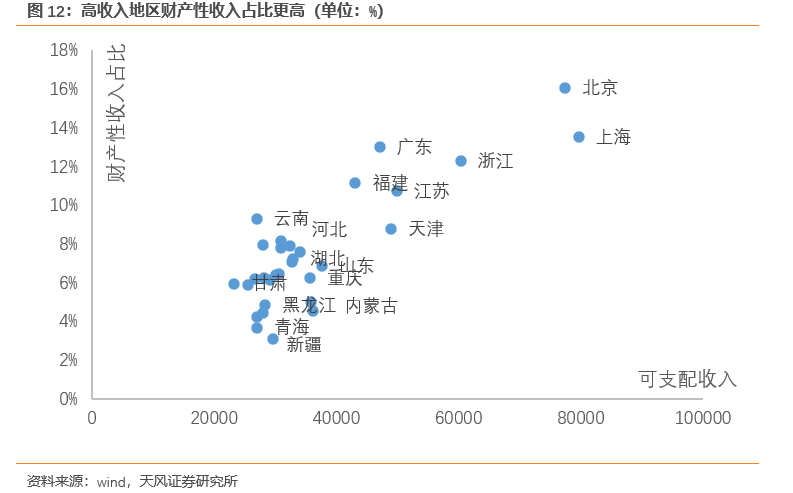

北京、上海、广东居民的财产性收入占可支配收入的16%、13.5%、13%,宁夏、青海、吉林、辽宁居民的财产性收入仅占可支配收入的3.1%、3.7%、4.4%、4.5%。

所以高收入群体,面临的是收入增速下降、住房资产净损失、高负债参与率的反噬,体现为提前还贷和消费降级(限额以上社零增速低)。

微观调查的补充

前面我们所引用的大多是统计局数据,而一些微观调查也做了很好的补充。

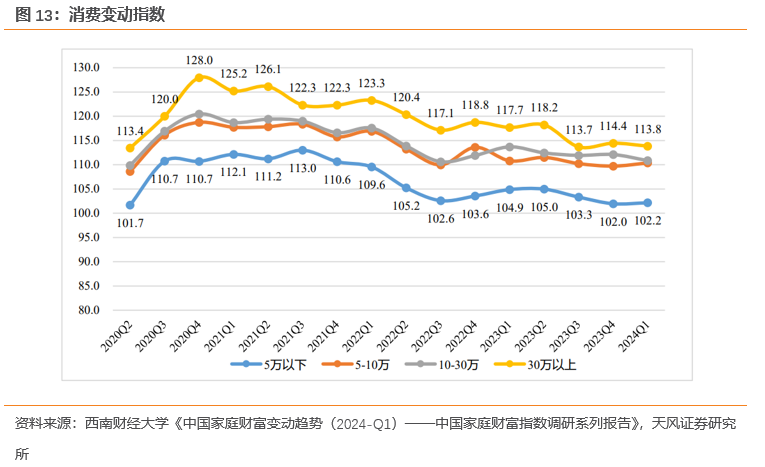

第一个是“西南财大中国家庭财富指数调研”,2024年高中低收入家庭整体消费增加,但高收入和低收入家庭的消费变动差异很大。

2024年一季度,30万以上和10-30万年收入家庭的消费变动指数低于2023年四季度水平,但是5-10万元和5万元以下年收入家庭的消费变动指数高于2023年四季度水平。

虽然西南财大数据没有展示负债对消费的影响,但和前面的发现也不矛盾:即中高收入家庭的消费比以前更谨慎,中低收入家庭的消费更有韧性。

另一个调查数据来自麦肯锡《2024中国消费趋势调研》,这个报告在过去几个月流传广泛。麦肯锡调查了11930个样本,涵盖了1234线城市和农村的高中低收入和各个年龄段人群,主要调查内容是日常消费占比和未来消费预期。

结果显示,消费预期最悲观的群体是一二线城市的三四十岁的“千禧一代”(26-41岁),即80后和90后。

这个群体中的一部分,经历了房价快速上涨带来的资产增值(2015-2021)和房价下跌带来的净资产损失(2021-2024),也带有杠杆和负债(26-35岁负债参与率73.1%,36-45岁负债参与率63.8%)。

消费预期最乐观的群体是退休的中高收入银发阶层和25岁以下的Z世代。

银发阶层住房基本是靠分配或改造补偿,而不是加杠杆购买,所以没有大多数没有债务负担。

Z世代(00年以后出生)刚开始工作或还没正式工作,也没到负债的时间,而他们的父母是X世代(42-57岁,65后和70后),也是贷款负担消、资产增值大的一代人, 所以Z世代上有父母支持,下无债务负担,也成为了消费预期最乐观的群体。

还有一个最乐观的群体,是三线城市中高收入的中年人(42-65岁)。生活成本相对较低,债务参与率低,即使住房资产缩水,也没有明显的负担感,普遍对未来日常消费增长预期较高,也验证了三四线城市的消费增速明显高于一线城市。

写在最后

在中国这片广袤而多姿的土地上,人间烟火气与消费降级,如同两条平行的河流,各自流淌着不同的生活气息。它们应该在未来的某些时刻交汇,但此时此刻,却承载着不同的悲欢与梦想。

中国经济波澜壮阔的转型如同一幅画卷,每一笔都描绘着不同的色彩和情感,烧烤摊、演唱会、特种兵、多巴胺,也是这幅画卷上不可或缺的一笔,共同编织着这个转型时代的复杂与丰富。

我们不能仅凭一线城市的沉寂与喧嚣来揣测整个国家的面貌,那些高楼大厦背后的微观世界,只是这幅画卷中的一小部分。理解这个时代,需要跳出微观视角,从宏观这个集合概念出发,才可能窥见到中国的真实和复杂。