关注经济热点

一起实现我们的中国梦

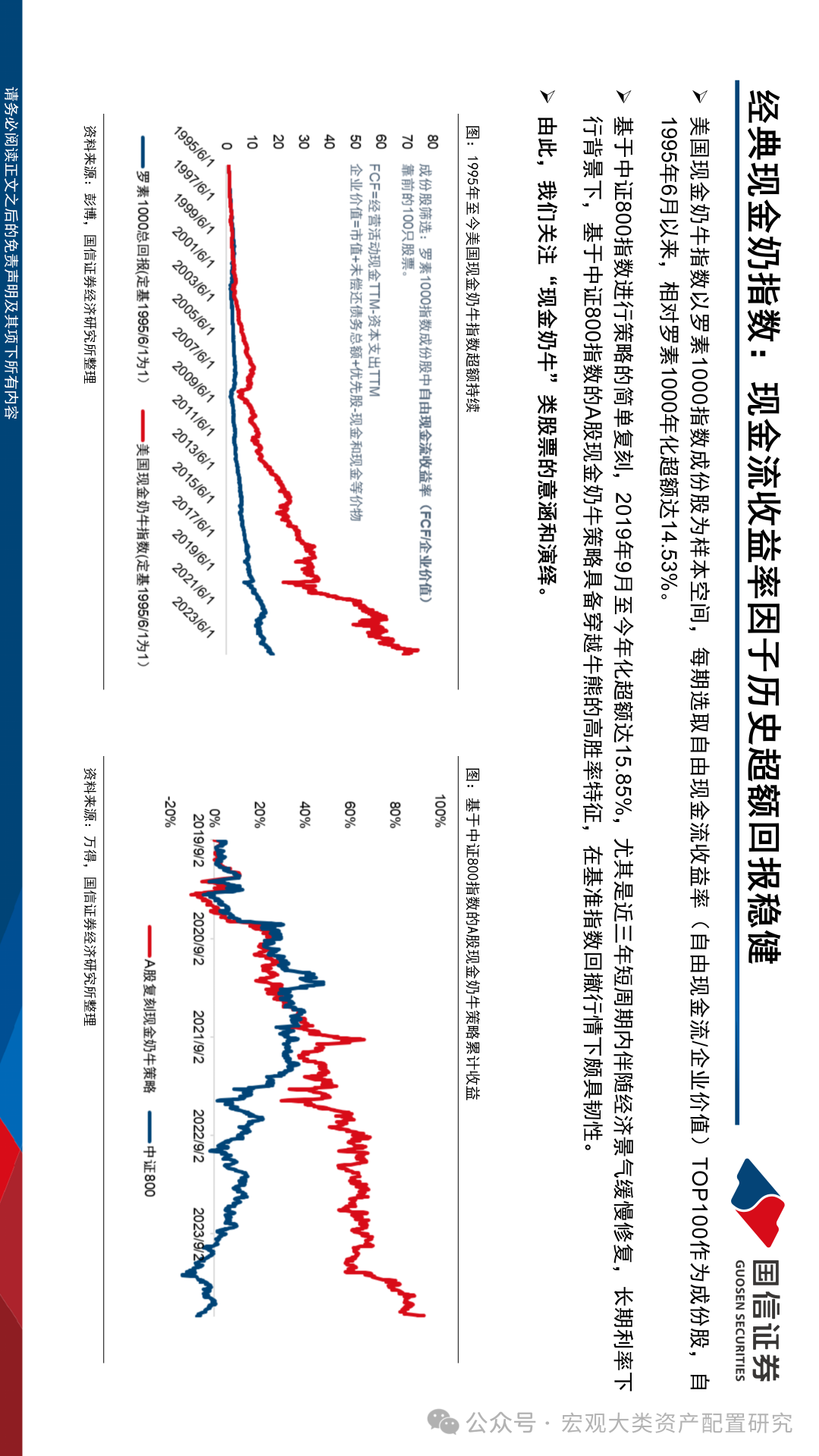

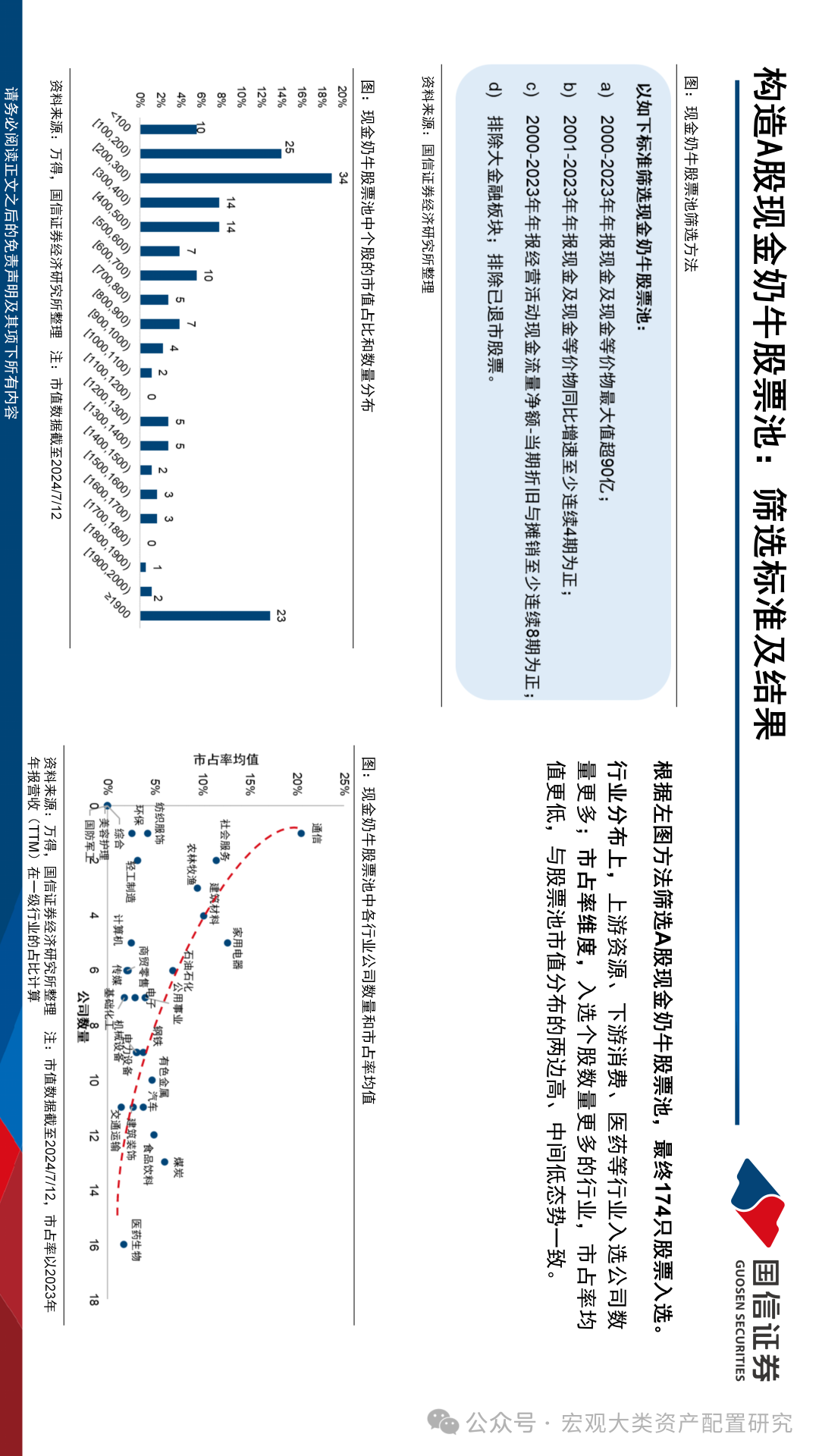

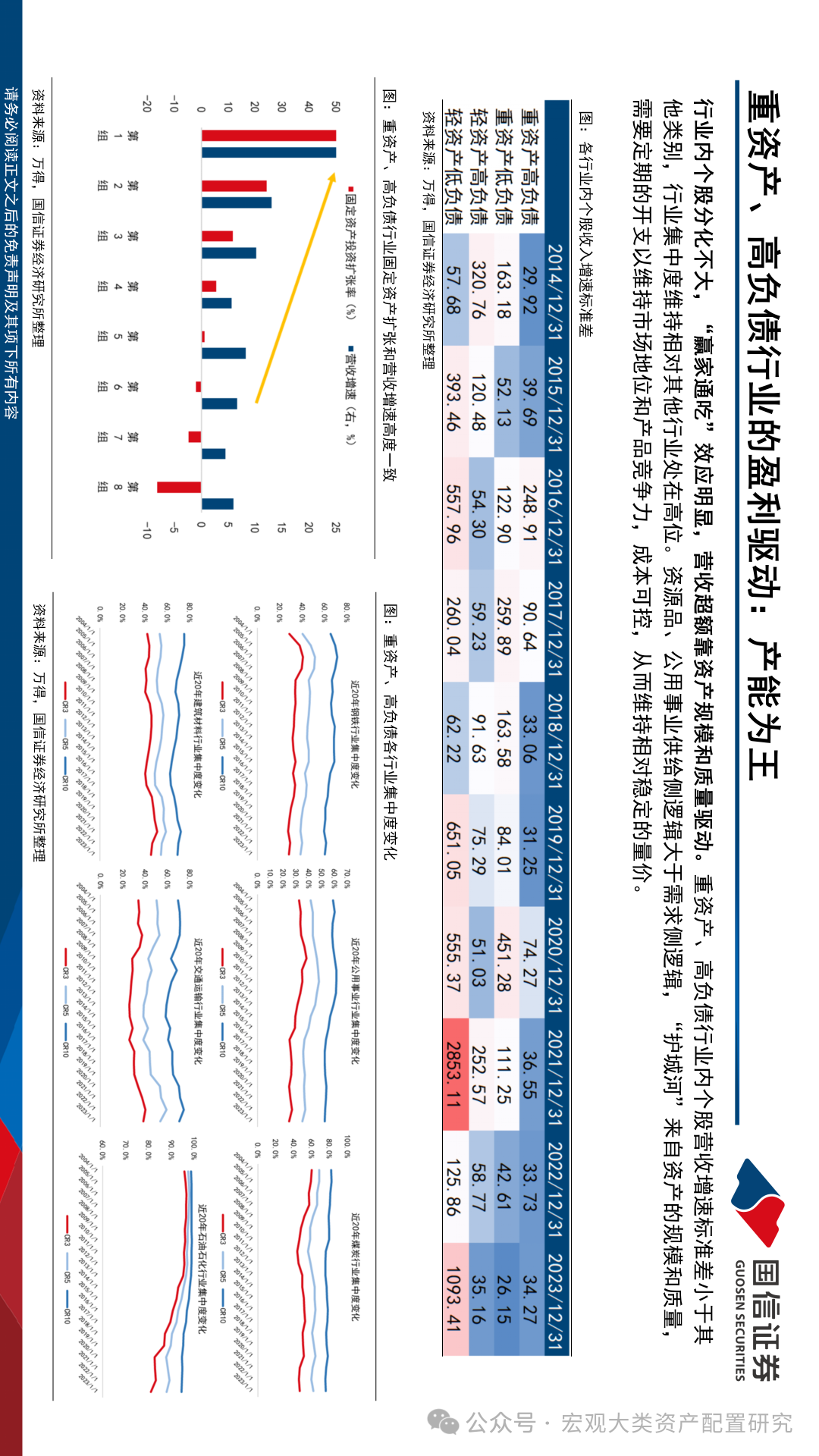

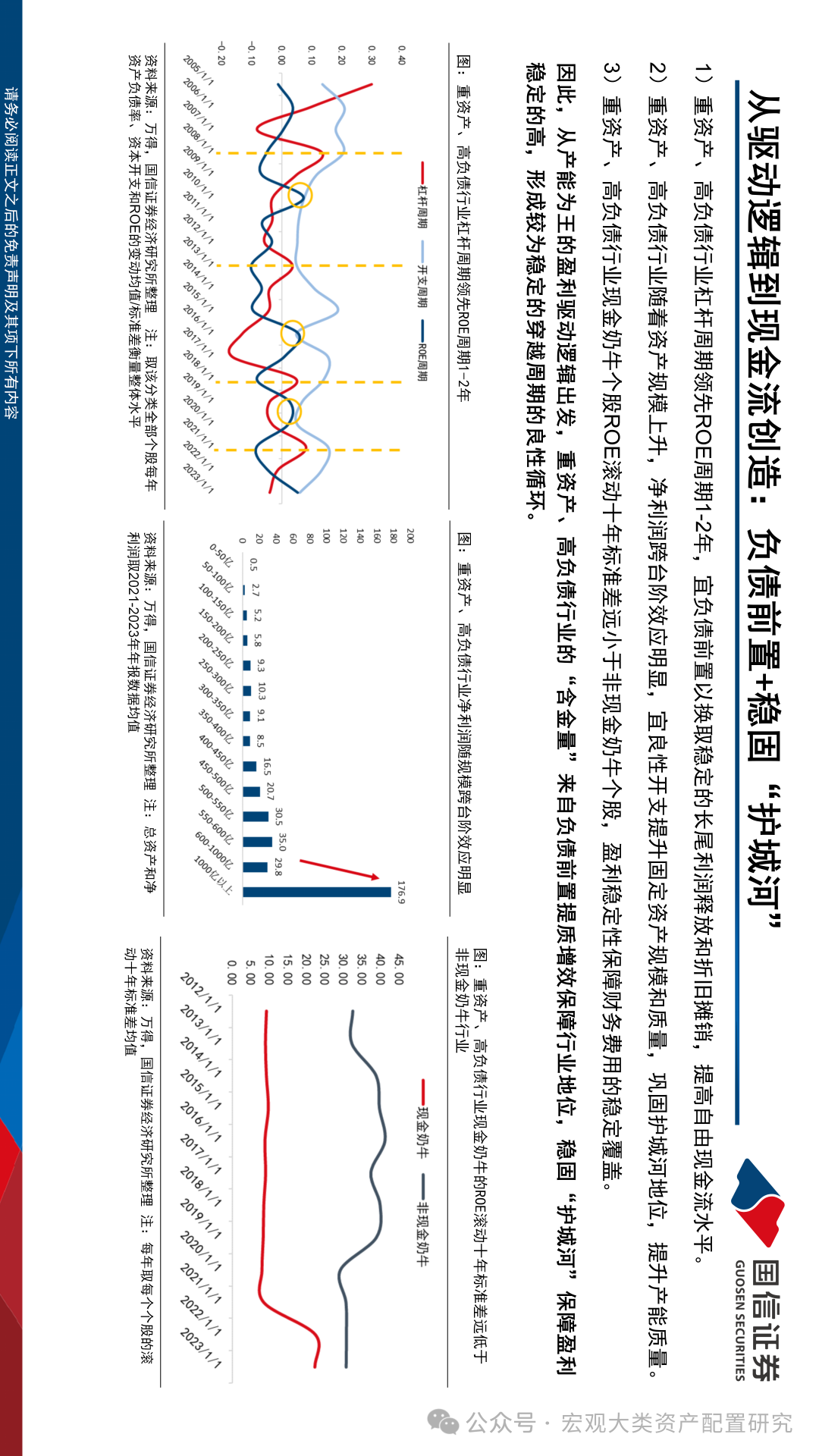

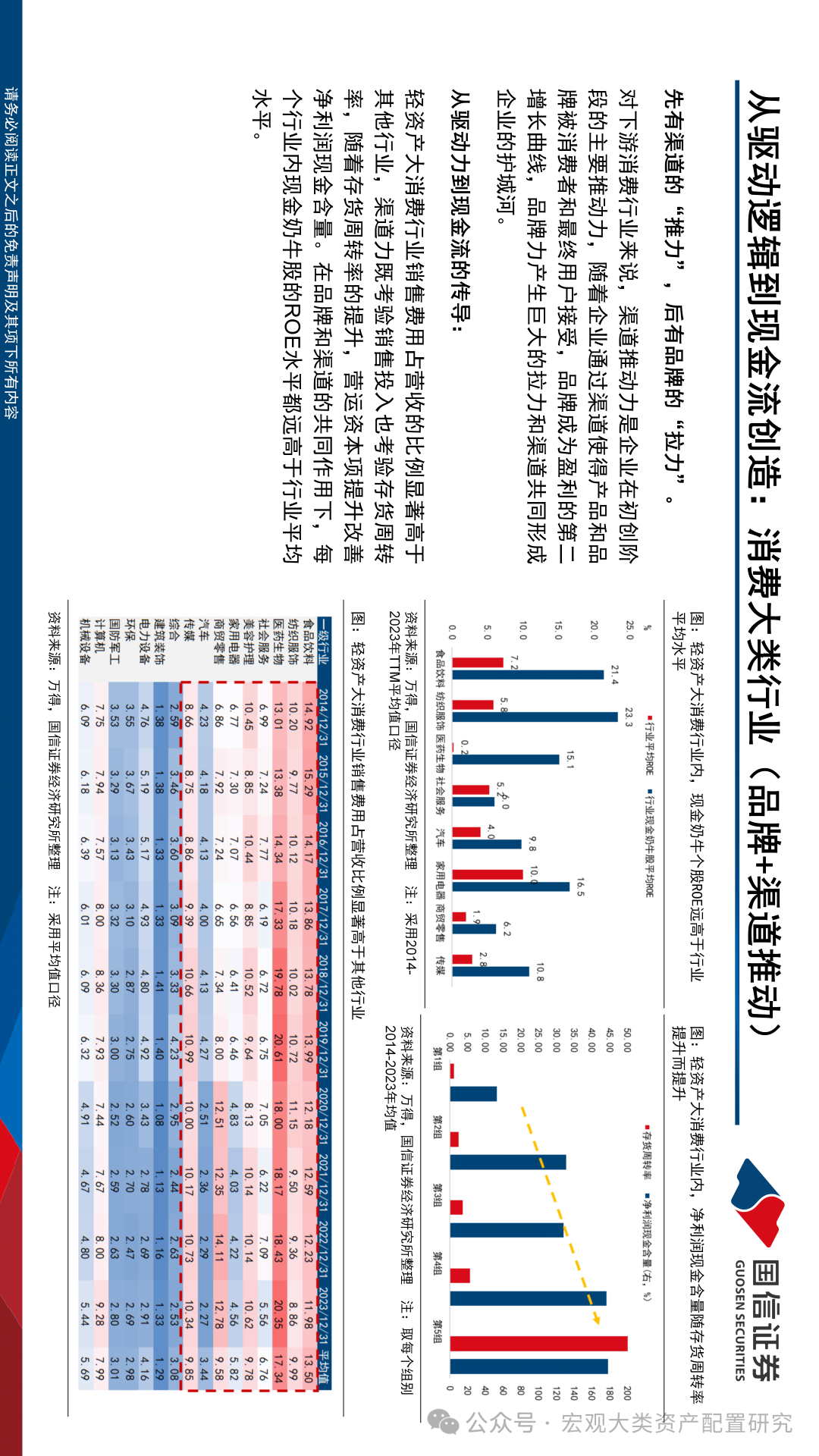

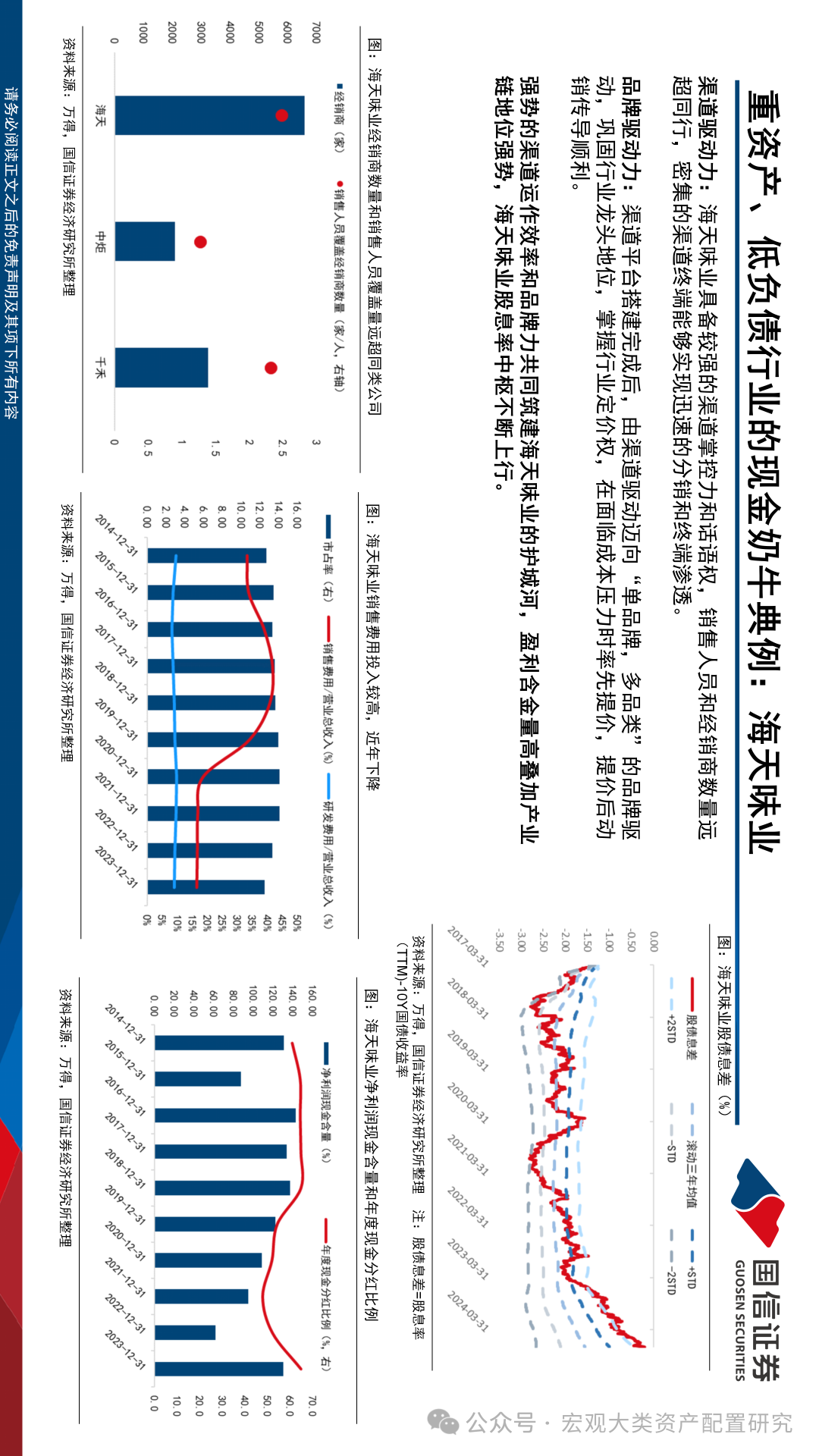

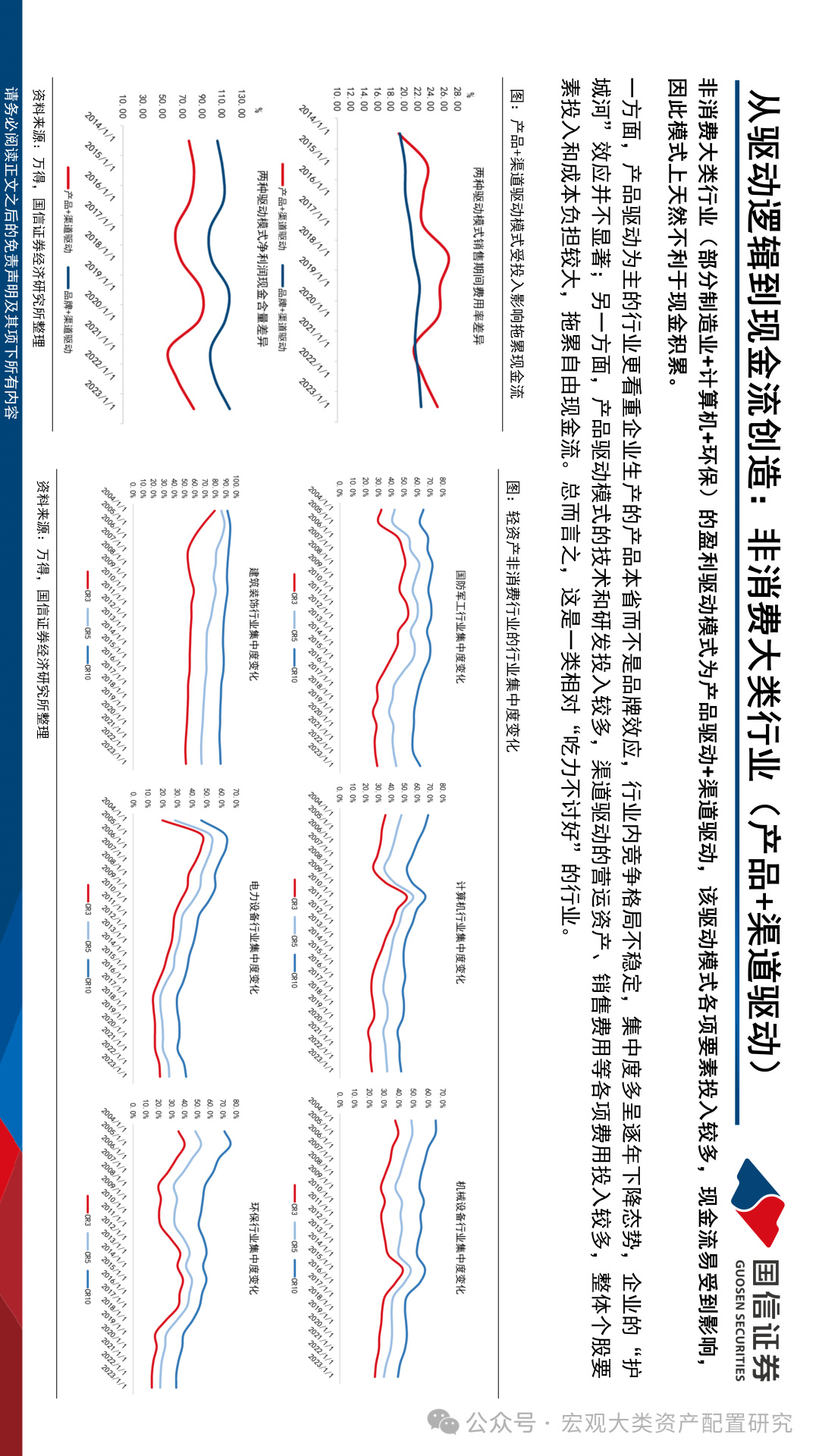

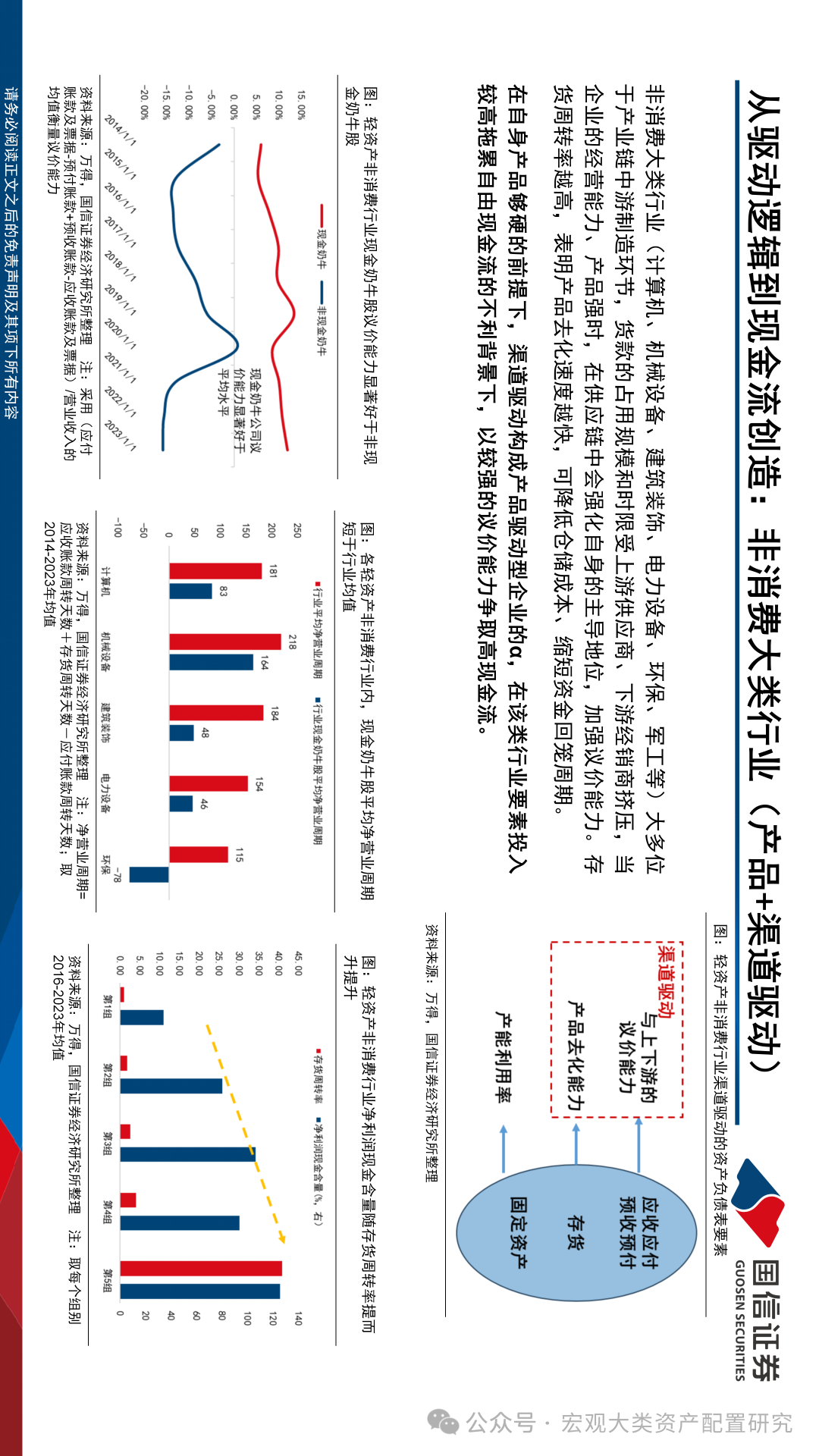

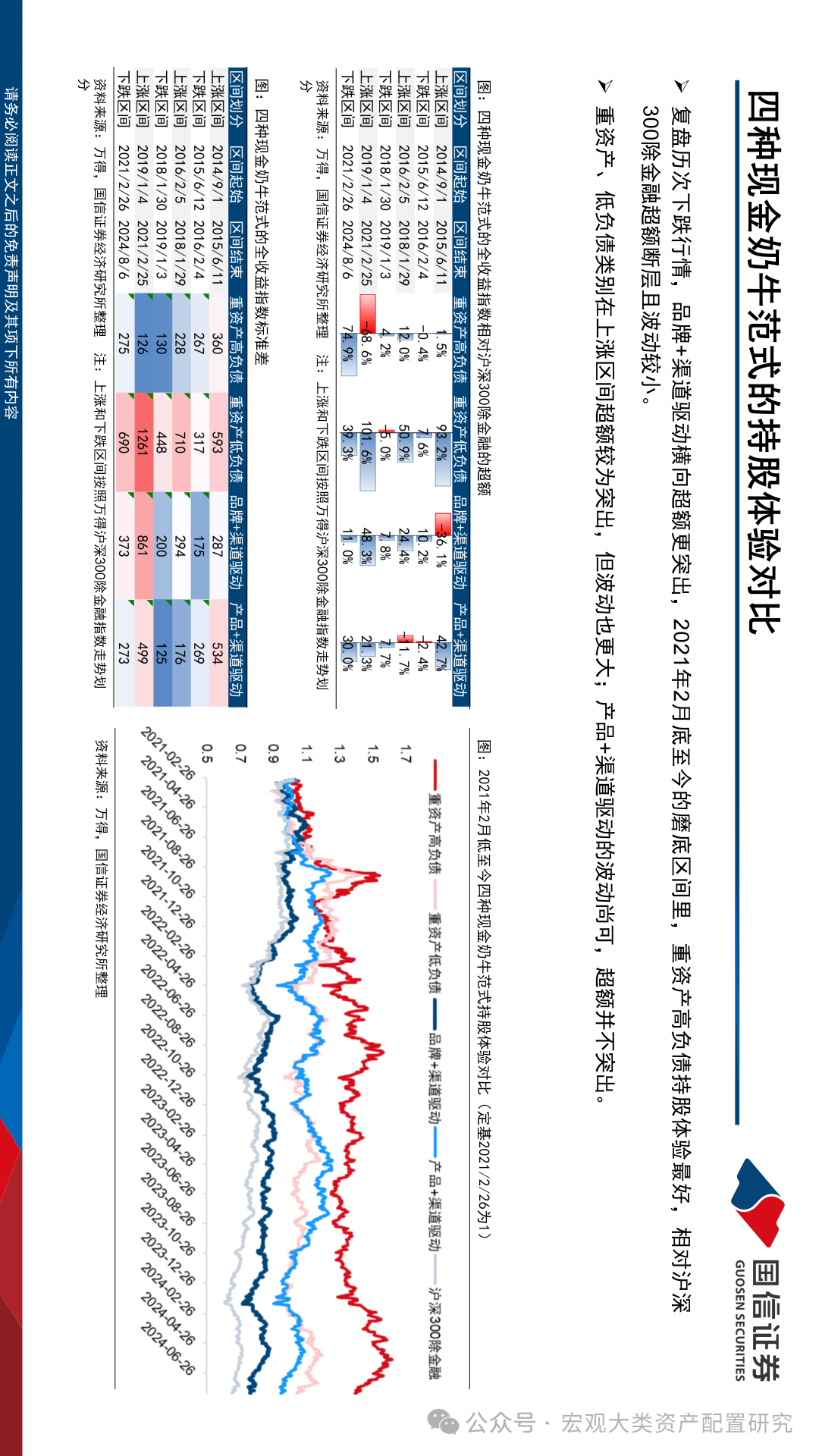

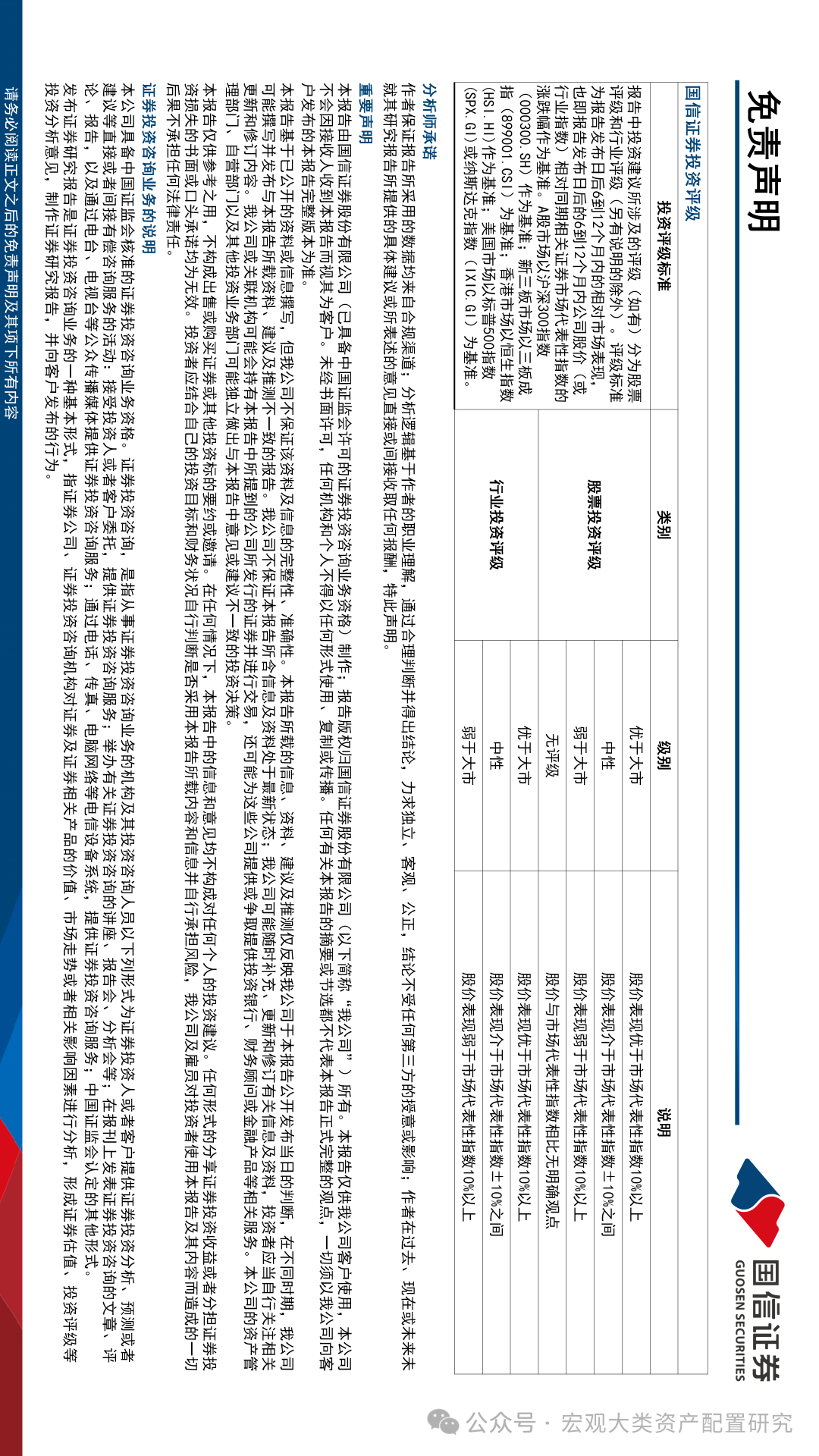

当前为什么关注现金奶牛类股票:以自由现金流收益率为选股因子的美国现金奶牛指数及其在A股的复刻指数均具备穿越牛熊的韧性,长期超额显著;长期视角下,高现金流/高盈利/高增速存在不可能三角,而近一年以高增速为代表的景气投资弱势,当下具备高现金流和高盈利的现金奶牛类股票或更值得关注。现金奶牛股票池筛选:2000-2023年年报现金及现金等价物最大值超90亿;2001-2023年年报现金及现金等价物同比增速至少连续4期为正;2000-2023年年报经营活动现金流量净额-当期折旧与摊销至少连续8期为正;排除大金融板块;排除已退市股票。

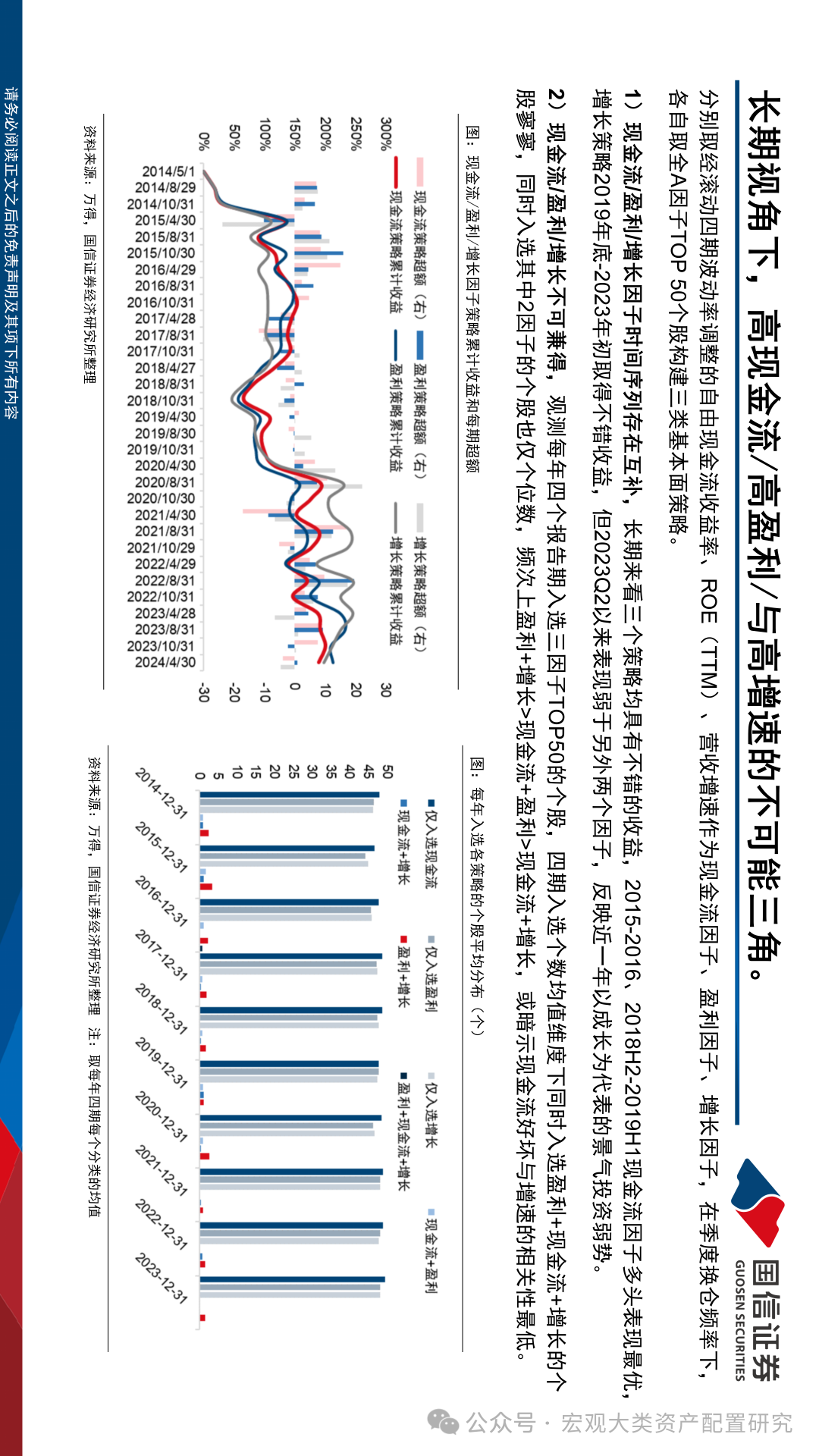

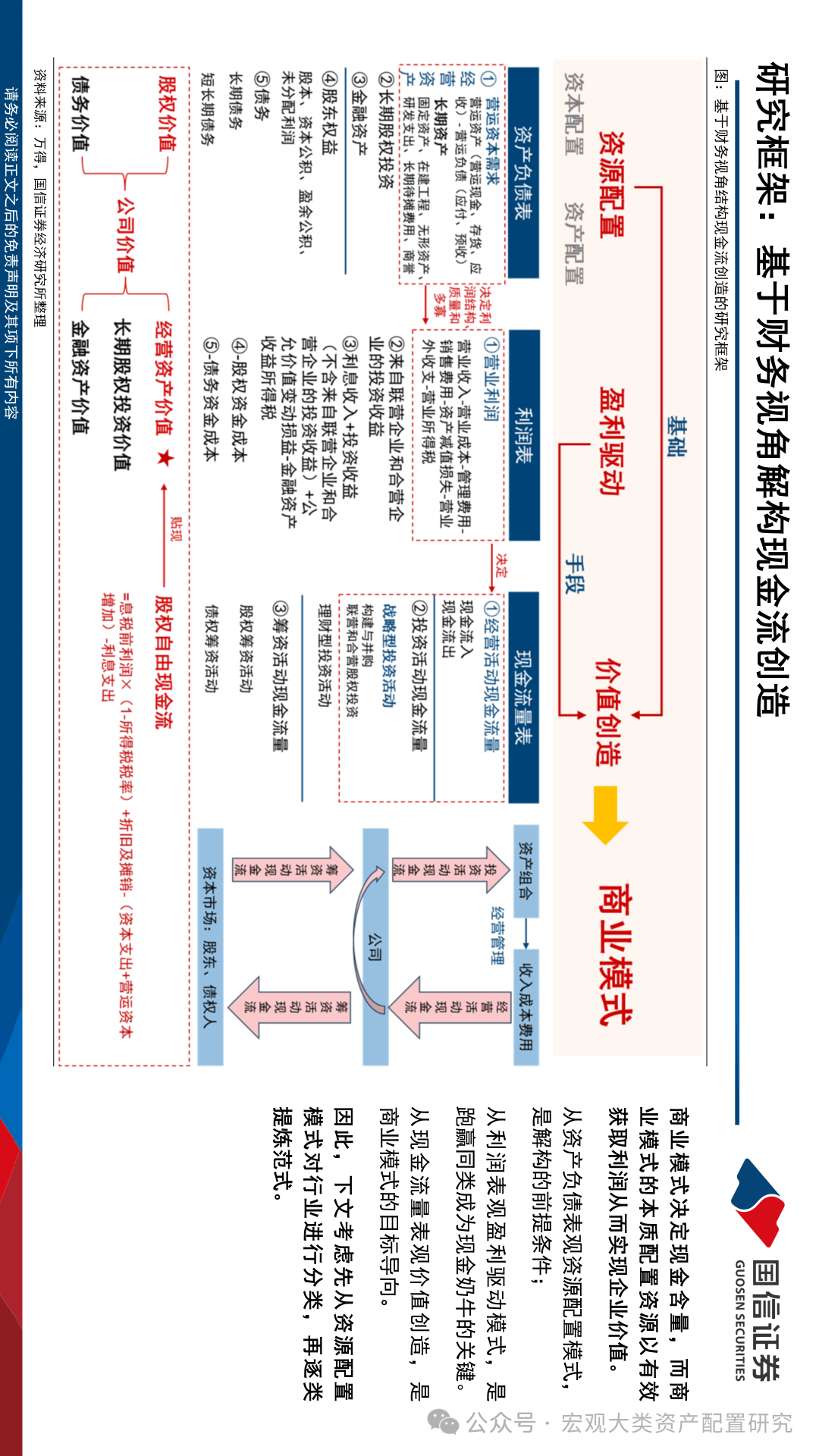

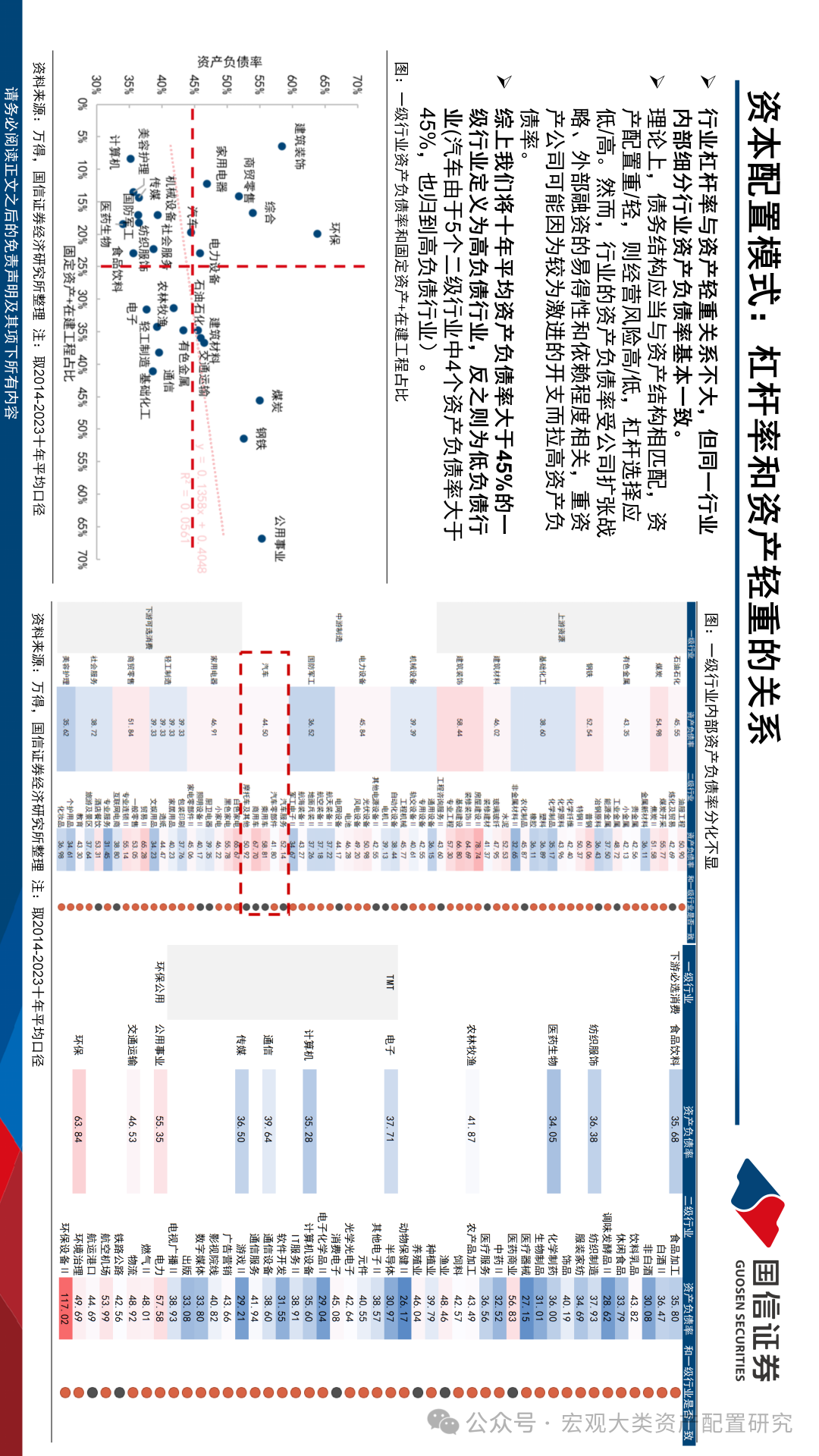

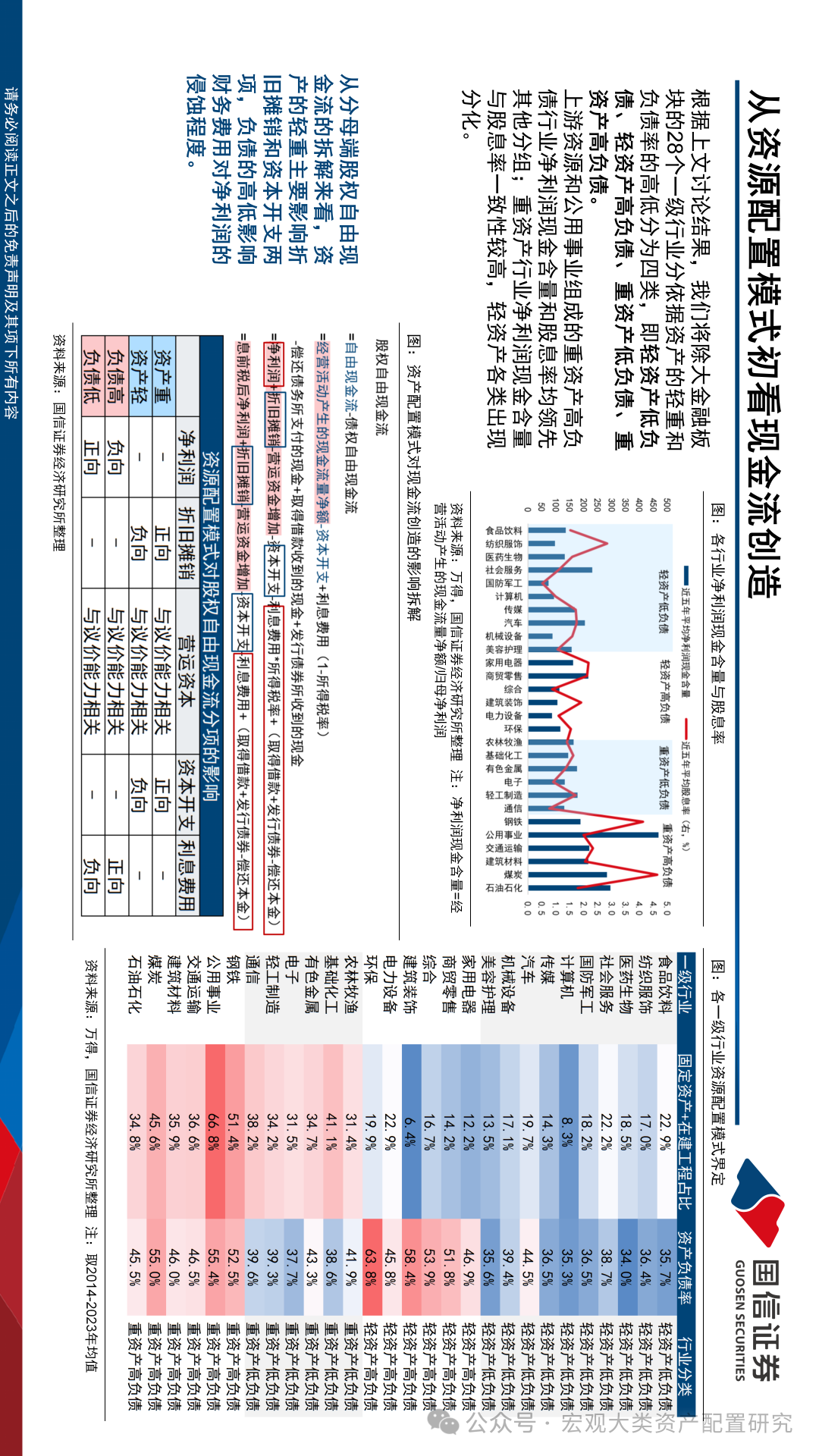

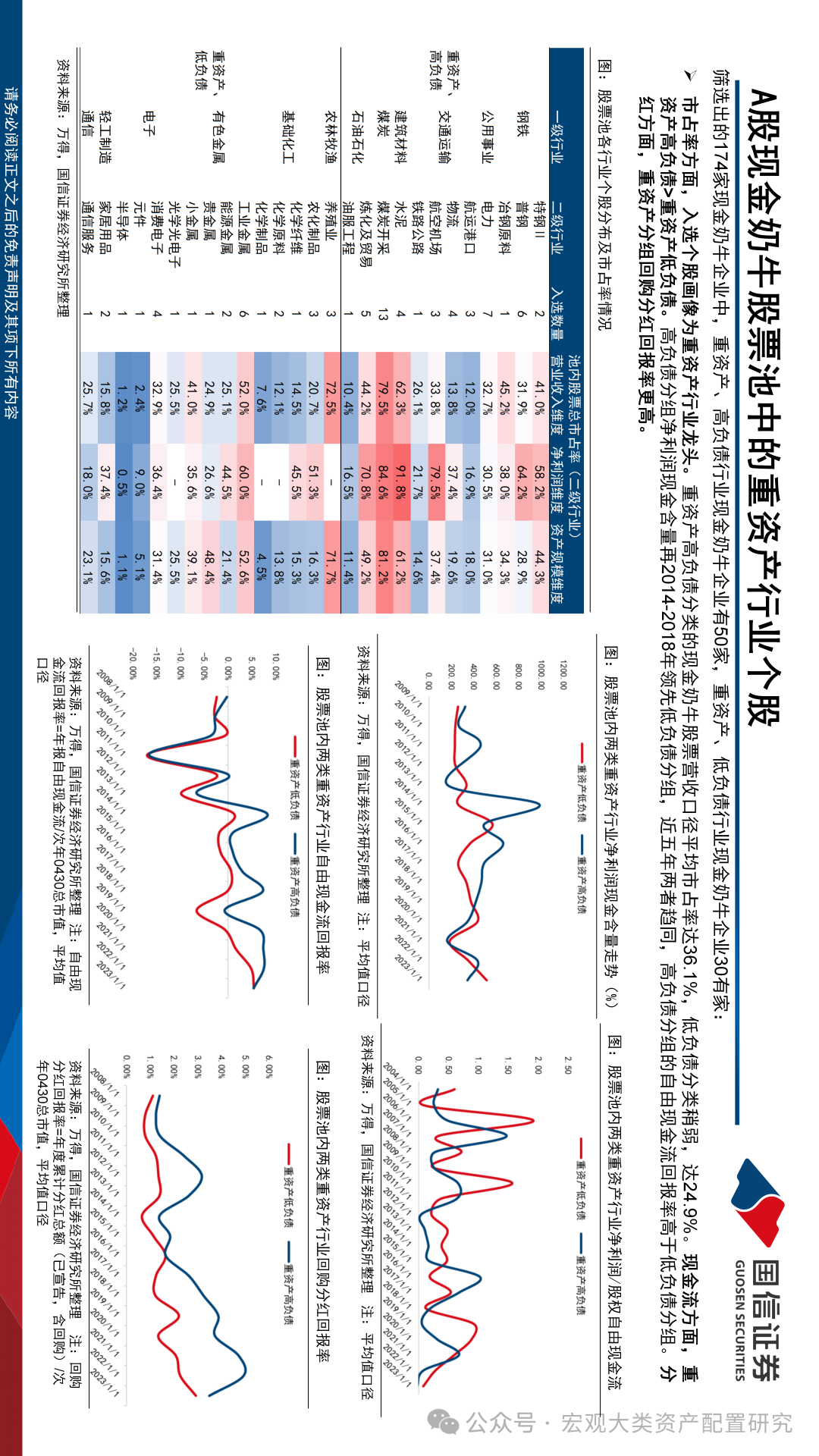

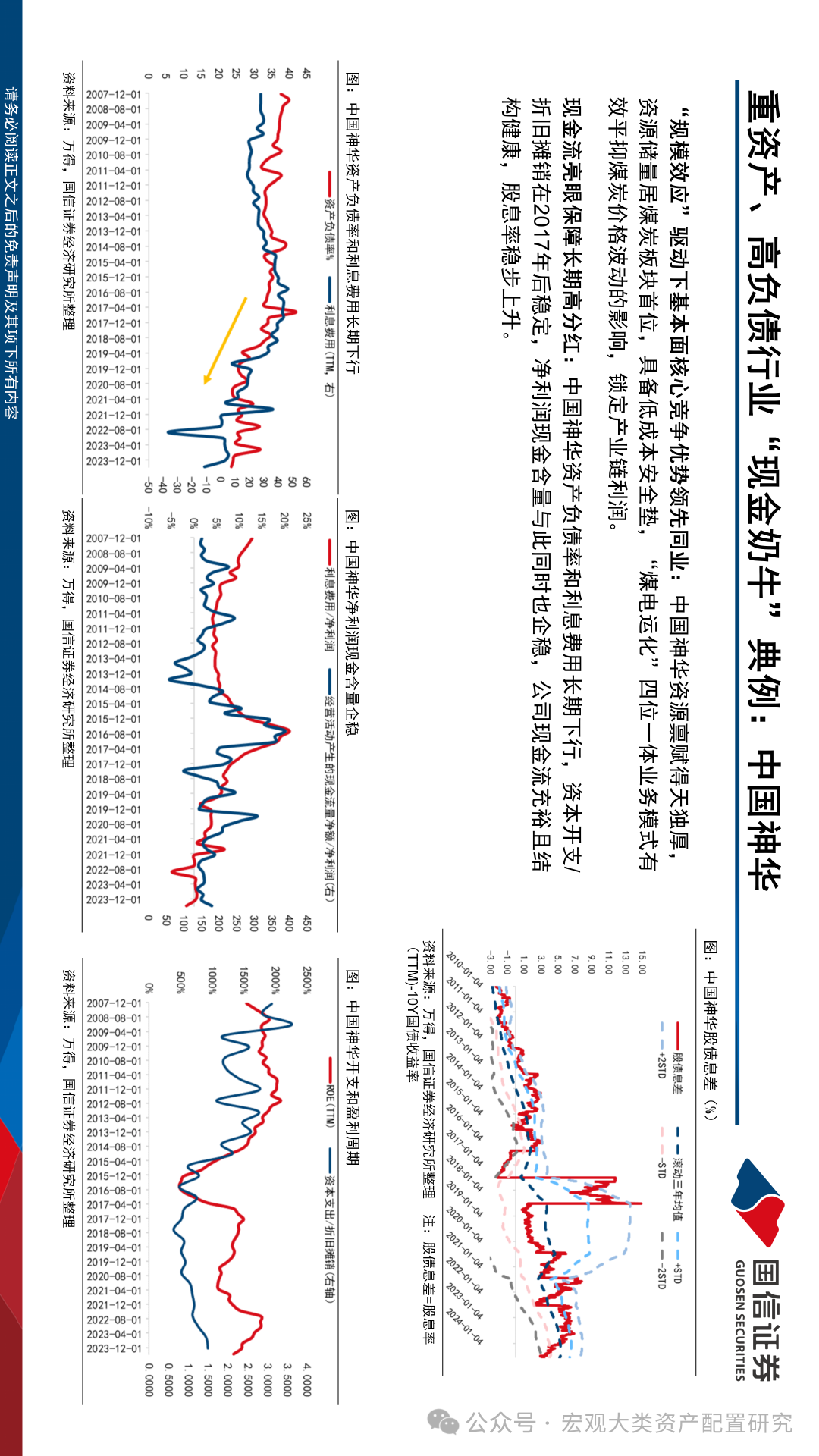

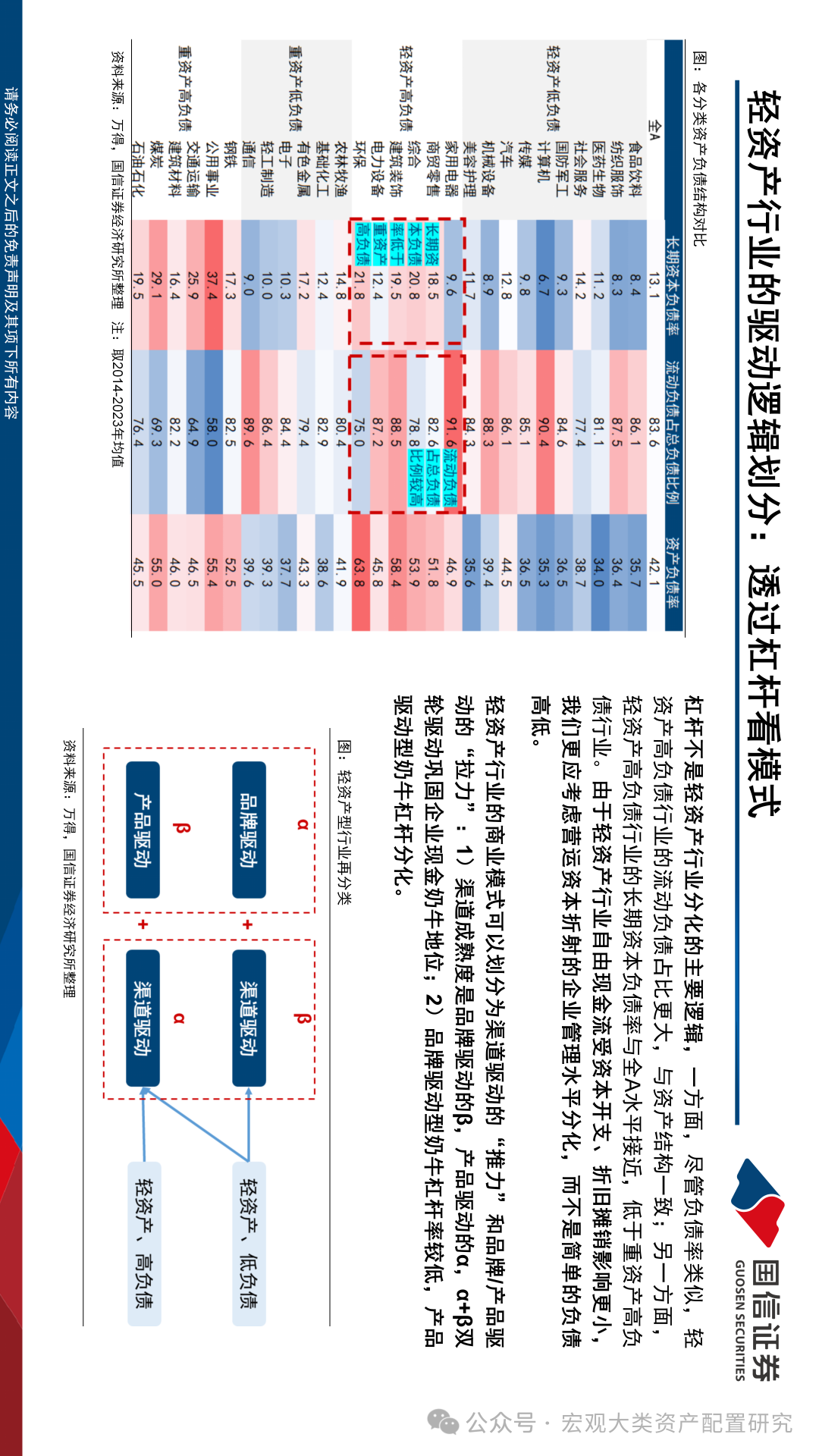

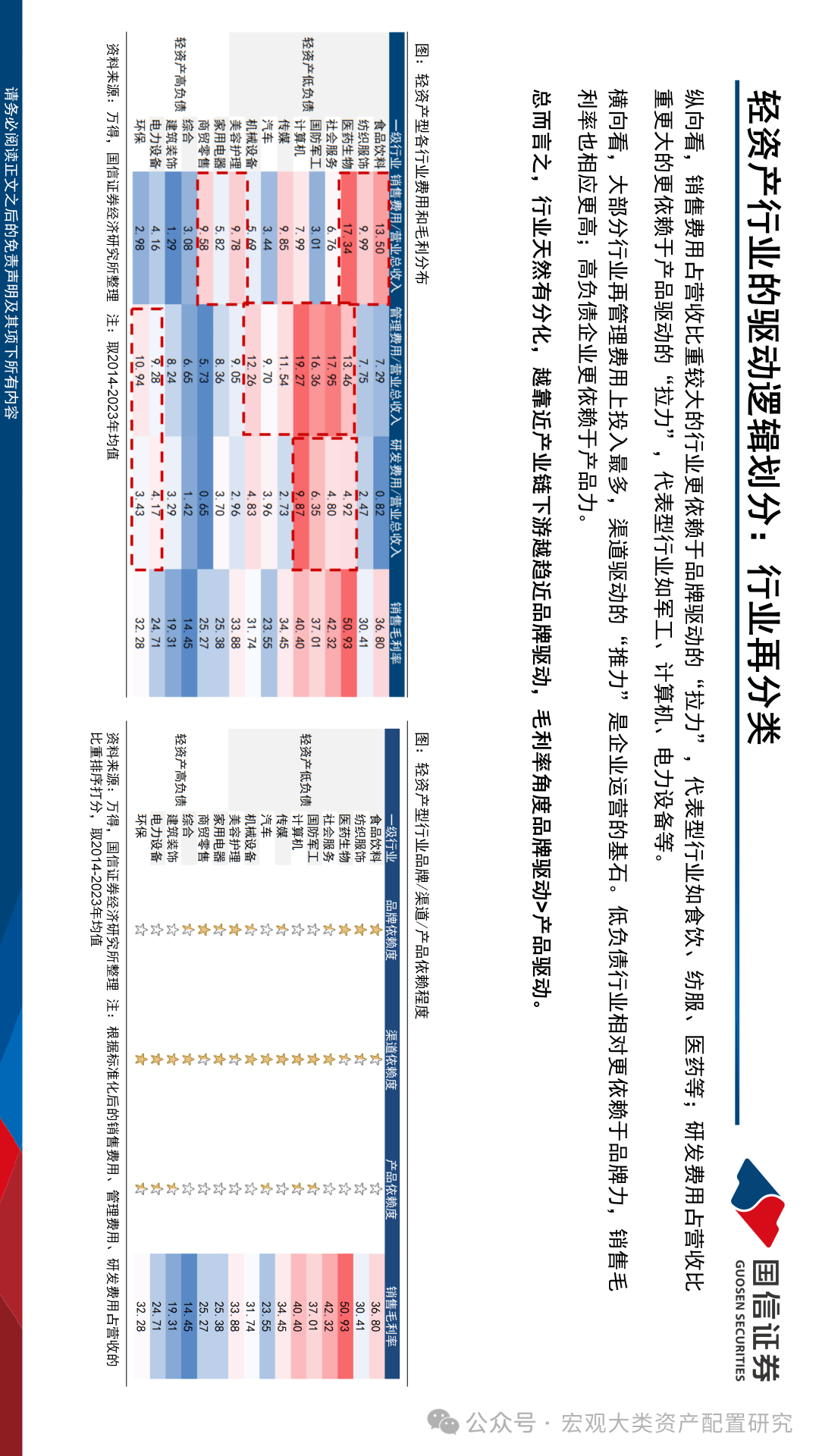

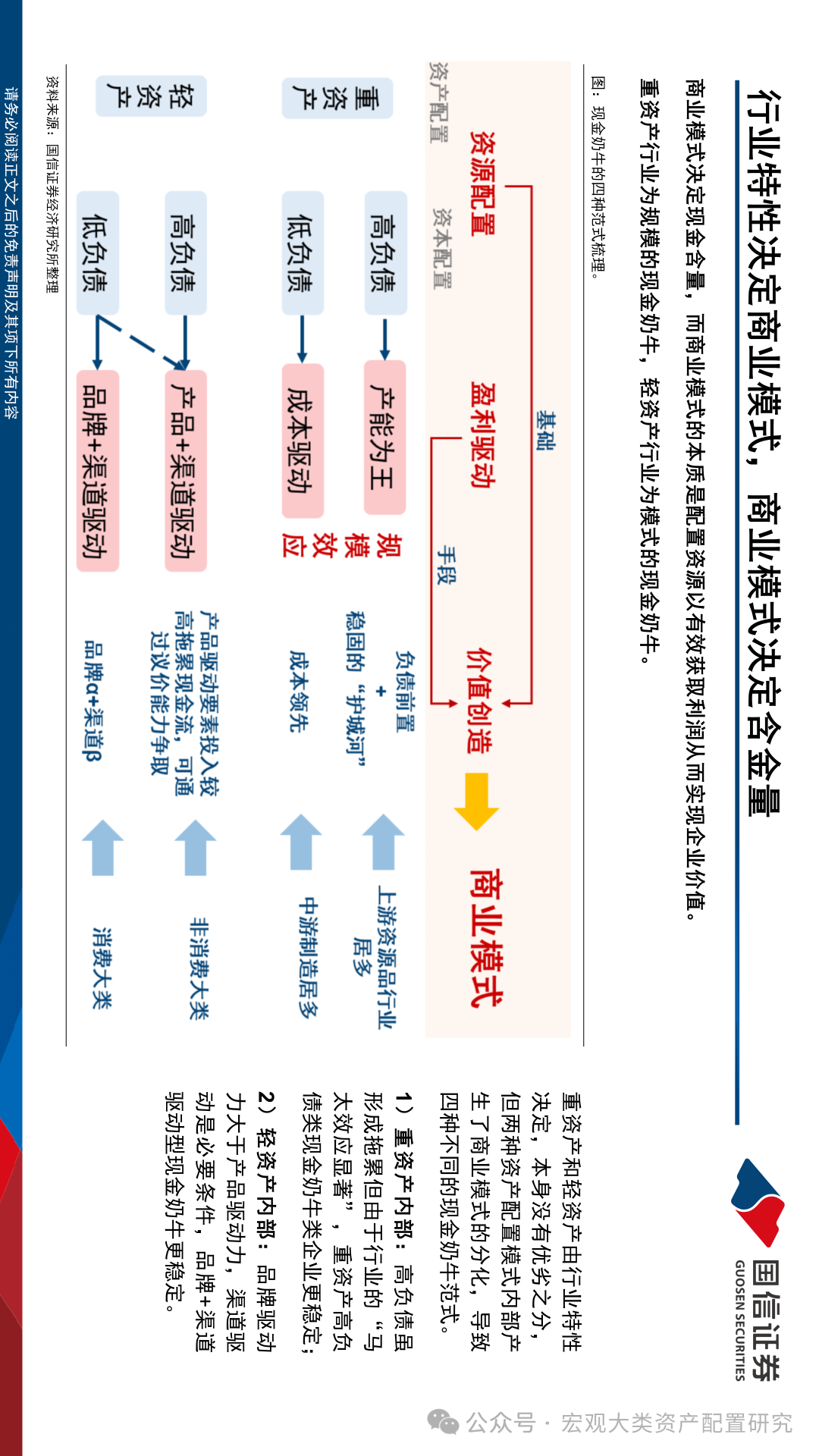

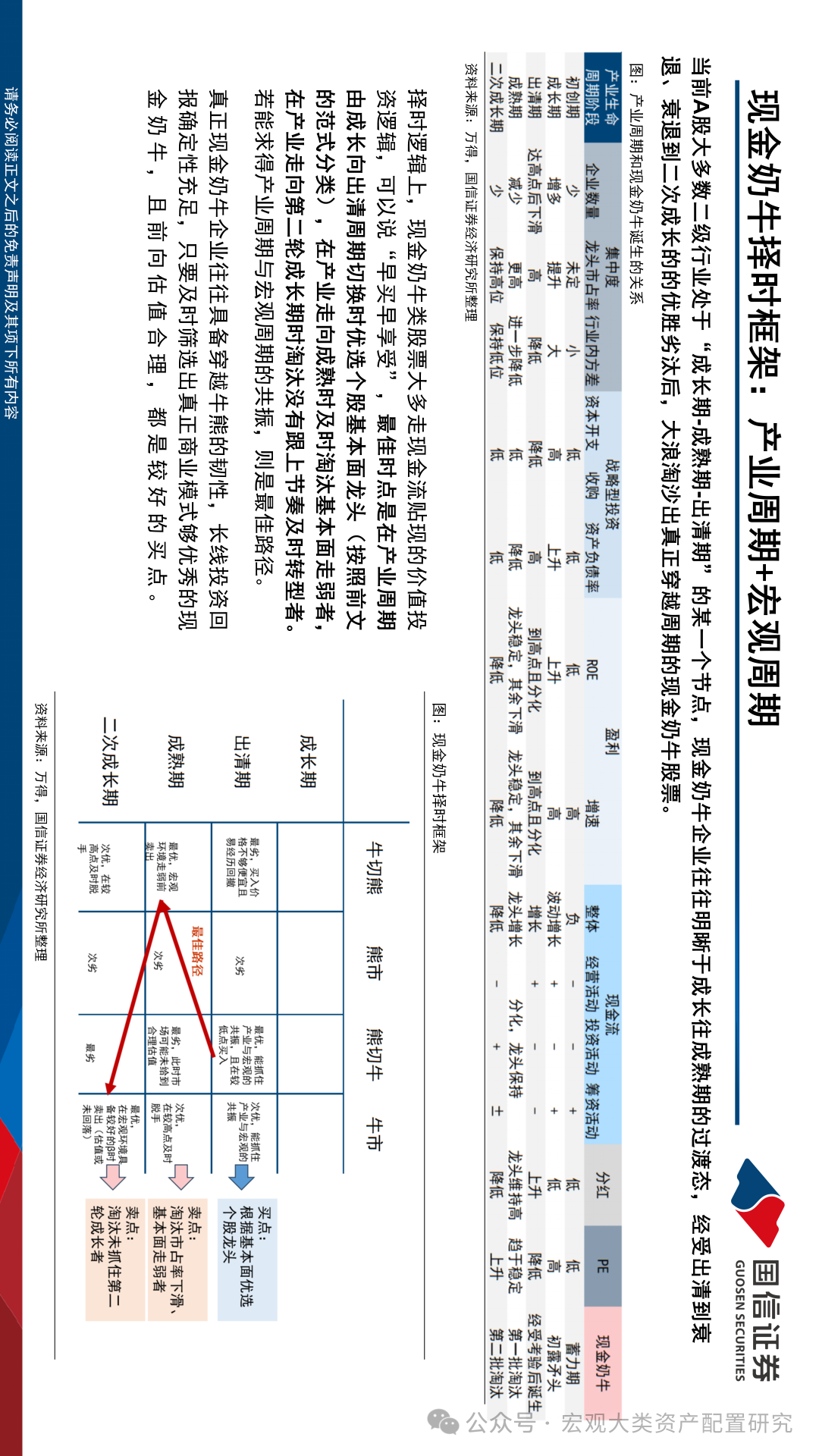

从资源配置模式探现金流创造框架:考虑先从资源配置模式对行业进行分类,再逐类提炼范式。1)将重资产行业定义为近10年固定资产和在建工程占总资产比重大于25%的行业业定义为重资产行业,反之则定义为轻资产行业。2)将十年平均资产负债率大于45%的一级行业定义为高负债行业,反之则为低负债行业。

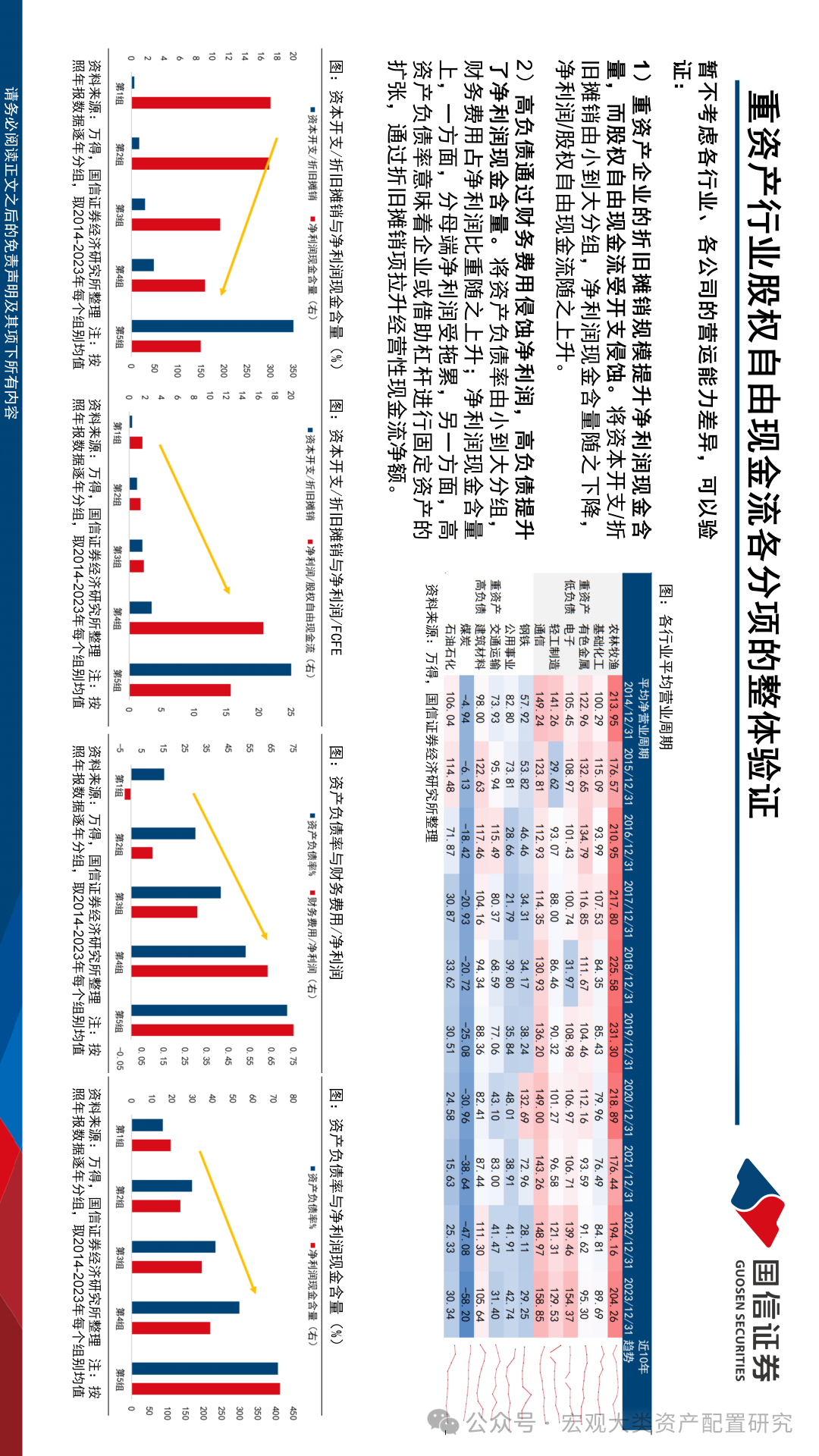

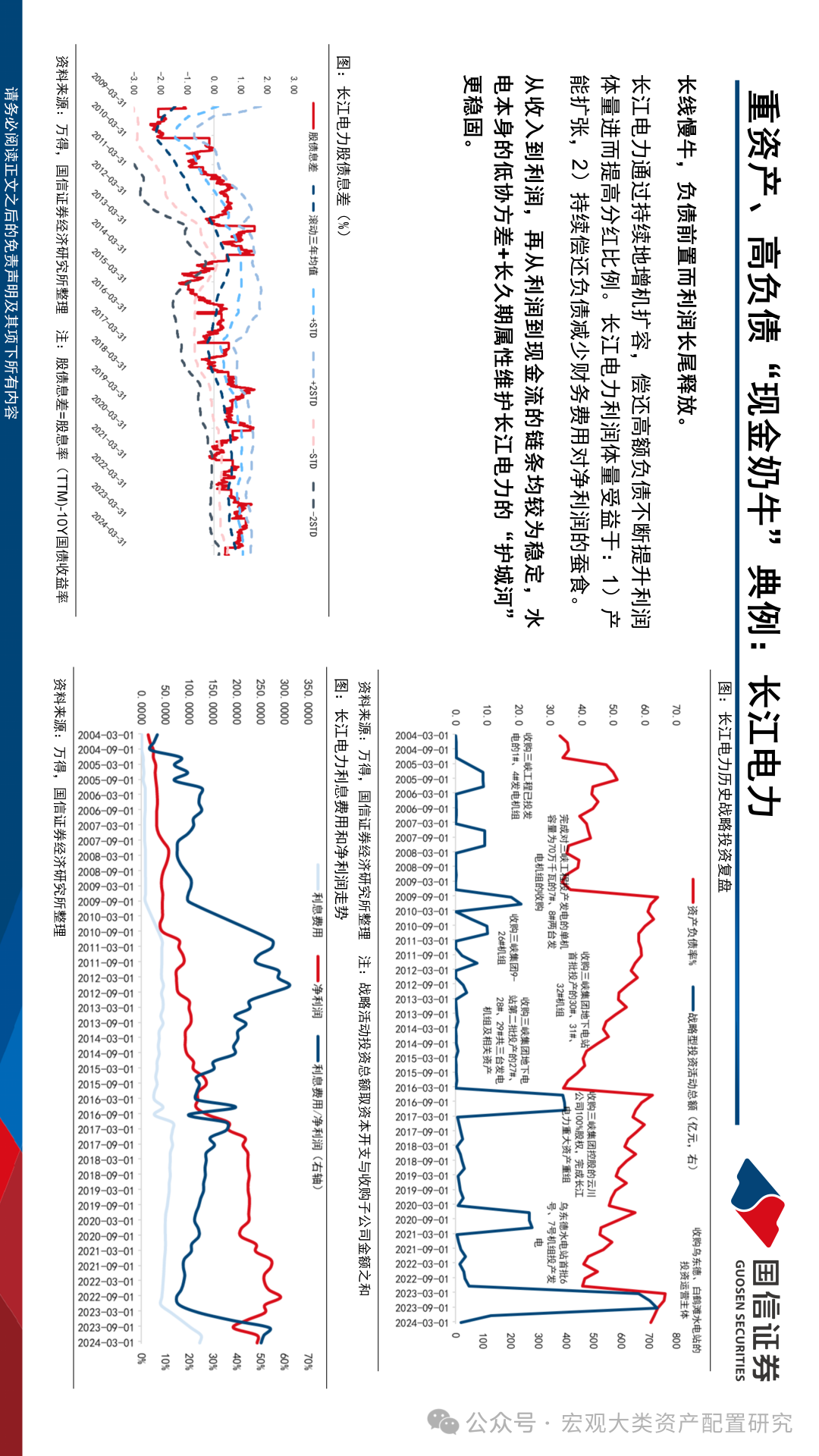

重资产行业的现金奶牛范式:重资产企业的折旧摊销规模提升净利润现金含量,而股权自由现金流受开支侵蚀;高负债通过财务费用侵蚀净利润,高负债提升了净利润现金含量。1)重资产高负债行业内个股分化不大,“赢家通吃”效应明显,营收超额靠资产规模和质量驱动。从“产能为王”的盈利驱动逻辑出发,重资产、高负债行业的“含金量”来自负债前置提质增效保障行业地位,稳固“护城河”保障盈利稳定的高,形成较为稳定的穿越周期的良性循环。2)重资产,低负债行业定价方式决定其“成本驱动”的盈利模式,成本优势驱动下收入从净利润传导至现金流,改善分红比率。

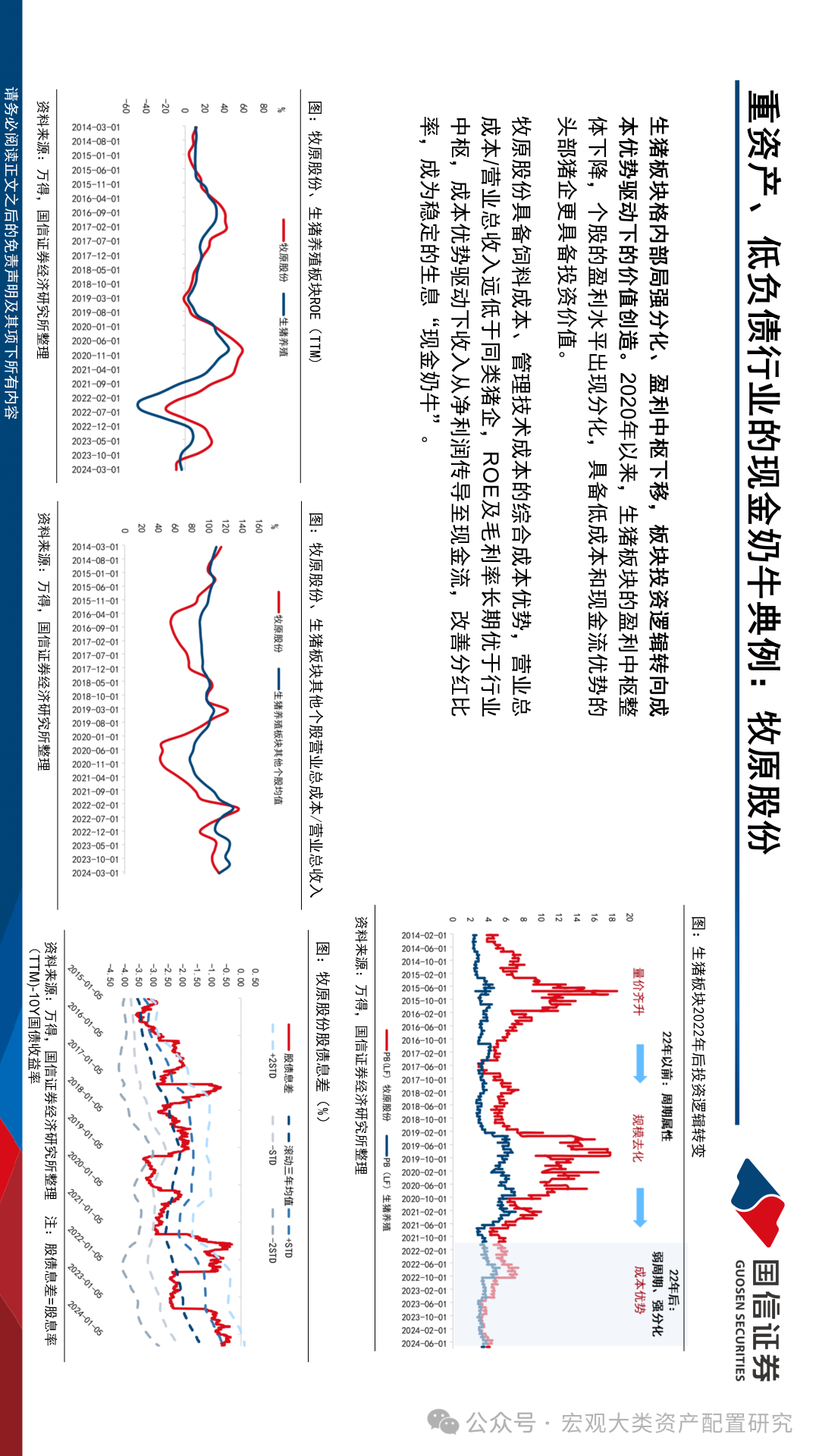

轻资产行业的现金奶牛范式:杠杆不是轻资产行业分化的主要逻辑,轻资产行业的商业模式可以划分为渠道驱动的“推力”和品牌/产品驱动的“拉力”。行业天然有分化,越靠近产业链下游越趋近品牌驱动,毛利率角度品牌驱动>产品驱动。1)消费大类行业先有渠道的“推力”,后有品牌的“拉力”。2)非消费大类行业(部分制造业+计算机+环保)的盈利驱动模式为产品驱动+渠道驱动,该驱动模式各项要素投入较多,现金流易受到影响,因此模式上天然不利于现金积累。

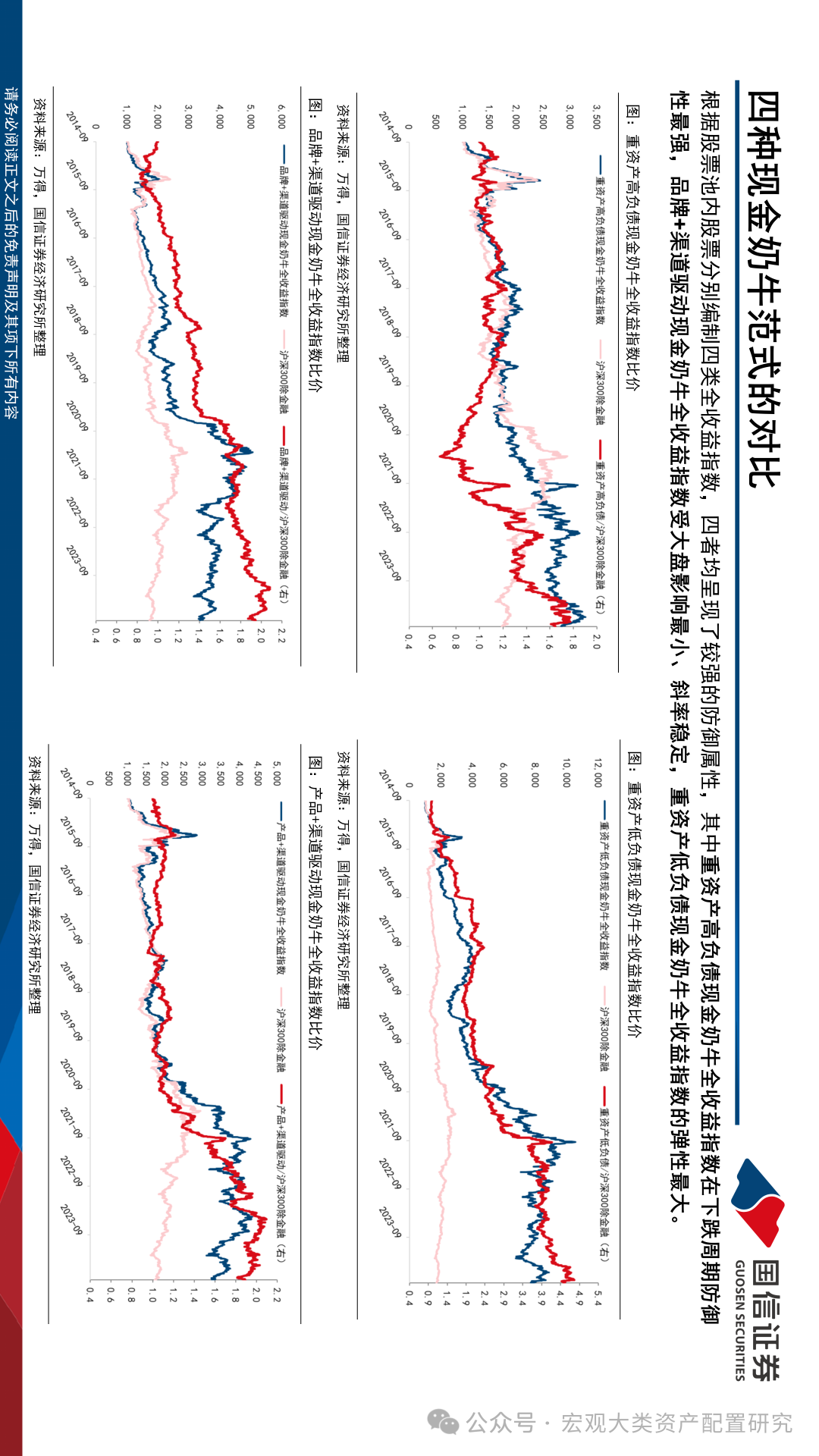

商业模式决定现金含量,而商业模式的本质是配置资源以有效获取利润从而实现企业价值。重资产行业为规模的现金奶牛,轻资产行业为模式的现金奶牛。重资产高负债现金奶牛全收益指数在下跌周期防御性最强,品牌+渠道驱动现金奶牛全收益指数受大盘影响最小、斜率稳定,重资产低负债现金奶牛全收益指数的弹性最大。2021年以来,重资产高负债型持股体验最好。择时上,需结合产业周期,优选股票在产业周期出清至估值磨底时买入,并关注个股和行业的基本面变化。

风险提示:本文所列举个股仅作复盘,不作为投资推荐依据;海外货币政策节奏和幅度的不确定性;海外局部地缘冲突风险。

风险提示:

(1)本文所列举个股仅作复盘,不作为投资推荐依据;

(2)海外货币政策节奏和幅度的不确定性

(3)海外局部地缘冲突风险。

分析师:王开SAC执业资格证书编码:S0980521030001

分析师:陈凯畅SAC执业资格证书编码:S0980523090002

本文节选自国信证券2024年8月29日研究报告《价值投资新范式(二):现金奶牛的前世今生》